Recibí una carta de la AFIP: ¿debo contestarla?

Esta pregunta nos la hacemos cada vez que la AFIP se contacta con nosotros a través de una comunicación por correo postal. ¿Pero siempre es obligatorio contestarla?

Antes que nada, debemos saber que todos los actos emanados del fisco, que deban ser conocidos por parte del contribuyente o responsable, deben ser notificados en el domicilio fiscal de éste, según lo prevé el artículo 3 de la Ley de Procedimientos Tributarios (Ley Nº 11.683).

No obstante ello, el contribuyente puede válidamente constituir un domicilio especial para un determinado procedimiento, en cuyo caso, necesariamente, deben ser notificadas en el mismo.

Si no es notificado en el domicilio indicado, y se demuestra que ello perjudicó al contribuyente o responsable, se puede llegar a anular las actuaciones, ya que se estaría ante una ausencia del derecho de defensa que marca la Ley de Procedimientos administrativos (Ley 19.549), la cual establece el derecho del administrado al debido proceso adjetivo como principio derivado de la garantía constitucional de defensa en juicio.

Recordemos que este derecho actúa en definitiva como defensa del interés privado y como garantía del interés público.

En cuanto a las formas de notificación, la Ley 11.683 establece en su artículo 100 distintas modalidades, las que pueden emplearse en forma indistinta a fin de poner en conocimiento de los contribuyentes y responsables lo indispensable acerca de citaciones, intimaciones de pago, requerimientos y otros actos administrativos.

La notificación confiere certeza en el conocimiento de los actos procesales y constituye el punto de partida para el cómputo de los plazos. Por ello, desde la notificación se producen los efectos del acto comunicado.

En ese sentido, se toma conocimiento de lo resuelto por tales actos por medio de su notificación fehaciente.

Sólo si la notificación es correcta, podrá computarse el plazo previsto para el acto siguiente, de forma tal que el contribuyente o responsable pueda impugnar la decisión que se le notifica. Una notificación viciada puede ser tachada de nulidad y hacer caer todo el procedimiento.

Pero, volviendo al tema que nos ocupa, cuando recibimos una carta por correo de la AFIP, debemos saber primero qué tipo de comunicación podemos recibir:

Campaña de información e inducción

A través de esta comunicación, la AFIP pone en conocimiento de los contribuyentes determinada información que puede resultarles de interés conocer.

Podemos diferenciarla de las otras comunicaciones porque en el borde superior izquierdo lleva impresa una "i".

En caso de recibir este tipo de comunicación, si el contribuyente no tiene nada que regularizar ni declarar, no deberá presentar trámite alguno ante la AFIP. Caso contrario, hará las rectificativas o presentaciones de las DDJJ correspondientes. Pero, en ninguno de los casos deberá responder la carta, ya que esta es informativa.

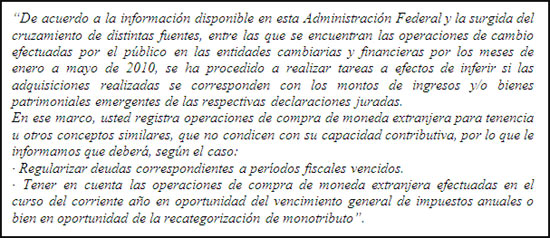

Como ejemplo de campaña de inducción podemos citar la número 710 "Inducción Operaciones de Compra de Moneda Extranjera", la cual ha sido recibida por muchos ciudadanos, desde quien ha comprado U$S 1.000 hasta U$S 10.000. La comunicación decía lo siguiente:

Es claro en este caso que quien ha realizado la compra en moneda extranjera, fruto de su actividad, nada debe informar a la AFIP, ya que todo ha sido debidamente declarado en su oportunidad. No así quien quizás ha omitido dicha información y por lo tanto deberá declararla o rectificar la presentada.

Intimación

Mediante este acto administrativo, la AFIP le comunica al contribuyente la omisión de una obligación formal o material, y le requiere regularizar su situación en un plazo determinado.

En este tipo de comunicaciones, el fisco informa haber realizado un corte de información a una determinada fecha en la cual detecta que no posee constancia de que el contribuyente haya cumplido con la obligación de presentación de una declaración jurada o el pago de una determinada obligación tributaria, los que detalla expresamente.

Como consecuencia del control informático que efectúa el ente recaudador, éste intima al contribuyente para que presente o pague, según corresponda.

No necesariamente debe ocurrir que se esté ante el incumplimiento que se está comunicando, pero en este tipo de comunicaciones el contribuyente siempre debe dar una explicación acerca de dicha situación a través de la presentación de una nota, que debe realizarse mediante el formulario "multinota".

La contestación a la intimación necesariamente tiene que estar respaldada por la documentación que acredite el cumplimiento de lo intimado incorrectamente.

En caso de que el contribuyente o responsable no cumpla con lo solicitado en la intimación recibida o no conteste que la misma no corresponde, la falta de contestación dará lugar a:

- La iniciación del sumario previsto por el art. 70 de la Ley de Procedimiento Tributario.

- La prosecución de las instancias administrativas tendientes al cobro de la obligación. Por ejemplo, el procedimiento especial previsto en el artículo 31 de la Ley 11.683, de pago provisorio de impuestos vencidos, mediante el cual se determina e intima judicialmente el pago a cuenta del impuesto.

En caso de que la intimación sea por falta de presentación de una declaración jurada, el incumplimiento puede dar lugar a la determinación de oficio del tributo de acuerdo con el procedimiento del artículo 17 de la Ley 11.683.

Sumario

Es un procedimiento administrativo por medio del cual el organismo recaudador verifica la comisión de infracciones tributarias por parte del contribuyente o responsable, y establece la responsabilidad del infractor a efectos de imponerle la multa correspondiente.

El sumario debe iniciarse por resolución emanada de un juez administrativo, en la que se deja constancia de:

a) Los cargos que se efectúan, en forma precisa, clara y circunstanciada del hecho concreto.

b) Acto u omisión que se le atribuye.

c) Encuadramiento legal de la infracción (prima facie).

Como bien se dijo antes, el contribuyente tiene su derecho de defensa. Por lo tanto estas comunicaciones también deberán ser contestadas. El plazo para hacerlo es dentro de los 15 días hábiles administrativos de recibido el sumario.

Dicho plazo es prorrogable por única vez y debe ser otorgado por resolución fundada en el caso de que el contribuyente o responsable pueda demostrar motivos suficientes para ello.

La contestación del sumario debe hacerse por escrito a través del formulario "multinota", donde hay que relatar los hechos sucedidos, adjuntando todas las pruebas que hagan al descargo del contribuyente. Es importante que se acredite la personería del firmante.

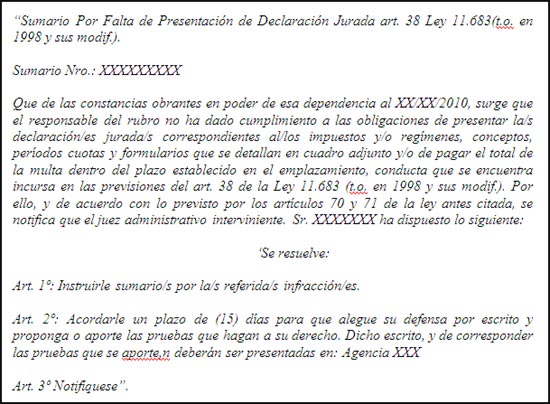

Un ejemplo de este tipo de comunicaciones es cuando la AFIP efectúa la siguiente notificación:

Requerimientos

Es el documento por medio del cual se le otorga a la AFIP la potestad de solicitar al contribuyente o responsable que aporte determinada información y/o documentación con el objeto de facilitar el control de las obligaciones tributarias, como así también le otorga amplias facultades para fiscalizar la situación de los contribuyentes, responsables e, incluso, terceros que no son parte de la relación jurídico- tributaria.

Dichas facultades de fiscalización se encuentran expresamente previstas en el artículo 35 de la Ley 11.683, resultando de aplicación en forma supletoria la Ley de Procedimientos Administrativos.

En general, los requerimientos se formulan por escrito, ya que así lo prevé el artículo 8 de la Ley N 19.549 cuando exige que el acto administrativo se manifieste expresamente y por escrito.

Cuando la respuesta fuera verbal, deberá labrarse un acta de acuerdo con lo previsto en el inciso c) del artículo 35 de la Ley 11.683.

Los requerimientos deberían cumplir los siguientes requisitos:

- Ser precisos y concretos.

- Estar vinculados con la materia tributaria.

- Deberá otorgarse en ellos un plazo para contestarlos.

En cuanto a esto último, en general, el plazo para contestar el requerimiento es fijado por el funcionario o dependencia interviniente. Por aplicación supletoria de la Ley de Procedimiento Administrativo, el mismo debería fijarse en un plazo no menor de diez días.

Como corolario, es importante tener en cuenta que la falta de contestación de las notificaciones que efectúa la AFIP, ya que el contribuyente se encuentra obligado a responderlas, trae como consecuencia la aplicación de las multas por incumplimiento a los deberes formales previstas en la Ley Nº 11.683.

Karina Januszewski Asesora Tributaria del Consejo Profesional de Ciencias Económicas de la Ciudad Autónoma de Buenos Aires

Especial para ©iProfesional.com