Crecen depósitos en dólares de argentinos en bancos del Uruguay, con epicentro en la ciudad de Colonia

/https://assets.iprofesional.com/assets/jpg/2015/05/419093.jpg)

Como suele decirse del otro lado del charco, "cada vez que la Argentina estornuda, Uruguay se resfría", en alusión a cómo la nación vecina recibe el impacto de lo que sucede en el plano local.

Cuando hay incertidumbre económica ante cambios políticos, los ahorristas recurren a esa plaza para depositar parte de su capital.

Ya lo dijo "Pepe" Mujica, cuando expresó que en Uruguay estaban "embuchados de los dólares que entran".

Además, precisó que históricamente los argentinos han tenido la costumbre de tener sus ahorros guardados en divisas estadounidenses al desconfiar de la moneda nacional.

Sus palabras cobran relevancia hoy día, ya que muchos particulares deciden alojar allí sus billetes verdes, ante la incertidumbre que les genera la previa a las elecciones presidenciales y los cambios que vayan a producirse -en el plano financiero y económico- pasada las urnas.

Esta actitud precautoria se evidencia en el incremento de las colocaciones: los depósitos de no residentes (el 90% argentinos) crecieron cerca de un 10% en marzo, respecto del mismo mes de 2014.

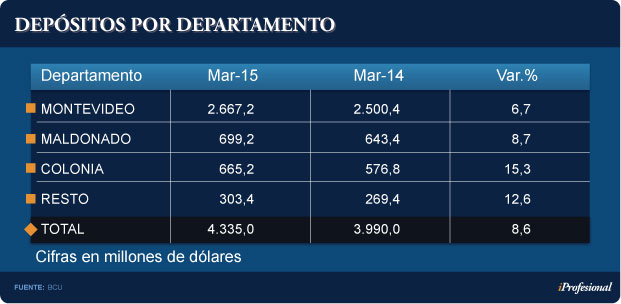

Más aun. Hablando en plata, se incrementaron casi u$s400 millones en solo un año y se mantienen con tendencia al alza (ver cuadro).

La cercana ciudad de Colonia es un claro exponente de esta situación, ya que es en donde más se han incrementado las colocaciones: treparon cerca de un 15% en doce meses.

Funcionarios uruguayos han tomado nota. También los bancos charrúas que siguen de cerca este movimiento y los cambios que se vienen registrando en el sistema financiero.

El repunte se da pese a la entrada en vigencia de dos leyes clave: la de Inclusión Financiera y la de Anti Lavado.

Como consecuencia de la aplicación de ambas disposiciones, la mayoría de las entidades uruguayas tuvieron que implementar diferentes procedimientos que han intentado transformarse en un dique de contención a la hora de captar nuevos particulares.

Remarcan que la puesta en marcha de mayores controles tendientes a evitar maniobras de lavado de dinero los indujo a procedimientos mucho más estrictos para poder aceptar nuevos clientes.

Los que captan más dólares

En el actual contexto -signado por la mayor rigurosidad- resalta el Banco República, que prácticamente no ha modificado sus exigencias tras la sanción de ambas normativas, a excepción de los montos máximos.

Esto le ha permitido captar la mayoría de los nuevos clientes. Cabe consignar que para la apertura de una cuenta se piden dos documentos personales, constancia de domicilio en Argentina y recibos de sueldo.

Una vez cumplimentado el trámite -que suele demorar unas horas- el usuario ya tiene abierta su cuenta, con los fondos depositados y su flamante tarjeta de debido.

La entidad oficial sólo acepta depósitos de no residentes hasta un tope de u$s9.900 cada 30 días. En caso de que se supere dicha suma, el banco se verá obligado a emitir un Reporte de Actividad Sospechosa (ROS).

Esta política más laxa del Banco República para atraer clientes minoristas (que va a contramano de las que imponen sus colegas) le ha permitido incrementar su participación del mercado.

Actualmente su share es del 12%, en un contexto en el que la entidad viene creciendo a un ritmo del 50% por encima del promedio de la banca privada.

Cuenta con depósitos por un total de casi u$s550 millones, frente a los u$s4.335 millones que totaliza el sistema financiero uruguayo.

Banca privada

En lo que se refiere a banca privada, el Santander se ubica al tope del ranking de depósitos de no residentes.

Con casi u$s1.150 millones concentra alrededor del 26% del mercado. Le siguen, en orden de importancia, el BBVA (17%), el Itaú (15%) y el Banco República (14%).

El "top five" se completa con el HSBC, con un share del 10%.

Es decir, entre todos ellos aglutinan el 83% del total (ver cuadro).

Epicentro en Colonia

En cuanto a las zonas de captación, Colonia aparece como el lugar más beneficiado, mientras que las nuevas normativas se están haciendo sentir con mayor énfasis tanto en Montevideo como en Punta del Este (Maldonado).

Esto se refleja en la evolución anual de cada uno de los distritos: mientras que Colonia crece al 15% anual, la Capital uruguaya lo hace a menos de la mitad (7%):

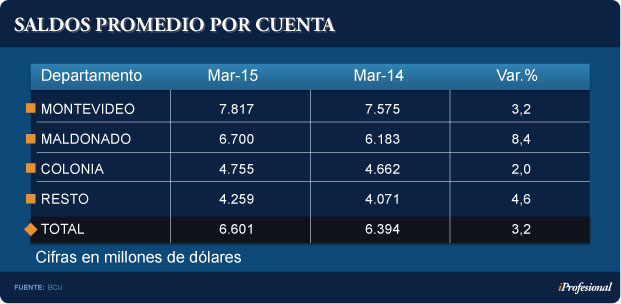

No obstante, en Colonia se observa una reducción de los saldos promedio a diferencia de lo que ocurre en Maldonado.

Según fuentes consultadas, puede atribuirse al notable incremento en la cantidad de cuentas por montos relativamente más bajos.

Requisitos más estrictos

Este crecimiento en los depósitos de no residentes ha llevado a las autoridades y bancos uruguayos a extremar las medidas para evitar transformarse en un país epicentro de recepción de dinero de dudoso origen.

Por ejemplo, quienes visitan una sucursal del BBVA se encuentran con que todo lo referido a la apertura de una cuenta, así sea una simple caja de ahorro, debe tramitarse previamente a través del envío de solicitudes vía e-mails.

Una vez cumplimentado los requisitos se accede a una entrevista personal en la que se procede a la apertura, previo chequeo de toda la documentación.

En el caso de las sucursales uruguayas del Santander, la operatoria es diferente.

Primero se toma contacto con un ejecutivo de cuenta. En ese momento se informan las condiciones que, por cierto, ya no son las del pasado.

Ahora hay que presentar, además de documentos personales, las referencias de bancos con los que se opera en Argentina, datos de personas conocidas, declaraciones juradas de impuestos, entre otros.

En tanto, el monto mínimo exigido para abrir una cuenta de un no residente debe ser de u$s10.000, cifra que supera los límites máximos que establecen las normas fijadas por la Aduana para el ingreso de fondos al Uruguay.

Otro con elevados requisitos es el HSBC. Además, para no residentes solicita un mantenimiento mensual de u$s50 para saldos inferiores a los u$s50.000 y, de ser el caso, unos u$s30 en concepto de comisión por inactividad mensual.

Estas diferencias han llevado a que el banco oficial (República) sea uno de los que haya evidenciado el mayor crecimiento en el último año (25%).

Sólo fue aventajado por el Itaú, aunque en éste juega a su favor la reciente compra de la banca minorista del Citi.

En lo que respecta a la cantidad de bancos, el vicepresidente para América Latina del Itaú, Ricardo Marino, adelantó que en un futuro habrá muchos menos "players".

"Hay una clara tendencia a la consolidación de los bancos, no sólo en Uruguay sino en otras plazas del mundo", apuntó.

"En un ambiente con mayores regulaciones y exigencias de capital, resultará necesario una mayor escala y eficiencia. No me animo a decir que quedarán cinco o seis, pero sin duda serán menos que los actuales ", agregó.

La puesta en marcha de las leyes de Inclusión Financiera y de Anti Lavado cambió el perfil de negocio de la banca uruguaya.

La primera de ellas establece regulaciones para las cuentas bancarias y nuevas condiciones para la realización y aceptación de pagos.

En tal sentido, a partir del 1 de junio no se podrá utilizar efectivo para cancelar bienes o servicios que superen los u$s20.000 que, en algunos casos, se reduce a solo u$s5.000.

En cuanto a la segunda normativa (anti lavado) establece un límite de u$s10.000 para el ingreso o salida de fondos del país.

Además, se ha creado la figura del "Oficial de Cumplimiento", que se ha convertido en una pieza fundamental para las exigencias que deben efectuar las entidades financieras.

Este rol lo ejerce un empleado (de alto rango) que tendrá como obligación cerciorarse que los fondos que se captan no sean de origen ilícito.

Según Mariano Sardans, CEO de la gerenciadora de patrimonios FDI, "en los bancos, estos oficiales de cumplimiento hoy son los ‘reyes'".

El celo con el que actúan está perfectamente justificado, dado que son solidariamente responsables por las fallas que se detecten en sus sistemas.

Entre las sanciones, figura la emisión de un R.O.S. (Reporte de Operación Sospechosa) y hasta el congelamiento de fondos con posibles consecuencias penales.