La cuota, como un alquiler: los créditos hipotecarios UVA enfrentan "test ácido" del rebrote inflacionario

/https://assets.iprofesional.com/assets/jpg/2017/04/442211.jpg)

A la larga lista de anécdotas sobre personas y cosas que están "en el mejor lugar pero en un mal momento", se le puede agregar un nuevo integrante: los créditos hipotecarios a 30 años que ajustan por índice UVA.

La noticia, lanzada con bombos y platillos, fue recibida con beneplácito por la clase media. Por fin, después de un largo tiempo, los bancos financiarán la compra de viviendas bajo un régimen de cuotas similares al pago de un alquiler mensual.

Según un estudio de la consultora D'Alessio IROL, realizado en forma conjunta con Sergio Berensztein, fue una de las medidas del gobierno de Macri con mayor aprobación (51%), sólo superada por la eliminación del cepo al dólar (54%).

Sin embargo, la necesidad de lanzar la iniciativa (por cuestiones políticas y para "calentar" la economía) hizo que el "timing" elegido quizás no haya sido el más propicio.

Coincidió con un momento en el que la inflación repuntó y puso en duda la capacidad del Banco Central para cumplir con su meta anual de 17%.

No es, precisamente, el debut soñado para un sistema de créditos por el que se intenta convencer a los argentinos de que una cuota ajustable por inflación está exenta de riesgos.

Para peor, la persistencia en el tiempo de un índice alto y corriendo por encima del alza del billete verde produce un efecto no deseado: incrementa el saldo adeudado en dólares.

Al punto de que podría llegar a ocurrir que, con el paso de los años, se le termine debiendo al banco más (en "verdes") de lo que vale esa propiedad en el mercado.

Balance primeros días

Sin ir tan lejos en el tiempo, la evaluación tras el primer mes de vigencia de estos créditos es un tanto ambigua.

Es cierto que ya se otorgaron $5.000 millones -cifra que parece elevada-, pero también es verdad que resulta pequeña en comparación con la necesidad habitacional y con la cantidad de inquilinos.

Ese volumen significó cerca de 5.000 beneficiarios en doce meses. Macri, en tanto, aseguró que durante su gestión se iban a entregar un millón de hipotecarios, lo que significaría unos 250.000 por año, bastante más de lo que marca hoy día la realidad.

Según datos del Banco Central, el sistema financiero está entregando diariamente entre $50 millones y $70 millones. En marzo se alcanzó el récord de $1.100 millones.

¿Es mucho o poco? En comparación con el mercado virtualmente congelado que imperó hasta 2015, es un avance que provoca el festejo político.

Pero son varias las voces que no consideran a estas cifras como un "gran resultado", ya que ese nivel (5.000 créditos) luce insuficiente en comparación con la elevada necesidad habitacional:

Según el último censo, hay 3,4 millones de familias que alquilan o no son dueñas de la propiedad en la que residen.

Los directivos de los bancos confían en que la evolución de los hipotecarios no será lineal sino exponencial, en la medida en que la inflación baje del pedestal en el que está.

Javier González Fraga pronostica que para 2017 entre el Banco Nación -que él comanda-, el Provincia y el Ciudad se concederán 30.000 créditos por un valor cercano a los $40.000 millones.

Por el lado del Provincia, su titular, Juan Curutchet, da cuenta de un dato clave que impulsa la demanda: "Eliminamos la restricción de vivienda única familiar. Era una barrera que dejaba afuera a varios interesados".

"Los créditos varían en cada banco. En nuestro caso, son para compra, refacción y ampliación", añade.

"En varias de nuestras sucursales dan números para poder atender la ola de público, ya que a veces se superan las 20 consultas diarias", expresa Norman Rozenthal, encargado prensa y comunicación Digital del Banco Provincia.

Por el lado del Banco Ciudad, Jorge Velázquez, del departamento de comunicación, afirma que ya se otorgaron más de 1.600 turnos para las líneas a 30 años.

"La mayoría busca su primera casa. Se trata de un segmento joven que quiere dejar de alquilar y apunta a una vivienda de uno o dos ambientes", agrega.

"Entregamos unos 1.300 créditos a personas que ya se mudaron de sus antiguos domicilios", consigna Maximiliano Coll, subgerente de la entidad porteña.

Además, señala que "el Ciudad está concediendo unos 350 hipotecarios por mes bajo el sistema UVA, que presenta una cuota inicial que es la mitad o un tercio de la del sistema tradicional".

El directivo indica que los tomadores, en un 80% son menores de 40 años. El 40% vive todavía con sus padres y el 40% alquila.

"Los préstamos son de hasta $2 millones, si bien el promedio que se otorga es de $1 millón", afirma Coll.

Por lo pronto, ya son 16 las entidades que han adoptado esta modalidad crediticia: Nación, Ciudad, Provincia, Hipotecario, Santander, BBVA, Galicia, HSBC, Macro, Supervielle, ICBC, Itaú, Patagonia, Credicoop y los Bancos de Córdoba y Tucumán.

El Santander Río es líder en el segmento privado, acaparando un tercio de los préstamos ofrecidos bajo este mecanismo, con $13.000 millones pre-aprobados.

"Tienen buena demanda los de 20 años y el monto promedio es de $1 millón. En este caso, la cuota es de $6.500, que resulta accesible para buena parte de la sociedad", resume Juan Cerruti, gerente de Asuntos Públicos.

Por el lado del Macro, recibió algo más de 10.000 solicitudes. El 60% corresponde al Plan Procrear y el 40% restante al sistema UVA. De ese total, 350 créditos ya fueron liquidados.

El fantasma de la inflación

El sistema UVA, gran protagonista de esta historia, fue ideado por el presidente del Banco Central, Federico Sturzenegger.

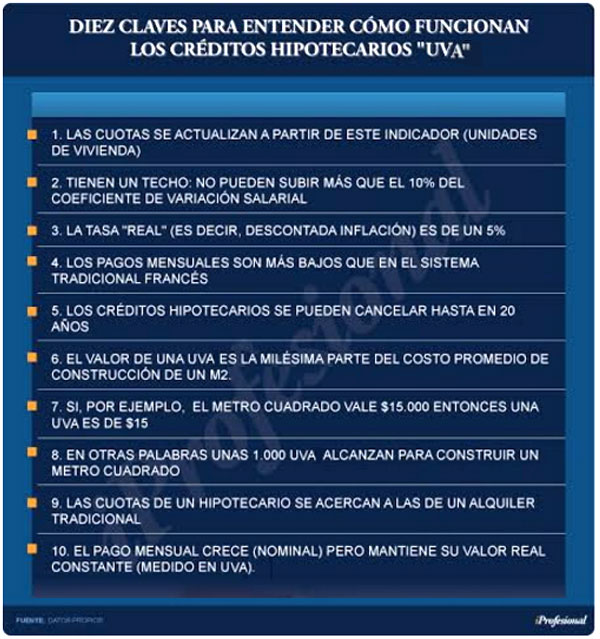

La siguiente infografía detalla sus 10 principales características:

A modo de referencia, el funcionario tomó el régimen utilizado en Chile. En este país operan bajo la denominación Unidad de Fomento (UF).

En ambos casos, 1 UVA (o UF) equivale a la milésima parte de lo que cuesta construir un metro cuadrado. O, dicho de otro modo, quien posee 1.000 UVA sabe que cuenta con 1 m2 en su haber.

Cuando se lanzaron los hipotecarios a 30 años (fines de marzo), el valor de una UVA rondaba los $18, mientras que hoy día ese número se elevó a $18,50 (+3%).

Si los precios no moderan su escalada, significaría un 36% anual, cifra muy elevada si se la compara con los incrementos salariales previstos para este año.

Más allá de que el propio Sturzenegger había anticipado que los primeros meses iban a ser "difíciles", lo cierto es que nadie puede asegurar que el índice inflacionario vaya a derrumbarse. Menos aún, qué puede pasar en los próximos 10, 20 o 30 años.

En este contexto, no son pocos los argentinos que se preguntan sobre la conveniencia de tomar deuda indexada a tan largo plazo. Después de todo, el pago mensual puede significar hasta 30% de los ingresos.

El sistema prevé que si la inflación supera en un 10% a la evolución del salario promedio, la cuota queda topeada. Sin embargo, esta cláusula no es la "panacea" ante un ciclo persistente de elevadas subas de precios.

Es que, ante esa situación, la diferencia entre el monto que corresponde pagar y el tope fijado lejos está de condonarse, sino que se traslada al final del préstamo, alargando así el período de cancelación.

Aun cuando el índice de precios descienda, tal como promete Sturzenegger, la pregunta es si esa baja será lo suficientemente pronunciada como para despejar todo tipo de dudas.

"Este tipo de instrumentos indexados andan bien en países con muy baja inflación, de no más de un dígito", resume un economista a iProfesional.

Una fuente del sector inmobiliario coincide: "En los países con índices superiores al 10% no funcionan masivamente, por la inestabilidad en los precios".

Es claro que el pasado económico juega su rol para que muchos argentinos se muestren reticentes a tomar deuda de este tipo.

En Chile, por ejemplo, la inflación resulta inferior al 3% anual. Es decir, en ese país los precios suben en todo un año lo que en Argentina en un mes.

De hecho, las Unidades de Fomento (UF) también se utilizan para adecuar el nivel de los salarios.

"La herramienta correcta en el momento inadecuado pasa a ser una herramienta incorrecta", resume el economista Facundo Martínez.

El pasado no ayuda

Un plazo de 30 años es muy largo en cualquier lado, pero lo es mucho más en la Argentina.

Esto hace que sean varios los que se pregunten si es mejor asumir el mayor costo que implica endeudarse a tasa fija a quedar atado a los vaivenes inflacionarios.

Esta inquietud no sólo alcanza a los interesados. También a algunos banqueros, tal como diera cuenta iProfesional.

"Nosotros preferimos la tasa fija, que seguiremos ofreciendo y que viene con mucho éxito", afirma el ejecutivo de un banco de primera línea.

"El que lo toma sabe cuánto va a pagar con el paso del tiempo. Entrando en una línea que ajusta su capital por la inflación, no lo puede hacer. Es una apuesta que puede salir bien o mal. En nuestro caso, es un riesgo que optamos por no tomar", completa.

Él es de los que cree que otorgar préstamos indexados a 30 años puede transformarse en un dolor de cabeza.

"Hoy pareciera que la inflación está encaminada, pero el plazo del crédito va mucho más allá de este Gobierno", expresa el banquero. "¿Qué pasaría si vuelve uno que piensa que un poco de inflación no está mal?", se pregunta.

En igual dirección, el economista Amilcar Collante afirma: "La mayor desventaja de estos préstamos es que requieren de un índice estable, sin sobresaltos".

Esto, a su vez, "exige una economía ordenada en forma permanente, Y en Argentina la historia inflacionaria no es precisamente buena", apunta.

"Quienes quieran tomar un crédito deben ser muy cuidadosos al decidir cuánto van a pedir. No deben dejarse tentar por algo que, a futuro, les puede complicar su vida", recomienda el economista Juan Carlos De Pablo.

"Es un contrato que se toma a muy largo plazo y lo ideal es que no supere el 20% o 25% del ingreso familiar", añade.

"Es fundamental la prudencia en la relación cuota-ingreso", concluye De Pablo, quien formula sus sugerencias por recordar como nadie los momentos críticos que atravesó la economía argentina.