/https://assets.iprofesional.com/assets/jpg/2017/05/442612.jpg)

La última vez que un gobierno argentino habló sobre sus intenciones de alcanzar la categoría de "Investment Grade" fue hace diecisiete años, allá por el 2000.

Veinticuatro meses después, en medio de una de las mayores crisis económicas de la historia, el Congreso aplaudió la declaración del default y, en cuestión de horas, la calificación crediticia del país se derrumbaba al extremo opuesto de la tabla.

Pasó el tiempo y ahora, en un contexto económico y financiero más market friendly, esa aspiración reaparece en la agenda oficial.

De hecho, en su última conferencia de prensa, Federico Sturzenegger, anunció que el Banco Central participará activamente para acumular reservas.

Anticipó que el objetivo es llegar a un nivel equivalente al 15% del PBI, para lo cual se requerirá juntar u$s25.000 millones adicionales a las tenencias actuales (unos u$s50.000 millones), si bien aseguró que no existen plazos para lograrlo.

El banquero central vinculó el cambio de estrategia a la necesidad de "transitar el camino hacia la normalización" de la economía y a la obtención del Investment Grade.

El funcionario remarcó que los países que gozan de las mayores calificaciones administran, como mínimo, un stock equivalente al 15% del PBI, y que la Argentina se encuentra 5 puntos por debajo de ese nivel.

Como es de prever, su plan para ascender a "Primera A" cuenta con el apoyo de los banqueros. En este sentido, el presidente de la Asociación de Bancos de la Argentina (ABA), Claudio Cesario, asegura que la nación "entró nuevamente en el radar de los inversores".

Él es uno de los tantos que ve con buenos ojos el objetivo que persigue el funcionario de formar parte del grupo de naciones que cuentan con el mejor "boletín" de notas.

El diagnóstico de Sturzenegger va en línea con el de Gabriel Torres, analista de Moody´s a cargo de la calificación argentina, quien señala que en para tal cometido el actual nivel de reservas resulta insuficiente.

"No es un dato que pesa hoy día, porque la Argentina ya tiene acceso al financiamiento internacional. De todas formas, es un tema que seguimos de cerca", afirma.

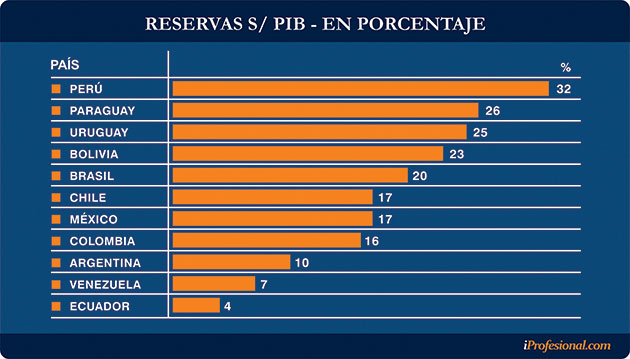

En América latina, el país que cuenta con la mayor cantidad de reservas en términos de PBI es Perú (32%), seguido por Paraguay (26%) y Uruguay (25%).

En el otro extremo se ubican la Argentina (10%), Venezuela (7%) y cierra el listado Ecuador (4%), tal como se observa en el cuadro:

¿Qué significa ser un "Investment Grade"?Esta calificación le indica a los inversores si una determinada nación cuenta con la solidez suficiente como para afrontar sus deudas, aun si el contexto externo o interno se complica.

Un buen puntaje hace que el nivel de confianza aumente y, en consecuencia, se generen mayores flujos de inversión hacia el país.

Asimismo, a la hora de contraer nuevas obligaciones, le posibilita a un territorio pagar una tasa de interés más baja.

Resulta importante distinguir los territorios que son "Investment Grade" de los que no, como también ir monitoreando los cambios en la calificación, ya que producen alteraciones sobre los rendimientos de los activos.

Las agencias más importantes a nivel mundial son Moody's, Standard &Poor´s (S&P) y Fitch, que se ocupan de medir el riesgo crediticio asociado un país y a sus bonos.

Tras un pormenorizado análisis asignan una nota y, en base a la misma, los financistas -locales e internacionales- exigen un tipo de interés acorde con el riesgo a asumir.

Entre los parámetros que ejercen influencia a la hora de asignar un puntaje aparecen, entre otros:

1. El historial de cumplimiento

2. La situación fiscal (ingresos/egresos)

3. El crecimiento del país

4. El nivel de reservas5. El grado de endeudamiento6. Su balanza comercial

7. La política de repagos8. La relación entre Gobierno y los mercados9. Variables domésticas clave (como la inflación)

10. Aspectos externos como la situación geopolíticaEn base a estos aspectos, se le asigna al país una calificación que puede tener distintas nomenclaturas según la agencia. Para el caso del Investment Grade (grado de inversión segura), esas categorías son:

1. Capacidad de pago muy fuerte: Aaa (Moody´s) - AAA (S&P y Fitch)

2. Capacidad de pago fuerte: Aa (Moody's)- AA (S&P y Fitch)

3. Capacidad de pago buena: A (todos los casos)

4. Capacidad de pago adecuada pero con algún riesgo: Baa (Moody's) - BBB (S&P y Fitch)

A su vez, dentro de estos cuatro grupos existen subcategorías, asociadas al tipo de emisión y al país emisor.Los países con mejor "boletín"En la actualidad, las naciones de la región catalogadas como "Investment Grade" son Chile (que ostenta la nota más alta), México, Colombia, Perú y Uruguay.

Hay dos que hace poco dejaron de formar parte de este grupo: Brasil y Costa Rica. El resto, en tanto, se ubica por debajo del llamado "grado de inversión segura".

¿Y la Argentina?, su nota es más baja que la de Paraguay, Brasil y Bolivia, igual a la de Ecuador y mejor que la de Venezuela.

Su calificación "B3" (Moody's) es producto de que sus obligaciones aún son catalogadas como de alto riesgo crediticio.

Calificación y prima de riesgoExiste una marcada relación entre la nota de un país y el tipo de interés al puede financiarse en el mercado. Cuanto más alta es la primera, más bajo es el segundo.

En la actualidad, los que juegan en "Primera A" abonan una sobretasa que va desde el 1,3% al 2% respecto a lo que pagan los bonos de Estados Unidos, considerados libres de riesgo.

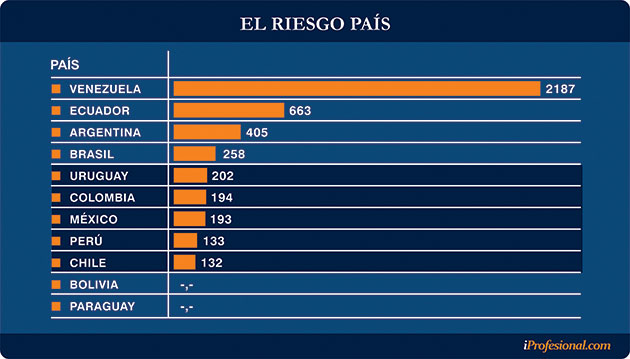

¿Quién determina ese plus? Precisamente el nivel de riesgo país: por cada 100 puntos básicos (pb) de este indicador, la nación debe convalidar un 1% más.

- Chile tiene 132 pb (riesgo país), de modo tal que al tomar deuda debe ofrecer un 1,32% más respecto a un título emitido por EE.UU.- Uruguay, México y Colombia poseen cerca de 200 pb, lo que hace que la sobretasa ronde el 2%.Para la Venezuela de Maduro sería casi inviable pedir un préstamo hoy día, ya que su riesgo país se disparó a los 2.200 puntos.

En cuanto a los bonos argentinos, esa referencia se ubica en torno a los 400 puntos básicos, de modo tal que deben pagar un 4% por encima de un bonos estadounidense

Cuando un país asciende a la categoría "Investment Grade", se le abre un nuevo panorama para la captación de recursos provenientes de grandes financistas y fondos a nivel mundial.

Sucede que estos últimos, en general, están atados a restricciones muy estrictas a la hora de invertir, ya que suelen manejar dinero de terceros. Es decir, se ven imposibilitados de adquirir títulos si sus emisores no revisten el grado de "inversión segura".

Como dice la frase, "pertenecer tiene sus privilegios". En el plano financiero, puntuar entre los mejores posibilita:

- Captar más dinero de los grandes fondos internacionales

- Contar con un acceso más fluido a los mercados globales

- Flexibilizar el manejo de la caja fiscal, al contar con más y mejores líneas de créditos

En paralelo, ese abaratamiento del capital también "derrama" hacia los bonos del sector privado: bancos y empresas se benefician con tasas más bajas.

Ser "Investment Grade" facilita el manejo de pasivos. Esto es canjear deuda vieja y pronta por vencer por otra más nueva y extendida en el tiempo (a veces a un interés menor), lo que posibilita repartir mejor la agenda de compromisos. Las últimas subas de la calificación Recientemente la calificadora de riesgo crediticio Standard &Poor´s mejoró la nota de la Argentina para su deuda de largo plazo. Para tomar tal decisión tuvo en cuenta que los avances en pos de corregir los desequilibrios fiscales.

calificación desde un "B-" a un "B". Tras esta suba, a la Argentina le faltan cinco escalones para llegar al "Investment Grade".

"La calificación refleja los avances en política económica, orientados a resolver desequilibrios", al tiempo que "el Gobierno viene restaurando la credibilidad de la política del país", señalan desde S&P.

"Desde que asumió, el Ejecutivo ha modificado la política económica general, priorizando resolver los desajustes y la recuperación de la credibilidad", completan.

Por el lado de Moody´s, a principios de marzo mejoró la perspectiva crediticia. La deuda, enmarcada en la categoría de "estable" pasó al escalón de "positiva", producto de las iniciativas propuestas a resolver desajustes y a que el país retorne al sendero del crecimiento.

"En los últimos 14 meses, se han establecido varias iniciativas tendientes a lograr un repunte del PBI, una mayor fortaleza fiscal y una reducción de riesgos vinculados con eventuales cambios del contexto internacional", apuntan desde agencia.

Claro que conseguir mejores notas no es tarea sencilla y mucho menos un proceso rápido. Y así lo dan claramente a entender desde Moody´s o S&P.

El pasado también ejerce su influencia, que a veces opaca los avances registrados en los últimos meses, más allá de los flancos abiertos que aún quedan resolver.

Las agencias se toman su tiempo para ir mejorando el "boletín" de la Argentina. Un tiempo que ira transcurriendo demasiado lento para los objetivos y la premura que muestran Macri, su equipo económico y su Gabinete de CEOs.