Fin del debate: el proyecto de reforma tributaria confirma el tratamiento en Ganancias de las SAS

/https://assets.iprofesional.com/assets/jpg/2014/11/410603.jpg)

69 o 49. No eran pálpítos de quiniela. Los dos números antes mencionados suenan con fuera desde inicios de octubre pasado en los despachos de los más reconocidos tributaristas del país.

Esto es así, ya que se dio un fuerte debate respecto a si las Sociedades por Acciones Simplificadas (SAS) tributaban por el artículo 69 o 49 de la Ley del Impuesto a las Ganancias.

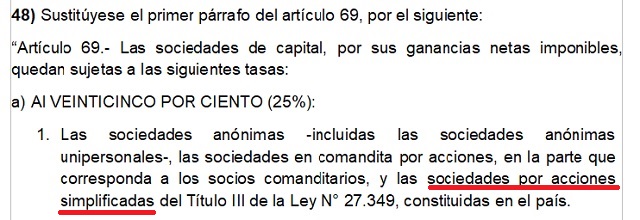

El debate terminó. Puntualmente, el borrador del proyecto de reforma impositiva adelantado en exclusiva por este medio puso fin a la polémica. Van por el artículo 69:

Apenas iniciado octubre pasado, Iván Sasovsky, CEO de Sasovsky & Asociados, adelantó a este medio que "las Sociedades Anónimas Simplificadas son sociedades de Capital, descriptas en el artículo 49 a) de la Ley de Ganancias. Por lo tanto no hay lugar a la duda, deben tributar a la alícuota proporcional del 35%".

"Por más que se hayan constituido por un trámite simplificado, siguen siendo sociedades de Capital, cuyo patrimonio es independiente del de sus socios siendo éstos últimos capaces de vender sus acciones, por lo que se debe aplicar el tratamiento tributario el de cualquier Sociedad anónima", agrega el experto.

"La autonomía del derecho tributario implica el reconocimiento de las definiciones propias de las normas impositivas para alcanzar los distintos hechos imponibles. Pensar lo distinto, implica analizar el tema de manera parcial", señala Sasovsky.

Recordemos que la ley establece:

Art. 49 - Constituyen ganancias de la tercera categoría:

a) Las obtenidas por los responsables incluidos en el artículo 69.

Art. 69 - Las sociedades de capital, por sus ganancias netas imponibles, quedan sujetas a las siguientes tasas:

a) Al treinta y cinco por ciento (35%):

1. Las sociedades anónimas y las sociedades en comandita por acciones, en la parte que corresponda a los socios comanditarios, constituidas en el país.

Interrogantes y pendientes

Asimismo, el borrador del proyecto de reforma del Impuesto a las Ganancias deja varios interrogantes y algunas asignaturas pendientes:

Sasovsky detalló a este medios los interrogantes y los temas que a simple vista ya generan debate y análisis:

1) Se considera a las monedas digitales como un título valor. Claramente no representa lo que en verdad son las criptomonedas. Y si se quiere dejar así se tiene que incluir en el artículo 3 de la ley la definición de enajenación para estos bienes.

2) No se incorpora una definición de devengado, lo que llevó a que la Corte Suprema de Justicia lo defina por lo que debería al artículo 18 de la Ley.

3) Considera a las indemnizaciones como gravadas cuando en realidad ya lo dijo la Corte que son el resarcimiento de un daño. Se debe revisar el artículo 20

4) Se deja sin exención a cooperativas de seguros y financieras. Este punto generará problemas.

5) No se incorpora el concepto de “Obsolescencia Tecnológica” que definio la Corte Suprema.

6) No se incorpora el concepto castigo por mal crédito definido por la Corte.

Por otra parte, Alberto Romero, consultor tributario, agregó la asignatura pendiente más polémica: "Ya es hora de que los jueces empiecen a pagar Ganancias. No se debería perder la oportunidad de incluirlos en esta reforma".

Ganancias: puntos centrales de la reformaCésar Halladjian, consultor tributario, detalló a este medio, los cambios centrales propuestos y la letra chica del proyecto de reforma del Impuesto a las Ganancias:

Para las personas humanas, se incluyen dentro del hecho imponible las transacciones con monedas digitales, las cesiones de derechos en fideicomiso y la enajenación de cuotas de fondos comunes de inversión.

También las ganancias por venta de inmuebles, excepto por la venta de la casa habitación. Por estas ganancias se paga una alícuota especial.

Se encuentra exento el resultado por enajenación de acciones efectuadas en mercados argentinos cuando el vendedor sea persona humana o beneficiario del exterior de países cooperantes.

Estos últimos (beneficiarios del exterior) quedan exentos por rentas de bonos soberanos, ON y ADRs. Las operaciones exentas son aquellas que se dan sobre títulos autorizados por oferta pública, en mercados autorizados por el Mercado de Valores y en transacciones que aseguren la prioridad precio tiempoy por interferencia de ofertas.

Se elimina exención a intereses y ganancias de capital de títulos públicos argentinos (nacionales y provinciales), plazos fijos locales y obligaciones negociables percibidos por personas humanas.

Es más severo el artículo de intereses presuntos. Alcanza también a las SRL.

Se agrega presunción de distribución de dividendos por retiros de los socios. También para los casos de sueldos y demás retribuciones a accionistas cuando no se pueda probar la contraprestación. O por gastos de la empresa que benefician a los socios.

Se modifica la regla de capitalización exigua (posibilidad de deducir intereses por deudas con vinculadas del país o del exterior).

El proyecto de reforma tributaria establece "que no serán de aplicación" normas como leyes nacionales, generales, especiales o estatutarias, o decretos, ni tampoco convenios colectivos de trabajo o cualquier otra convención, que establezcan en el presente o en el futuro recortes al Impuesto a las Ganancias que pagan ciertos trabajadores.

También establece que no se aceptarán exenciones totales o parciales ni tampoco la deducción de materia imponible del Impuesto a las Ganancias.

Esta derogación de privilegios incluye terminar con exenciones en el Impuesto a las Ganancias para gastos de representación, viáticos, movilidad, bonificación especial, protocolo, riesgo profesional, coeficiente técnico, dedicación especial o funcional, responsabilidad jerárquica o funcional, desarraigo y cualquier otra compensación de esta naturaleza.

Renta financiera personas humanas:

Alícuota intereses y ganancias de capital de títulos públicos, plazos fijos, ON, de títulos en pesos sin indexación: 5% ajustable por el Poder Ejecutivo.

En moneda dura o en pesos con cláusula de ajuste: 15%.

En un artículo se brindan precisiones sobre como tributar en casos de compra bajo o sobre la par, cero cupón. En compras sobre la par (algo habitual hoy) habla únicamente de interés corrido, que se puede descontar del siguiente cupón. No se hace referencia al resto del componente intereses que puede estar contenido en la compra.

Ganancias de capital sobre activos financieros en moneda dura o con cláusula de ajuste de fuente argentina: quedan exentas las diferencias de cambio y actualizaciones.

Ganancias de capital sobre activos financieros de fuente extranjera: gravados en moneda dura. Colocan un artículo especial para rentas de segunda categoría (correcta técnica legislativa).

Alícuota renta ganancias de capital fuente extranjera por personas humanas: 15% para ganancia de capital (se mantiene).

Hay una deducción especial para ingresos financieros (rendimientos periódicos, no ganancias de capital) que solo aplicaría a "pequeños contribuyentes".

Baja progresivamente la alícuota de ganancias para sociedades al 25% y se gravan los dividendos (13%).

Se estaría eliminando el impuesto de igualación (artículo 69 BIS).

Ganancia por venta de inmuebles de personas físicas: 15%. Se permite actualizar el costo de compra.

Parte de las normas de ajuste por inflación que figuran en el proyecto de revalúo se incorporan al texto de la ley.

Cero cupón = interés implícito. Se paga cuando se enajena el bono.

Renta financiera - fuente: cuando el emisor es sociedad o ente del país siempre fuente argentina. ADR fuente argentina (importante para determinar cómo se calcula la ganancia).

Vuelve la transparencia fiscal para determinados accionistas, recargada, para trust (novedad) donde no hay desapoderamiento real, sociedades sin personalidad fiscal en el país de constitución, sociedades "fachada" (ausencia de medios materiales y personales para realizar la actividad en el país de destino) y las que obtengan rentas pasivas. El artículo es un tanto confuso y habrá que esperar precisiones. Está claro que se busca que las rentas financieras tributen sin diferimiento por interposición de una sociedad.

Para que exista transparencia fiscal deben cumplirse una serie de requisitos (% tenencia en la sociedad, impuestos pagados en país de constitución sociedad).

En el caso de la venta de inmuebles la tributación es para inmuebles adquiridos con posterioridad a la vigencia de la ley, salvo los bienes heredados o donados (que parecieran quedar gravados en todos los casos. Faltaría interpretar el sentido de la excepción).