Hipotecarios UVA: por qué el aumento del dólar y el efecto "tasa" enfriaron los créditos al inicio de 2018

/https://assets.iprofesional.com/assets/jpg/2018/02/453740.jpg)

El monto colocado de créditos hipotecarios UVA (Unidad de Valor Adquisitivo que ajusta por CER) alcanzó los $9.469 millones en enero.

Esta cifra implica una baja cercana a los $2.000 millones con respecto a la alcanzada en diciembre pasado.

Más allá de esta caída, en el primer mes del 2018 volvió a registrarse una baja de la tasa de interés promedio que se aplica por sobre la inflación como también una extensión en los plazos de financiamiento.

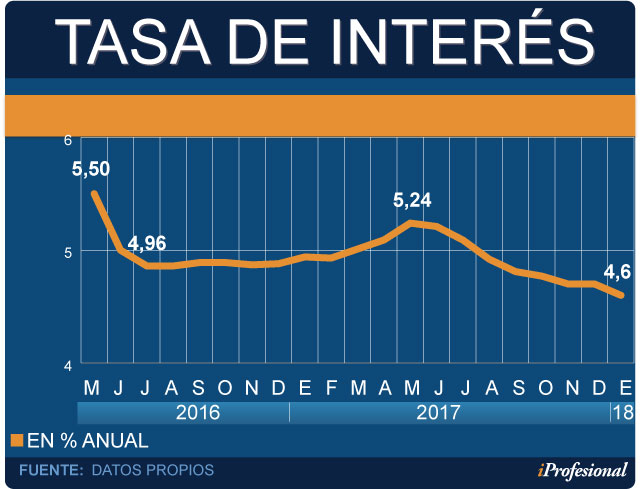

Con respecto a la tasa "real", por primera vez desde el lanzamiento del sistema se ubicó por debajo del 4,6%.

En mayo del año pasado había escalado a un pico del 5,24%, para luego comenzar a descender de manera sostenida hasta la actualidad.

En cuanto al plazo promedio solicitado, se ha venido extendiendo de modo acelerado: pasó de los 17 años (enero 2017) a los actuales 25 años.

Otro indicador a destacar es el que refiere al avance de los montos requeridos mayores a un millón de pesos.

En cuestión de pocos meses, pasaron del 55% a representar más del 80% del total colocado.

Su avance se produjo en detrimento del segmento intermedio ($500.000 a $999.999), que se redujo del 38% al 16% en igual lapso.

En tanto, los créditos por menos de $500.000 se han mantenido siempre por debajo del 10%.

Los expertos consultados por iProfesional coinciden en que la merma registrada en enero se debió básicamente a cinco cuestiones:

1.- El factor estacional: se repitió lo sucedido en enero del año pasado, algo que también es característico de las líneas hipotecarias a tasa fija

2.- El salto del dólar: pasó de $18 (mediados de diciembre) a $20 apenas un mes después

3.- La suba de las tasas de interés: comenzaron a regir en diciembre y empezará a registrarse en las estadísticas en los próximos meses

4.- Las expectativas a una mayor inflación, que influyen en el proceso de decisión de los potenciales tomadores de créditos

5.- La escasez creciente de viviendas aptas para comprar, que demora la búsqueda y puede hacer caer un préstamo aprobado pero no otorgado (hay un plazo máximo a cumplimentar desde el visto bueno del banco hasta la escrituración)

De hecho, de acuerdo con fuentes del mercado inmobiliario y entidades bancarias, casi 30% de las carpetas se archivan ya que los inmuebles no califican como "apto crédito", por presentar algún tipo de problema en la documentación.

En cuanto al tipo de cambio, afirman que muchas carpetas preaprobadas quedaron paralizadas debido al desfasaje entre el precio de las viviendas (en dólares) y el monto de los créditos (en pesos).

A modo de ejemplo, quien hasta diciembre eligió una propiedad valuada en u$s100.000 y aspiraba a un crédito por el 70% de ese valor, a un tipo de cambio de $17,50 esperaba recibir $1.225.000.

La suba del billete verde a un nivel cercano a los $20 hizo que se "quedara corto" en $175.000, ya que el préstamo para apalancar ese 70% se elevó a $1.400.000.

Ante esta situación, según Armando Pepe, presidente de la cámara que agrupa a los corredores inmobiliarios de la Ciudad de Buenos Aires, "tiene que salir a pedir prestado a los parientes y amigos". Si no tiene éxito, la operación se cae.

Varias entidades tomaron medidas para subsanar la situación, que van desde la extensión de los plazos, para alivianar las cuotas, al incremento de los montos máximos a financiar.

Así, por ejemplo, desde enero el Banco Ciudad elevó el importe máximo a prestar. Lo incrementó un 40%, de $2 millones a $2,8 millones.

Adicionalmente, en pos de agilizar el trámite, eliminó la obligación de la tasación del inmueble por parte del banco.

En cuanto a la extensión del plazo, el Banco Nación elevó a 40 años la vigencia del crédito, al tiempo que subió la relación cuota/ingreso al 30%.

Otro participante clave del mercado, ProCreAr, también hizo lo propio. Su Comité Ejecutivo aprobó la suba de montos, subsidios y tiempos de presentación de la vivienda que se pretende adquirir.

Según el Ministerio del Interior y Transporte, del cual depende ProCrear, "se decidió elevar el valor máximo financiable hasta $2,3 millones. Antes, el tope era de $2 millones".

Con respecto a los subsidios, se avaló una actualización del valor de propiedad que los determina: pasará de $1,2 millones a $1,4 millones.

En cuanto a las tasas, desde noviembre los bancos más activos en este mercado comenzaron a subirla. En algunos casos, en forma significativa, ya que llegan a duplicarse.

Entre las causas que impulsaron este incremento aparece la mayor demanda como también cierta reducción en el nivel de liquidez de las entidades, lo que podría ir en contra de la expansión de la línea.

Qué se espera para los próximos mesesEn líneas generales, los analistas ven poco probable que se repita el ritmo de crecimiento registrado en 2017.

De hecho, a partir del último trimestre del año pasado el sistema parece haber entrado en una incipiente etapa de maduración, luego de los fuertes avances registrados en los primeros nueve meses.

A ello se suma que los plazos fijos en UVA, por el momento no lograron alcanzar niveles tales que permitan mantener ese ritmo de expansión.

El primer síntoma es el incremento de las tasas que se aplican tanto en la captación como en la colocación de fondos.

Para Amilcar Collante, economista del Centro de Estudios del Sur (Cesur), "el problema es que el sistema bancario no cuenta con los depósitos suficientes como para abastecer la demanda de crédito. Entonces los bancos suben la tasa".

A ello se suma la volatilidad del dólar, que eleva la incertidumbre al momento de pedir dinero prestado. Como los inmuebles cotizan en esa moneda, cualquier salto, por pequeño que sea, se traduce en la necesidad de un mayor endeudamiento.

Pese a estos condicionantes, según Juan Pablo Ronderos, gerente de desarrollo de negocios de Abeceb, "la tendencia ascendente no va a cambiar".

"El déficit habitacional es tan grande que, ante la posibilidad de acceder, muchos no se fijan en las condiciones financieras sino en cubrir esta necesidad, señala.

Ronderos agrega que si bien "los costos aumentaron, la mayoría de la clase media considera que es parte del riesgo que debe tomarse para poder llegar a la vivienda propia".

En igual dirección, Guillermo Barbero, socio de First, afirma: "La demanda se va a mantener, si bien puede ocurrir que a los nuevos tomadores se les dificulte acceder a la propiedad que buscan".

¿Cuánto puede crecer el stock de créditos UVA? La expectativa es que podría duplicarse este año, del 1% al 2% del PBI.

Pero para ello será clave la forma en que actúen los bancos. En particular, en lo que hace a la generación de una masa crítica de fondos para responder a la demanda.

Créditos UVA en el mercado inmobiliarioDesde que se lanzó el sistema UVA, a mediados de 2016, y hasta enero de este año se colocaron cerca de $66.000 millones, préstamos distribuidos entre los 17 bancos.

De ese total, $54.000 millones corresponden al año pasado. En línea con estos datos, las ventas de viviendas crecieron un 41%. En cuanto al monto de las transacciones, se elevó casi un 100%

Las escrituras con hipotecas ascendieron a 16.300, que implica un alza del 167%. En términos de montos involucrados, el incremento fue superior al 210% interanual.

Sobre el total de operaciones, las hipotecas representaron cerca del 26%, que implica una suba de 12 puntos porcentuales frente a similar período del año anterior.

Respecto al monto promedio de las operaciones, fue levemente superior a los $2,6 millones, equivalentes a unos 140.000 dólares.

Qué ofrecen los bancosLas tasas que aplican las entidades van desde el 5% hasta el 10% real, ya que ese plus se suma a la actualización por inflación.

El costo financiero total (CFT) más bajo corresponde al Banco de Córdoba, con el 5,1% y el más alto al del Nación, con el 14%.

Por el lado de las cuotas, arrancan en $567 (Banco Nación) por cada $100.000 de crédito para un plazo de 30 años.

Finalmente, 10 de los 17 bancos que ofrecen créditos hipotecarios UVA los otorgan a un plazo máximo de 30 años, mientras que seis tienen un tope de 20 años y el de Tierra del Fuego, de 15 años.