Lebacs: la AFIP explica el alcance del impuesto a la renta financiera

/https://assets.iprofesional.com/assets/jpg/2018/04/456066.jpg)

A través de su página web, la AFIP explica el alcance del impuesto a la renta financiera para beneficiarios del exterior incluído en la última reforma tributaria.

Impuesto a las ganancias

Los beneficiarios del exterior deberán tributar por sus rendimientos a partir del 25 de abril

Intereses de depósitos a plazo en entidades financieras y rendimientos de letras del BCRA (LEBAC) y otros valores obtenidos por residentes en el exterior. Jurisdicciones Cooperantes.

Conceptos sujetos a retención

A efectos de la determinación e ingreso de la retención del impuesto a las ganancias con carácter de pago único y definitivo, sobre las sumas pagadas a beneficiarios del exterior en concepto de los intereses y rendimientos que seguidamente se indican, se observarán las disposiciones:

-Intereses originados en depósitos a plazo efectuados en instituciones sujetas al régimen de entidades financieras.

- Rendimientos de Letras del Banco Central de la República Argentina (LEBAC).

- Rendimientos de obligaciones negociables, cuotapartes de fondos comunes de inversión, títulos de deuda de fideicomisos financieros y contratos similares, bonos y demás valores, que no se encuentren comprendidos en la exención prevista en el inciso w) del Artículo 20 de la Ley de Impuesto a las Ganancias.

Sujetos obligados a practicar la retención

Deberán actuar como agentes de retención los siguientes sujetos, según el interés o rendimiento de la inversión de que se trate:

- Depósitos a plazo en entidades financieras: la entidad financiera que pague los intereses del depósito.

- Letras del Banco Central de la República Argentina (LEBAC): la entidad que ejerce la función de custodia de los títulos, quien retendrá el importe respectivo en virtud de la información disponible y/o la suministrada por el agente de liquidación y compensación interviniente en la adquisición o transferencia de los títulos.

- Obligaciones negociables, títulos de deuda de fideicomisos financieros y contratos similares, bonos y demás valores: el sujeto pagador de los intereses o rendimientos que generen dichos valores.

- Cuotapartes de fondos comunes de inversión: la sociedad depositaria o el Agente de Colocación y Distribución Integral (ACDI) de existir, quien retendrá el importe respectivo de acuerdo con la información disponible y/o suministrada por la sociedad gerente.

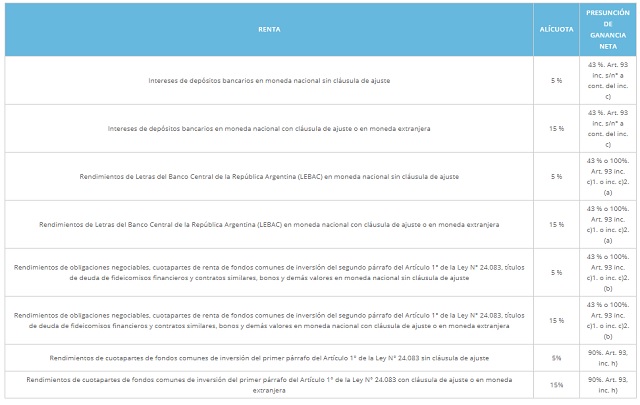

Determinación del importe a retener

El importe a retener se determinará aplicando sobre los intereses y/o rendimientos pagados las alícuotas del siguiente cuadro, considerando la ganancia neta presunta que se detalla para cada caso:

Enajenación de valores comprendidos en el cuarto artículo sin número incorporado a continuación del Artículo 90 de la ley del gravamen, realuzada por sujetos residentes en el exterior. Jurisdicciones cooperantes.

Conceptos sujetos a retención

A efectos de la determinación e ingreso de la retención del impuesto a las ganancias con carácter de pago único y definitivo respecto de la enajenación de los valores que a continuación se detallan efectuada por beneficiarios del exterior, se observarán las siguientes disposiciones:

- Letras del Banco Central de la República Argentina (LEBAC), obligaciones negociables, títulos de deuda, cuotapartes de fondos comunes de inversión y cuotapartes de renta de fondos comunes de inversión, monedas digitales, así como cualquier otra clase de título o bono y demás valores, emitidos en moneda nacional sin cláusula de ajuste.

- Letras del Banco Central de la República Argentina (LEBAC), obligaciones negociables, títulos de deuda, cuotapartes de fondos comunes de inversión y cuotapartes de renta de fondos comunes de inversión, monedas digitales, así como cualquier otra clase de título o bono y demás valores, en moneda nacional con cláusula de ajuste o en moneda extranjera.

- Acciones que coticen en bolsas o mercados de valores autorizados por la Comisión Nacional de Valores que no cumplen los requisitos a que hace referencia el inciso w) del Artículo 20 de la ley del gravamen o que no cotizan en las referidas bolsas o mercados de valores, así como cuotas y participaciones sociales, y certificados de participación de fideicomisos financieros y cualquier otro derecho sobre fideicomisos y contratos similares, incluida la enajenación indirecta de dichos valores.

Sujetos obligados a practicar la retención o ingreso

La retención y/o el ingreso del impuesto estará a cargo de los sujetos que -para cada caso- se indican a continuación:

- El adquirente de los valores, cuando éste sea un sujeto residente en el país y no se den los supuestos previstos en los incisos siguientes.

- En el caso de Letras del Banco Central de la República Argentina (LEBAC) y demás valores colocados por oferta pública con autorización de la Comisión Nacional de Valores, en la medida que la ganancia por su enajenación no se encuentre exenta del gravamen: la entidad que ejerce la función de custodia de los valores, quien retendrá el importe respectivo en virtud de la información disponible y/o la suministrada por el agente de liquidación y compensación interviniente en la adquisición o transferencia de los mismos.

- En el supuesto que la entidad que ejerce la custodia de los valores no intervenga en el pago relacionado con la operación respectiva, la retención del impuesto deberá efectuarse conforme a lo mencionado en el primer inciso, excepto que se tratara de un adquirente del exterior en cuyo caso se aplica el inciso siguiente.

- De tratarse de cuotapartes de fondos comunes de inversión: la sociedad depositaria o el Agente de Colocación y Distribución Integral (ACDI) de existir, quien retendrá el importe respectivo de acuerdo con la información disponible y/o suministrada por la sociedad gerente.

- Cuando el adquirente de los referidos bienes sea un sujeto residente en el exterior, el ingreso del impuesto estará a cargo del representante legal domiciliado en el país del beneficiario del exterior. De no poseer un representante en el país, dicho ingreso lo efectuará el propio beneficiario, mediante transferencia bancaria internacional.

Determinación del importe a retener

El importe a retener se determinará aplicando sobre el 90% de las sumas pagadas por la adquisición de los valores o, en su caso, sobre la ganancia neta real, las alícuotas que se indican a continuación:

Inciso a) de los conceptos sujetos a retención del Título II: 5 por ciento.

b) Incisos b) y c) de los conceptos sujetos a retención del Título II: 15 por ciento.

Cuando el beneficiario de las rentas opte por determinar la ganancia neta sujeta a retención considerando la suma que resulte de deducir del beneficio bruto pagado o acreditado, los gastos realizados en el país necesarios para su obtención, mantenimiento y conservación, deberá informar tal situación al agente de retención o a su representante legal, poniendo a su disposición los boletos correspondientes a las operaciones u otra documentación fehaciente que acredite la adquisición y posterior enajenación de los títulos valores, así como la determinación del costo computable incluyendo, de corresponder, su respectiva actualización.

Los agentes de retención o el representante legal en su caso, conservarán a disposición de la AFIP los elementos entregados por el beneficiario del exterior así como los papeles de trabajo que respalden el cálculo de la respectiva retención.

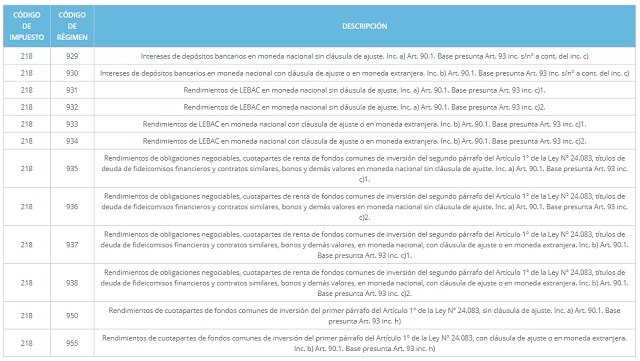

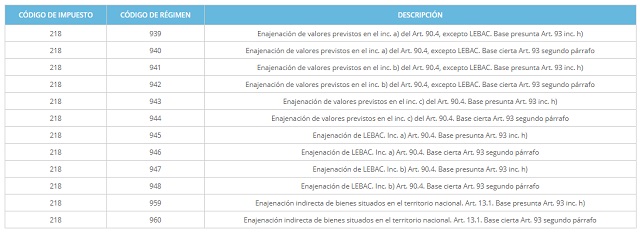

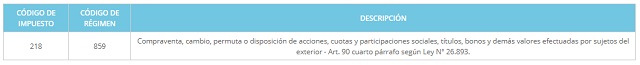

Ingreso del impuesto

El ingreso del impuesto se efectuará de acuerdo con los procedimientos que -para cada caso- se indican a continuación:

Cuando sea realizado por los agentes de retención o el representante legal del sujeto del exterior: observando los procedimientos, plazos y demás condiciones, utilizando los códigos que -según el tipo de operación de que se trate- se consignan a continuación:

En caso que sea ingresado por el propio beneficiario residente en el exterior: mediante Transferencia Bancaria Internacional en Dólares Estadounidenses o en Euros, hasta la hora argentina 24 del décimo día hábil siguiente a la fecha de la operación respectiva, para lo cual deberán tenerse en cuenta las siguientes pautas:

- El importe a transferir en las citadas monedas se determinará considerando el tipo de cambio vendedor vigente al cierre del día hábil cambiario inmediato anterior al que se efectúe el pago, en la plaza de que se trate.

- La orden de transferencia deberá confeccionarse teniendo en cuenta los datos que se indican a continuación:

2.1. Importe de la transferencia en moneda extranjera.

2.2. Tipo de moneda.

2.3. Identificación del ordenante (el contribuyente o un tercero).

2.4. País de procedencia de la transferencia.

2.5. Identificación del ordenante en su banco del exterior (campo 50 del mensaje Swift).

2.6. Entidad receptora de los fondos (entidad bancaria recaudadora de AFIP).

2.7. Código Swift de la entidad receptora de los fondos.

2.8. Número de cuenta de la entidad bancaria.

2.9. Denominación de la cuenta de la entidad bancaria.

2.10. Clave Única de Identificación Tributaria (CUIT) de la sociedad a cuyo capital corresponden las acciones, cuotas y participaciones sociales, objeto de la enajenación (campo 70 del mensaje Swift).

2.11. Código de Impuesto-Concepto-Subconcepto: 10-366-366 (campo 70 del mensaje Swift).

2.12. Entidad corresponsal/intermediaria (dato no obligatorio).

2.13. Código Swift de la entidad corresponsal/intermediaria (dato no obligatorio).

La mencionada información así como el listado de las entidades recaudadoras habilitadas, podrán ser consultados en el micrositio Pago por Transferencia Bancaria Internacional.

La carencia de la información adicional requerida para el campo 70 del mensaje Swift MT 103 (campo libre de 140 posiciones que posee la Transferencia Bancaria Internacional), dará lugar al rechazo de la transferencia en destino, debiendo arbitrar los recaudos para asegurar la existencia de dicha información. Igual recaudo procederá en el caso que la transferencia se realice desde un “home banking”.

Los gastos y comisiones de transferencia en el extranjero y en el país estarán a cargo del sujeto que efectúe la transferencia, por lo que deberá consultar previamente a las entidades bancarias involucradas en la operación las condiciones comerciales y sus respectivos costos.

En el supuesto que el ingreso del tributo se realice fuera del término, corresponderá que se ingresen los intereses resarcitorios, sumados al importe que diera origen a la transferencia.

Una vez concretada la transferencia e ingresados los fondos al país, la entidad bancaria receptora de los fondos deberá efectuar la rendición de la transferencia a la AFIP, a través del Sistema de Recaudación “Osiris”.

A tal fin deberá convertir los montos transferidos a Pesos Argentinos al tipo de cambio comprador divisa del día de la acreditación, utilizado por la entidad bancaria en la operatoria del Mercado Único y Libre de Cambios, y registrarlos con la CUIT de la sociedad destinataria de la transferencia, netos de todo tipo de comisiones y gastos.

Beneficiarios del exterior. Jurisdicciones no cooperantes

De tratarse de beneficiarios que residen en jurisdicciones no cooperantes o los fondos invertidos provienen de jurisdicciones no cooperantes, los sujetos pagadores, según la renta de que se trate, deberán retener con carácter de pago único y definitivo el 35% sobre la ganancia neta presunta, según el tipo de ganancia de que se trate.

A tales efectos, dicha retención deberá informarse en el período en el que se efectúe su ingreso, consignando el mes en curso y utilizando el código que se consigna a continuación:

Mediante la Transferencia Bancaria Internacional, por parte del adquirente de dichos bienes, cuando éste hubiera sido un sujeto residente en el exterior y las operaciones no hubieran sido efectuadas a través de bolsas o mercados de valores.