El reperfilamiento de Lacunza costará casi u$s1.500 millones adicionales en 2020

/https://assets.iprofesional.com/assets/jpg/2019/08/483218.jpg)

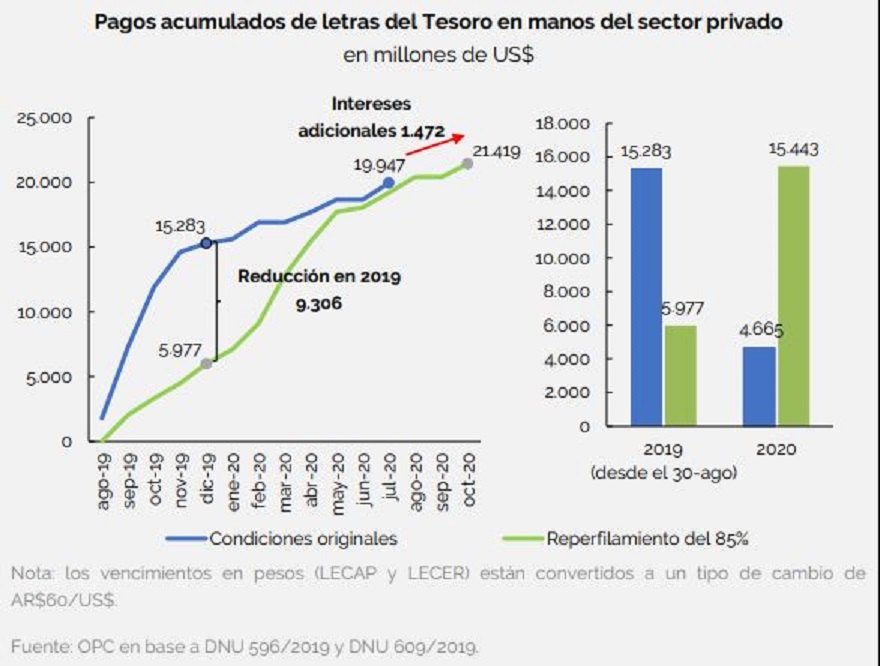

El costo de la postergación de vencimientos de la deuda de corto plazo que anunció el ministro Lacunza el 28 de agosto ascenderá a casi u$s1.500 millones, informó la Oficina de Presupuesto del Congreso.

Se trata de los intereses adicionales que deberá enfrentar el erario público por la decisión del ministro de pagarles a los tenedores institucionales solo el 15% de los vencimientos de las Letras del Tesoro (Lelink, Lecap, Lecer, Letes) en tiempo y forma, el 25% a los 3 meses y el resto a un plazo de 6 meses.El reperfilamiento invirtió la carga de los vencimientos: hasta el anuncio de Lacunza, el 77% de los pagos debía realizarse en 2019; con el nuevo esquema, el 72% se cancelará en el 2020.

Así, la cantidad de vencimientos de la deuda de corto plazo en manos de acreedores privados se reduce de los 15.283 millones de dólares a los 5.977 millones de dólares, lo que representa un ahorro de 9.300 millones de dólares este año.

"El reperfilamiento de las letras del Tesoro permitió una reducción estimada de US$5.586 millones de vencimientos de LETES y LELINK en 2019 (US$8.751 millones vs. US$3.165 millones) y de $223.222 millones en los vencimientos de LECAP y LECER ($391.923 millones vs. $168.700 millones)", detalló el informe de la Oficina de Presupuesto que supuso para estos cálculos un dólar a $60, según LPO.En consecuencia, el año próximo la deuda de corto plazo -que bajo el esquema original era de 4.665 millones de dólares- pasará a ser de 15.443 millones de dólares, es decir el monto ahorrado en 2019 y un adicional de 1.472 millones de dólares por causa de los nuevos intereses que genera el reperfilamiento unilateral del 85% de los compromisos.

"Para estimar el impacto efectivo de las medidas sobre las necesidades de financiamiento, se consideran únicamente los títulos en manos del sector privado, asumiendo que los vencimientos intra-sector público se refinancian completamente. Bajo el supuesto de que 15% de las letras del Tesoro están en manos de inversores minoristas (es decir, que se reperfila el 85% restante), los vencimientos previstos para 2019 se reducen en US$9.306 millones. Por otro lado, como resultado de la extensión de los plazos se devengan US$1.472 millones adicionales de intereses con respecto al cronograma de pagos original", informó el Congreso.