Desdoblar sin que se rompa: lo bueno, malo y feo de un país con varios tipos de dólar

/https://assets.iprofesional.com/assets/jpg/2013/08/384877.jpg)

Ya nadie duda que la escasez de dólares se ha convertido en un verdadero karma para el Gobierno.

Es que el cepo cambiario -un camino sólo de ida que en su momento decidió transitar el Ejecutivo- si bien redujo la salida de divisas también estranguló su ingreso.

Y este "torniquete" en la entrada -combinado con un drenaje cada vez mayor de dólares para la compra de energía y el pago de servicios turísticos de argentinos viajando al exterior- puso a la administración K en un laberinto cambiario que hoy día se presenta, cuanto menos, con final incierto.

"Cualquier persona que maneje esta economía enfrentará un problema serio. Hay desajustes muy fuertes que, para arreglarlos, requieren de medidas impopulares. Llevar el tipo de cambio a un precio de equilibrio implica una devaluación importante. Estamos embretados", es el pronóstico del economista Guillermo Calvo.

Lo cierto es que faltan dólares, sobran pesos, hay atraso cambiario y -como si todo esto fuese poco- las monedas de la región se debilitan frente a la divisa estadounidense. Todo un dilema para el Gobierno K.

El "lento" camino a octubre

Presionado por todas estas cuestiones, el Gobierno ha decidido poner el pie en el acelerador e imprimirle una mayor velocidad a la suba del billete verde oficial.

No obstante, no son muchas más las cosas que pueda hacer hoy día, producto del freno que le impone las elecciones de octubre.

De modo tal que se prevé que cualquier medida adicional (como encarecer los gastos de argentinos que viajan al exterior o aplicar algún impuesto a la compra de algunos bienes, como los autos importados) llegará luego de ese mes.

"Las distorsiones existentes son tales que, a esta altura, se requiere de mucho más que de medidas aisladas. Hace falta un replanteo general de todo el esquema actual de política económica", reflexiona el analista Dante Sica.

Por lo pronto, en el gremio de los economistas hay consenso respecto de que el Gobierno buscará llegar a octubre sin realizar fuertes medidas correctivas.A partir de ese mes, será otra la historia que comenzará a escribirse para la economía Argentina.

El antecedente de 2011

Como condimento al complicado panorama que deberá enfrentar el Ejecutivo, el economista Mario Brodershon agrega la dificultad que implica el tener cerrada la puerta del crédito externo.

Remarca que no le quedará otra que "raspar la olla" y financiarse con recursos propios.

El problema, en su visión, es que con una cotización de la soja en baja, fuerte caída de reservas, un Brasil que empuja menos y un superávit comercial que ya dejó de crecer, difícilmente pueda "bancar" el modelo tal como está planteado hoy día.

Así las cosas, la mayoría de los analistas ya anticipan fuertes ajustes de cara a la economía post elecciones. Y prevén que el mercado cambiario estará sujeto a fuertes presiones.

"Si los resultados de octubre no son favorables para el Gobierno, el aumento del dólar paralelo y la ampliación de la brecha cambiaria crearán un clima económico y político nada favorable y muy conflictivo", pronostica Brodersohn.

Por lo pronto, el "día después" de los comicios se presenta como un gran interrogante por las medidas que el Ejecutivo vaya a tomar.

Analistas recuerdan lo que ya sucedió en octubre de 2011, cuando a solo horas de la reelección presidencial se implementara el cepo cambiario y una catarata de iniciativas (como las restricciones al giro de utilidades, entre tantas otras) que marcaron un antes y un después para la economía argentina y para el mandato de Cristina.

La economía argentina post electoral

"Aunque el Gobierno siempre ha mostrado una audacia no prevista en los manuales convencionales de regulación cambiaria, pueden trazarse algunas certezas y algunas conjeturas sobre lo que podría suceder a partir de octubre", señalan desde Empiria, la consultora dirigida por Hernán Lacunza.

Desde esta firma, ven como muy poco probable que haya un relajamiento del cepo. Por el contrario, estiman que la "persistente caída de reservas -que continuará en 2014 y 2015- no dejará margen para atenuar los controles. Más bien, estos se profundizarán".

También Guillermo Calvo es de los que sostiene que las restricciones difícilmente puedan quitarse: "Creo que Cristina ya no puede hacer un giro pro-mercado, sería muy peligroso".

"Si me preguntara el Gobierno qué haría con el cepo le diría ´cuidado con hacer reformas liberalizadoras´, ya que para esto se requiere de credibilidad", añade.

Para este influyente economista- que predijo el efecto Tequila de 1995- cualquier cambio brusco es muy peligroso.

De modo tal que ve como "mal menor" avanzar en un desboblamiento cambiario: "Sería lo menos riesgoso, porque mejoraría la asignación de recursos".

"Basta con ver -agrega- lo que sucede con el déficit en turismo. Indudablemente dejar subir el precio del dólar en ciertos sectores tiene una virtud y ayuda a aumentar la inversión. Cuando la brecha cambiaria supera el 30%, la inversión se distorsiona".

El desdoblamiento tan temido

Lacunza considera probable que se establezcan "restricciones adicionales al turismo y que el Gobierno avance en un desdoblamiento cambiario".

Por cierto, no es el único economista que estima que esto sucederá.

Carlos Melconian sostiene que el dólar paralelo, las reservas y la suba de precios "le darán más de un dolor de cabeza al oficialismo".

Ante ello, afirma: "No puede descartarse un avance con medidas más de fondo como, por ejemplo, un desdoblamiento formal del mercado cambiario o iniciativas más extremas para forzar el ingreso de divisas".

También el ex viceministro de Economía Juan José Llach, cree que sobrevendrán épocas de fuertes ajustes, "en particular, en el régimen cambiario, tal vez explicitándose varias cotizaciones para el dólar, aunque ello no sea bueno".

Desdoblar "sin que se rompa"

Por lo pronto, los analistas creen que -dadas las actuales distorsiones- avanzar en la post electoral con un desdoblamiento cambiario sería a corto plazo un camino menos riesgoso a otros (como liberar el cepo) y que ayudaría a "blanquear" algunas operatorias.

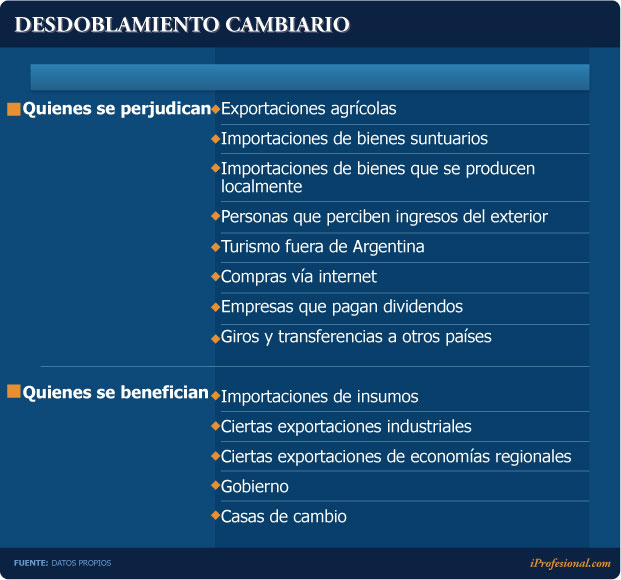

No obstante, pocos economistas dan cuenta de sus ventajas a largo plazo. Es que cuando surgen este tipo de mercados, aparecen ganadores y perdedores -según el rubro de actividad- y ello da lugar a un sinfín de maniobras especulativas.

Inicialmente, esta medida muestra dos segmentos claramente identificados:

-Los que operan con dólar bajo: exportadores agrícolas y compradores de insumos importados.

- Los que operan con dólar alto: turismo, importaciones de productos suntuarios o sustitutivas.

En este sentido, los analistas de Empiria consideran algunos de los pros y contras del desdoblamiento:

¿Cómo se traduciría el desdoblamiento en la práctica? Desde Empiria así lo grafican: "Un dólar turista más alto -si se apunta a tratar de recobrar el equilibrio en la balanza comercial de servicios- o un dólar exportador más elevado, si lo que se busca es estimular la actividad en las economías regionales o en el sector industrial".

Entre las ventajas de formalizar el desdoblamiento, los expertos destacan que se podría estimular una mayor oferta voluntaria de divisas, ante una paridad legal más alta.

A la vez, podría ser "vendido" por el Gobierno como un aliento a la política industrial.

Sin embargo, no todos los analistas piensan que este camino ayudará y ponen foco en las consecuencias negativas.

"No tiene demasiado sentido desdoblar. Si se establece un dólar comercial más o menos como el actual, la brecha entre el financiero y el oficial mostrarían la desconfianza en el peso, pero no se solucionaría el problema del comercio exterior", señala el economista Roberto Cachanosky.

Otra de las desventajas viene por el lado de que se convalidaría la expectativa devaluatoria, una eventual mayor caída de las reservas y un incremento en las tasas de interés.

Para el economista Eduardo Robinson "el desdoblamiento en un dólar financiero y otro comercial podría ser un atenuante de las expectativas, pero no soluciona los problemas de fondo, que son brecha e inflación".

"Los sectores exportadores presionarán para que sus ventas se liquiden al dólar financiero", remarca.

En buen romance, los analistas señalan que si no se avanza en corregir las distorsiones, el desdoblamiento puede generar más costos que beneficios a lo largo del tiempo.

"La experiencia en la Argentina nos enseña que es un modelo fácil para entrar y muy difícil de salir sin provocar, paralelamente, un serio shock recesivo e inflacionario", sostiene Brodersohn.

Al respecto, el economista Guillermo Kohan afirma: "En el mejor de los casos -acorralado el Gobierno por la persistente pérdida de reservas- se podría dar algún mecanismo de desboblamiento para un levantamiento parcial del cepo".

"Habrá, sin duda, más devaluación para el dólar oficial, más impuestos a ahorristas, posiblemente algún tarifazo adicional en naftas, menos subsidios en servicios públicos y, desde luego, mayor inflación", especifica.

Uno de los altos costos viene por el lado de que, en un contexto de elevado índice inflacionario como el actual, suele apelarse a los denominados "mix" de tipos de cambios.

El problema de esto es que se arranca con un variedad de tipos de dólar (algunos más bajos, otros intermedios y más elevados) pero, con el paso del tiempo, todos se van corriendo hacia el valor más alto de ellos.

También se suma que, por lo general, el desdoblamiento no logró nunca terminar con el mercado marginal o blue, sino que, por el contrario, le dio un impulso adicional. El pasado enseña

La última vez que rigió un sistema como el que podría implementarse fue en la década de los '80, con el Plan Primavera aplicado por el Gobierno de Raúl Alfonsín en 1987.

Se basaba en un dólar comercial para mantener protegida la industria local y otro financiero para frenar la especulación contra la moneda.

Para comprender cuáles fueron los resultados de su implementación, basta mencionar que resurgieron el mercado paralelo, la bicicleta financiera y una muy elevada suba de precios que devino en el proceso hiperinflacionario de 1989.

En febrero de 1988, la brecha entre el dólar financiero y el comercial rondaba el 36%, pero el paralelo era, a su vez, un 35% superior que el financiero.

Más atrás en el tiempo conviene recordar que la mayor distancia entre la divisa marginal y el comercial se alcanzó en febrero de 1975, cuando llegó al récord de 378%.

Finalmente, la historia indica que en todos los casos en que se implementó este tipo de política, sólo se logró posponer el sinceramiento cambiario que se ajustó en forma automática a la mayor cotización del mercado.

Es decir, el dólar siempre terminó acomodándose al valor vigente en la plaza negra, marginal, paralela o blue, según como se lo haya denominado en la época en que sucedió.

El pasado "habla". Sus enseñanzas pueden servir para el presente.