Reforma tributaria: el impuesto especial del revalúo se podrá pagar en hasta 10 cuotas

/https://assets.iprofesional.com/assets/jpg/2017/12/451951.jpg)

Ya está todo listo para que se de a conocer la reglamentación del revalúo impositivo que forma parte de la reforma tributaria aprobada a fines del año pasado.

Uno de los capítulos que primero abordará la reglamentación refiere al revalúo impositivo y contable.

Fuentes del Ministerio de Economía y Hacienda adelantaron a iProfesional que la opción para efectuar el revalo impositivo empezará a vencer en agosto próximo. Y además, el decreto reglamentario que se encuentra próximo a publicarse estaría contemplando la posibilidad de un plan de facilidades para cancelarlo: 5 cuotas para grandes empresas y 10 cuotas para Pymes,

Las claves del revalúoLas personas humanas, las sucesiones indivisas y las empresas, residentes en el país a la fecha de entrada en vigencia de la presente ley, podrán ejercer la opción de revaluar, a los efectos impositivos, los bienes situados, colocados o utilizados económicamente en el país cuya titularidad les corresponda y que se encuentren afectados a la generación de ganancias gravadas por el mencionado impuesto.

El “Período de la Opción” hace referencia al primer ejercicio o año fiscal, según corresponda, cuyo cierre se produzca con posterioridad a la fecha de entrada en vigencia de esta norma.

Las siguientes categorías de bienes pueden ser objeto del revalúo previsto en este título:

a) Inmuebles que no posean carácter de bienes de cambio.

b) Inmuebles que posean carácter de bienes de cambio.

c) Bienes muebles amortizables, excepto automóviles.

d) Acciones, cuotas y participaciones sociales, emitidas por sociedades constituidas en el país.

e) Minas, canteras, bosques y similares.

f) Bienes intangibles, incluidos los derechos de concesión y similares.

g) Otras categorías de bienes conforme lo establezca la reglamentación, excepto bienes de cambio.

Para poder ser objeto del revalúo, los bienes deben haber sido adquiridos o construidos con anterioridad a la fecha de entrada en vigencia de la presente ley y mantenerse en su patrimonio a la fecha del ejercicio de la opción.

No pueden ser objeto del revalúo, los bienes respecto de los cuales se esté aplicando, efectivamente, un régimen de amortización acelerada de conformidad con lo previsto por leyes especiales, los bienes que hayan sido exteriorizados conforme las disposiciones de la Ley 27.260 ni los bienes que se encuentren totalmente amortizados al cierre del Período de la Opción.

Una vez ejercida la opción, el valor residual impositivo del bien al cierre del Período de la Opción será el que surja de aplicar el siguiente procedimiento (procedimiento del artículo 3):

a) El costo de adquisición o construcción determinado según las disposiciones de la Ley del Impuesto a las Ganancias se multiplicará por el factor de revalúo correspondiente al año calendario de adquisición o construcción. En los casos en que se hubiera ejercido la opción prevista en el artículo 67 de la Ley del Impuesto a las Ganancias, el costo a considerar será el neto de la ganancia que se hubiera afectado al bien de reemplazo.

b) Al valor determinado conforme con el inciso a) se le restarán las amortizaciones que hubieran correspondido, por los períodos de vida útil transcurridos incluyendo la correspondiente al Período de la Opción, calculada sobre el valor determinado según lo previsto en el inciso precedente.

El valor residual impositivo del bien al cierre del Período de la Opción no podrá exceder su valor corriente en plaza a esa fecha.

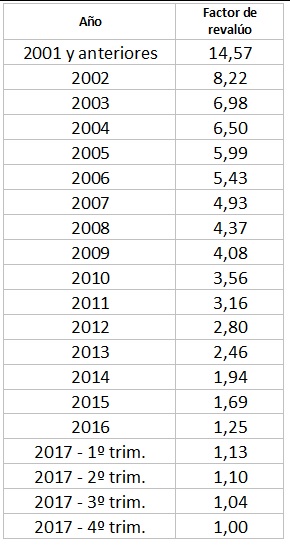

Factor de revalúo:

Para los Inmuebles que no posean carácter de bienes de cambio y Bienes muebles amortizables, excepto automóviles, el contribuyente podrá optar por determinar el valor residual impositivo al cierre del Período de la Opción con base en la estimación que realice un valuador independiente.

El valuador independiente debe ser un profesional con título habilitante en la incumbencia que corresponda según los bienes de que se trate.

No podrá ser valuador quien:

a) Estuviera en relación de dependencia del contribuyente o de entes que estuvieran vinculados económicamente a aquél.

b) Fuera cónyuge, conviviente o pariente por consanguinidad, en línea recta o colateral hasta el cuarto grado inclusive, o por afinidad hasta el segundo grado, del contribuyente persona humana o sucesión indivisa, o de alguno de los propietarios, directores, gerentes generales o administradores de las empresas, o empresas vinculadas económicamente a éstas.

c) Fuera dueño, titular, socio, asociado, director o administrador de las empresas, o tuviera intereses significativos en el ente o en los entes que estuvieran vinculados económicamente a aquél.

d) Reciba una remuneración contingente o dependiente de las conclusiones o resultados de su tarea de valuación.

En el informe de revalúo debe constar el detalle de los rubros y bienes sometidos a revaluación, consignando en cada caso su ubicación, valor de reposición, estado de conservación, grado de desgaste u obsolescencia, expectativa de vida útil remanente, factores de corrección y avances tecnológicos, debiendo justificarse la metodología aplicada.

En caso que el valor revaluado del bien estimado según lo previsto en este artículo superare en más de un 50% el valor residual del bien calculado según el procedimiento previsto en el artículo 3º de esta norma, se utilizará únicamente a los efectos impositivos como valor residual el importe correspondiente calculado según lo previsto en el artículo 3º y multiplicado por 1,5.

El valor residual impositivo del bien al cierre del Período de la Opción no podrá exceder su valor corriente en plaza a esa fecha.

El revalúo previsto en esta norma deberá ser practicado respecto de todos los bienes del contribuyente que integren la misma categoría,con excepción de aquellos expresamente excluidos por esta ley.

El “Importe del Revalúo” es la diferencia entre el valor residual impositivo del bien al cierre del Período de la Opción y el valor de origen residual a esa fecha, calculado conforme con las disposiciones de la Ley del Impuesto a las Ganancias.

Para la determinación del impuesto a las ganancias de los períodos fiscales siguientes al Período de la Opción, la amortización a computar, en caso de corresponder, se calculará conforme con el siguiente procedimiento:

La cuota de amortización del Importe del Revalúo será la que resulte de dividir ese valor por:

a) Los años, trimestres, valores unitarios de agotamiento u otros parámetros calculados en función del tipo de bien y método oportunamente adoptado para la determinación del Impuesto a las Ganancias, remanentes al cierre del Período de la Opción, para los bienes valuados conforme con el procedimiento previsto en el artículo 3º, o

b) Los años de vida útil restantes que se determinen por aplicación del método establecido en el artículo 4º.

En ningún caso el plazo de vida útil restante a considerar a estos fines podrá ser inferior a 5 años. Tratándose de Inmuebles que no posean carácter de bienes de cambio y Bienes intangibles, incluidos los derechos de concesión y similares, la amortización del referido importe podrá efectuarse en un plazo equivalente al 50% de la vida útil remanente o en 10 años, el plazo que resulte superior.

Adicionalmente a la amortización del Importe del Revalúo, el contribuyente podrá seguir amortizando el bien respectivo, hasta la total extinción de su valor o hasta el momento de su enajenación, en base al valor de origen, método y vida útil oportunamente adoptados para la determinación del Impuesto a las Ganancias.

En el caso de producirse la enajenación de un bien sometido al presente régimen en cualquiera de los dos períodos fiscales inmediatos siguientes al del Período de la Opción, el costo computable será determinado conforme con el siguiente cálculo:

a) Si la enajenación se produce en el primer año posterior al del Período de la Opción, el Importe del Revalúo -neto de las amortizaciones computadas para la determinación del Impuesto a las Ganancias, calculadas conforme lo establecido en el artículo 7°-, se reducirá en un 60%. Si la enajenación se produce en el segundo año posterior, tal reducción será del 30%.

Las disposiciones del párrafo precedente no resultarán aplicables respecto de los inmuebles que revistan el carácter de bienes de cambio.

b) Al importe que surja de lo dispuesto en el punto precedente, se le adicionará el valor residual impositivo determinado en base al valor de origen, método y vida útil oportunamente adoptados para la determinación del impuesto a las ganancias.

El revalúo impositivo estará sujeto a un impuesto especial que se aplicará sobre el Importe del Revalúo, respecto de todos los bienes revaluados, conforme las siguientes alícuotas:

a) Bienes inmuebles que no posean carácter de bienes de cambio:8%

b) Bienes inmuebles que posean carácter de bienes de cambio: 15%

c) Acciones, cuotas y participaciones sociales poseídas por personas humanas o sucesiones indivisas: 5%

d) Resto de bienes: 10%

Este impuesto especial no será deducible a los efectos de la liquidación del Impuesto a las Ganancias.

Asimismo, la diferencia de valor determinada de acuerdo a lo previsto en el primer párrafo no estará alcanzada por el Impuesto a las Ganancias y no se computará a efectos de la retención a que alude el primer artículo incorporado a continuación del artículo 69 de dicha Ley. La diferencia de valor señalada no será considerada a los efectos del procedimiento dispuesto por el artículo 117 del decreto reglamentario de la Ley del Impuesto a las Ganancias.

Los bienes revaluados serán actualizados conforme lo establecido en el segundo párrafo del artículo 89 de la Ley de Impuesto a las Ganancias, debiéndose considerar a tales efectos los valores de los bienes que surjan como consecuencia del mencionado revalúo, y como fecha de inicio de las actualizaciones respectivas el 1 de enero de 2018.

El Importe del Revalúo, neto de las amortizaciones calculadas conforme con lo previsto en el artículo 7º de la presente ley, no será computable a los efectos de la liquidación del Impuesto a la Ganancia Mínima Presunta establecido por el Título V de la Ley 25.063.

Quienes ejerzan la opción de revaluar sus bienes conforme lo previsto en esta ley renuncian a promover cualquier proceso judicial o administrativo por el cual se reclame, con fines impositivos, la aplicación de procedimientos de actualización de cualquier naturaleza, respecto del Período de la Opción.

Asimismo el cómputo de la amortización del Importe del Revalúo o su inclusión como costo computable en la determinación del Impuesto a las Ganancias, implicará, por el ejercicio fiscal en que dicho computo se efectúe, idéntica renuncia.

Aquellos sujetos que hubieran promovido tales procesos respecto de ejercicios fiscales cerrados con anterioridad a la vigencia de la presente ley, deberán desistir de esas acciones y derechos invocados. Las costas y demás gastos causídicos serán impuestos en el orden causado.

Se aplican supletoriamente las disposiciones de las Leyes de Impuesto a las Ganancias e Impuesto a la Ganancia Mínima Presunta y sus respectivas reglamentaciones.

Revalúo contableLos sujetos que lleven registraciones contables que les permitan confeccionar balances comerciales podrán ejercer por única vez la opción de revaluar, a los efectos contables, los bienes incorporados en el activo del respectivo ente, conforme lo determine la reglamentación (opción del artículo 16).

El método previsto en el artículo 3° no será aplicable respecto de aquellos bienes cuya valuación debe medirse por su valor de plaza o corriente, conforme las normas contables vigentes.

La contrapartida de la aplicación del régimen de revalúo establecido en esta norma legal se imputará a una reserva específica dentro del Patrimonio Neto, el cual no podrá ser distribuido y solo podrá destinarse a:

a) absorber pérdidas acumuladas, de acuerdo con lo establecido en las normas legales que resulten aplicables a cada tipo de ente; o

b) ser capitalizado.

La opción a que se hace referencia en el artículo 16 sólo puede ejercerse para el primer ejercicio comercial cerrado con posterioridad a la entrada en vigencia de esta ley.

Por último el proyecto, modifíca el penúltimo párrafo del artículo 58 de la Ley de Impuesto a las Ganancias, por el siguiente:

“Los sujetos que deban efectuar el ajuste por inflación establecido en el Título VI, para determinar el costo computable, actualizarán los costos de adquisición, elaboración, inversión o afectación hasta la fecha de cierre del ejercicio anterior a aquel en que se realice la enajenación. Asimismo, cuando enajenen bienes que hubieran adquirido en el mismo ejercicio al que corresponda la fecha de enajenación, a los efectos de la determinación del costo computable, no deberán actualizar el valor de compra de los mencionados bienes. Estas disposiciones resultarán aplicables en caso de verificase las condiciones previstas en los dos últimos párrafos del artículo 95 de la presente ley. En caso de no cumplirse tales condiciones resultarán aplicables las previsiones dispuestas en el párrafo precedente.”

Y también sustituye el artículo 89 de la Ley de Impuesto a las Ganancias, por el siguiente:

“Art. 89 –Las actualizaciones previstas en la presente ley se practicarán conforme lo previsto en el artículo 39 de la Ley 24.073.

Sin perjuicio de lo dispuesto en el párrafo precedente, las actualizaciones previstas en los artículos 52, 55, 58 a 62, 67, 75 y 84, respecto de las adquisiciones o inversiones efectuadas en los ejercicios fiscales que se inicien a partir del 1º de enero de 2018, se realizarán sobre la base de las variaciones porcentuales del Índice de Precios Internos al por Mayor (IPIM) que suministre el INSTITUTO NACIONAL DE ESTADISTICA Y CENSOS, conforme las tablas que a esos fines elabore la ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS”.

E incorpora como últimos párrafos del artículo 95 de la Ley de Impuesto a las Ganancias, los siguientes:

“El procedimiento dispuesto en el presente artículo resultará aplicable en el ejercicio fiscal en el cual se verifique un porcentaje de variación del índice de precios a que se refiere el segundo párrafo del artículo 89, acumulado en los TREINTA Y SEIS (36) meses anteriores al cierre del ejercicio que se liquida, superior al CIEN POR CIENTO (100%).

Las disposiciones del párrafo precedente tendrán vigencia para los ejercicios que se inicien a partir del 1º de enero de 2018. No obstante, respecto del primer y segundo ejercicio a partir de su vigencia, esel procedimiento será aplicable en caso que la variación acumulada del índice de precios calculada desde el inicio del primero de ellos y hasta el cierre de cada ejercicio supere UN TERCIO (1/3) o DOS TERCIOS (2/3), respectivamente, del porcentaje indicado en el párrafo anterior”.

A los fines de la presente Ley no resultan aplicables las disposiciones del Artículo 10 de la Ley 23.928, modificado por la Ley 25.561.