Subió 26% la cantidad de hogares que tiene tarjetas de crédito

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2010/10/204182.jpg)

El porcentaje de hogares argentinos que tienen tarjeta de crédito aumentó del 24,6% al 30,9% en sólo 12 meses, lo que supone un una tasa de crecimiento de 26%, según un relevamiento anual realizado por LatinPanel Argentina, en los 3.500 hogares que conforman su panel permanente de consumidores de todo el país.

Si bien en promedio el 30,9% de los hogares tiene tarjeta de crédito, la penetración de este medio de pago es diferente en los distintos estratos de la pirámide social y crece a medida que se eleva el nivel socioeconómico de los hogares, en un rango que parte del 14,3% entre los hogares marginales y llega hasta el 73,2% entre los de mayor poder adquisitivo, agrega el informe.

Por otra parte, señala que "la incorporación de la tarjeta como nuevo medio de pago se dio en todos los niveles socioeconómicos, pero fue en el segmento de mayor poder adquisitivo donde se vio la mayor expansión, de casi el 50% respecto del año anterior. Mientras que en 2006 el 49,2% de los hogares de NSE Alto tenía tarjeta de crédito, el porcentaje subió al 73,2% en 2007".

En segundo lugar, y con un crecimiento del 38% que elevó la penetración de la tarjeta del 37,5% al 51,7%, se ubicaron los hogares de clase media, seguidos por los hogares de nivel socioeconómico marginal.

Si bien este grupo de hogares todavía tiene la menor penetración de este medio de pago (sólo el 14,3% de ellos tiene tarjeta de crédito), evidenció un crecimiento del 32% en un año, desde el registro de 10,8% de 2006.

Por último, entre los hogares de nivel socioeconómico bajo, la tarjeta de crédito mostró la menor tasa de crecimiento, de un 11% que elevó la penetración de 26,9% en 2006 a 29,7% en 2007.

El poder de las tarjetas

La tarjeta de crédito se ha convertido en una herramienta de financiación muy requerida por los consumidores, entre otras cosas, por algunos beneficios adicionales que brinda. Hay tres características que motivan a solicitarla o utilizarla:

- Actúa como un medio de pago

- Permite diferirlo en el tiempo

- Y acomodarlo según la necesidad financiera del usuario

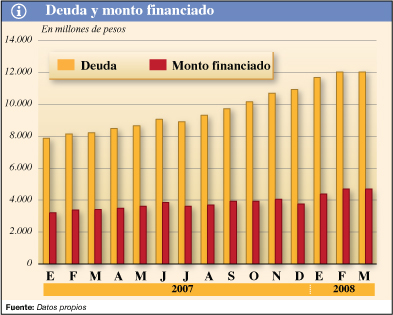

En términos anuales, los saldos que financian los bancos a sus clientes vienen creciendo en forma sistemática a un ritmo que oscila entre el 40 y el 50%. Cabe señalar que a diferencia de los préstamos personales, esta financiación no responde a una pauta de crecimiento determinada como ocurre con estos.

En efecto, los personales se incrementan en función de las nuevas colocaciones pero su stock se ve reducido por las amortizaciones periódicas que se van realizando, con plazos relativamente similares a las primeras, por lo que su evolución es si se quiere "más ordenada".

En el caso de las tarjetas, su evolución es más irregular y con una alta estacionalidad. Así, en diciembre de cada año, previo a las fiestas navideñas los saldos presentan una fuerte suba, que se prolonga a los meses de verano por mayores gastos originados por las vacaciones y posteriormente se produce una marcada caída de los gastos.

En tal sentido, la evolución de los saldos corre en línea paralela con la demanda de dinero.

En opinión de Gabriel Caamaño, economista de Joaquín Ledesma & Asociados, "los créditos personales tienen tasas promedio del 20% (con una fuerte dispersión, ya que los bancos cobran entre un 12% a tasa variable y un 32% a tasa fija) En tanto, que la tarjeta de crédito tiene una tasa que ronda el 26% (con una dispersión entre 20% y más de 50% para refinanciar saldos).

De todos modos la gente las prefiere porque no necesitan ningún tramite adicional y en algunos lugares se obtiene hasta 12 cuotas sin interés, aunque la desventaja es el límite de gasto".

Los que ganan

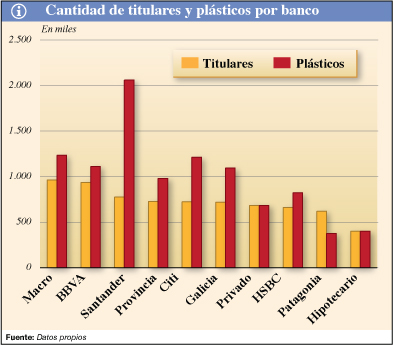

Los bancos Macro, BBVA y Santander acumulan la cuarta parte de las cuentas de titulares del sistema bancario, con un total de 2,6 millones de tarjetas y 4,4 millones de plásticos. En tanto que si se consideran los diez primeros bancos, el market share acumulado ronda el 64 por ciento.

Se espera que el tenedor de tarjetas siga gastando y que las tarjetas se mantengan como el medio de financiación ideal para sostener este crecimiento. En tal sentido, Caamaño comenta que esta vía de financiación continuará creciendo ya que, "hoy no es alto el nivel de endeudamiento de las familias, por eso (sumado al boom del consumo) hay un marketing agresivo de las entidades para colocar instrumentos de financiamiento de consumo".

Hasta no hace mucho tiempo existieron algunas cuestiones puntuales como la devolución del Impuesto al Valor Agregado (IVA), la extensión de plazos de financiación sin interés, y bonificaciones en estaciones de servicio, supermercados y cadenas de electrodomésticos que alteraron las pautas de consumo y alentaron el consumo con tarjetas.

Con el tiempo, los "tarjetahabientes", según los denominan los bancos, fueron perdiendo parte de esos beneficios, pero el hábito de su uso y la deuda a pagar fueron más fuertes. En líneas generales, los usuarios de tarjetas de crédito privilegian cuestiones subjetivas por sobre cuestiones objetivas. Dan mayor prioridad a los beneficios de la tarjeta que al costo de la misma.