Tener dólares en el colchón no es negocio: cuánto se "comió" la inflación de los Estados Unidos

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2020/06/497510.jpg)

El profundo cepo cambiario parece no ser el único problema que deben afrontar los ahorristas argentinos para pensar en volcarse al dólar billete.

Desde hace unos meses, también deben analizar un aspecto clave para cuidar su dinero que viene del exterior: la alta inflación que se registra en Estados Unidos, y que le quita el poder de compra a su moneda.

Es decir, aquél argentino que compró dólares y los tiene debajo del colchón, poco a poco ve perder el nivel adquisitivo de este efectivo, debido a que los precios de la economía aumentan a un ritmo elevado en Norteamérica.

Hace pocos días, la Oficina de Estadísticas Laborales de Estados Unidos dio a conocer el dato del IPC de diciembre: el mismo se disparó 7% interanual, alcanzando el valor más alto desde junio de 1982 (7,18%). Esto se debe a que en el último mes del año pasado, los precios aumentaron un 0,5%, informa a iProfesional Nuria Barreiro, analista económico de Ecolatina.

Con estos niveles de inflación, no vistos desde los años ´80, "preservar el valor real de los ahorros en dólares ha cobrado una dificultad muy alta", acota Juan Pablo Albornoz, economista de la misma consultora.

"Dólar colchón": 23% de caída desde 2011

Albornoz explica que si bien el "dólar colchón" es el típico activo de seguridad de resguardo que tiene el ahorrista "por las dudas", es "crucial minimizar ese monto lo máximo posible e invertir el resto para evitar que se licúe con el avance de la inflación".

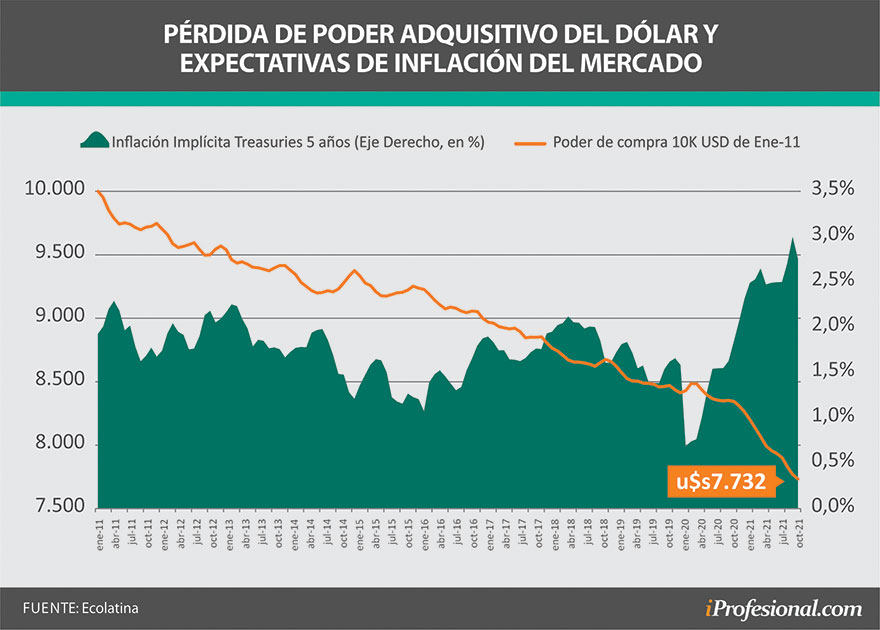

Así, Albornoz cita como que ejemplo que aquél que a principios del 2011 guardó e inmovilizó desde ese entonces al presente 10.000 dólares en el colchón, hoy se encontraría con que "perdió un 23% de sus ahorros".

Entonces, si bien nominalmente seguirá teniendo u$s10.000, esos billetes ahora compran menos de u$s7.800 en bienes de los que lo que hacían en 2011.

"La pérdida es aún mayor si dicho ahorro está declarado y tributa bienes personales, más los costos de mantenimiento de cuenta bancaria", completa Albornoz a iProfesional.

Dólar en Argentina

Claro, más allá del menor poder de compra del dólar billete a nivel mundial, en Argentina también pesan otras cuestiones domésticas para los ahorristas, como la cotización e inflación locales.

Según Andrés Méndez, director de AMF Economía, para los pequeños ahorristas argentinos que mantienen billetes norteamericanos en su poder, como una forma de "preservar el valor de sus fondos", tampoco les fue bien durante 2021, debido a que "perdieron el doble que sus pares estadounidenses: con los dólares que tenían al iniciarse el año pasado adquirieron el 13,3% menos de una canasta medida por el IPC Nacional".

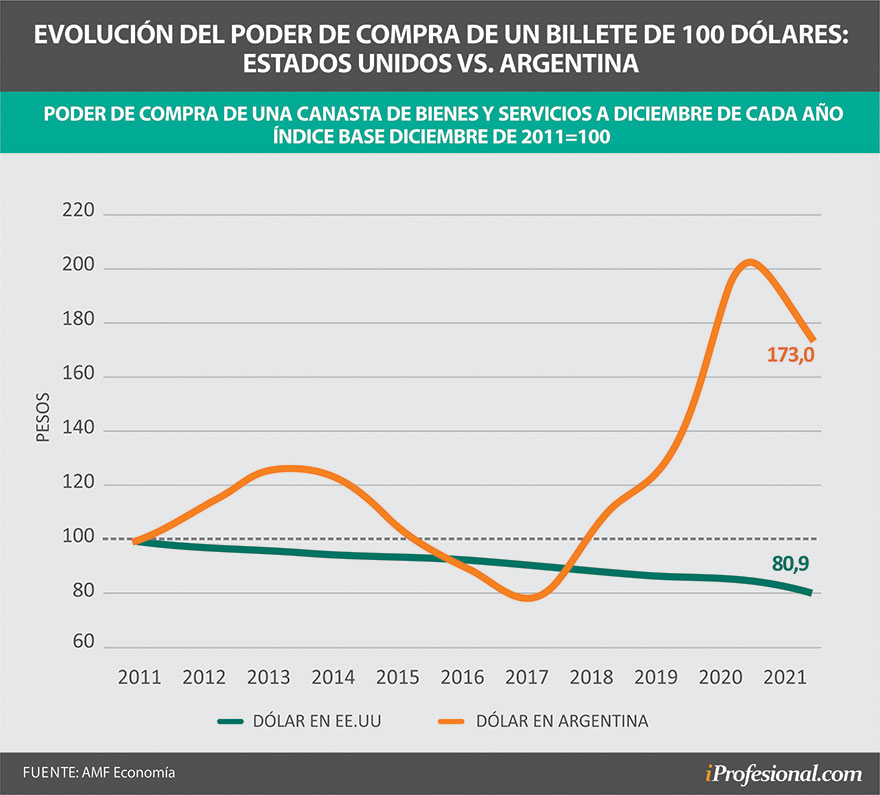

En cifras, en Estados Unidos el dólar perdió más de 20% de su poder de compra en los últimos 10 años, señal inequívoca que mantener divisas bajo la forma de billetes conduce a resignar poder de compra con el transcurso de los años.

"Por eso los norteamericanos acuden al mercado de capitales como una forma de preservar sus ahorros. Distinta pareciera ser la experiencia de los argentinos: quien en los últimos 10 años mantuvo un billete de 100 dólares en su poder, en la actualidad posee un aumento superior al 70% en su capacidad de compra para adquirir similar cantidad de bienes y servicios que a fines de 2011", detalla Méndez.

Y concluye: "Al ahorrista argentino le resultó conveniente mantener esos billetes sin que generen una renta, dado el incremento de su poder adquisitivo, porque la cotización del tipo de cambio aumentó de forma abrupta".

De hecho, el dólar minorista "solidario" terminó el año pasado en $173, mientras el blue alcanzó a fin de diciembre los $207 y hoy ya vale unos $219.

En el último año el precio de la divisa estadounidense resultó de "pobre" desempeño para los inversores internacionales, pero en Argentina la divisa libre ascendió más de 45%. Un nivel apenas inferior que la inflación nacional (50,9%).

"La problemática para los argentinos está en saber si esta elevada valorización de la divisa no encontró en 2021 un punto de inflexión. Y, en este caso, la pregunta subyacente es si no es un buen momento para utilizar esas divisas atesoradas o, en su defecto, aplicarlas a activos que, en términos relativos, luzcan rezagados frente al dólar", dice Méndez a iProfesional.

Entonces, mientras en Estados Unidos la problemática se circunscribe a la aceleración inflacionaria y la pérdida de poder adquisitivo del dólar, en nuestro país podría señalarse un fenómeno opuesto: el dólar mejoró significativamente su capacidad de compra, a partir de la manifiesta debilidad del peso y su incidencia sobre aquellos bienes y servicios atados al mismo.

"Si bien en 2021 el poder de compra del dólar en la Argentina ´hizo la lógica´ y se contrajo por el año electoral, los nubarrones que acompañan a la macroeconomía de nuestro país no permiten descartar un escenario en el que el tipo de cambio ´vuele por los aires´. O bien, la debilidad del peso ´empodere´ más aún al dólar, como lo hizo en los últimos años", concluye Méndez.

¿Dólar sí o no?

En otros términos, la reflexión respecto a si conviene o no ahorrar en divisas estadounidenses tiene dos razonamientos para este analista: por un lado, el dólar es la moneda que cumple el rol de reserva de valor que no acredita el peso argentino. Y, por otro lado, está claro que el billete verde registra un significativo adelanto frente a las cotizaciones domésticas.

"Podría decirse que, si la economía argentina no mejora, el dólar estadounidense preservaría los ahorros un tiempo más, es decir, hasta que pase la tormenta. Sin embargo, la dinámica seguida hasta el presente aconseja ir abandonando posiciones en divisas a cambio de aquellos activos que lucen rezagados en términos relativos y que, más temprano que tarde, van a recuperar posiciones", finaliza Méndez.

Respecto a las inversiones, intentar obtener rendimientos reales positivos en dólares "se ha vuelto sumamente complejo", dice Albornoz.

Es decir, excepto por la deuda argentina, por su altísima probabilidad de impago, afirma este economista que "es imposible encontrar activos de renta fija que rindan por encima de la inflación".

Es que los títulos norteamericanos indexados al avance de los precios rinden negativo, algo similar a lo que sucede con el tramo corto CER en el mercado local, y brindan una señal muy importante respecto de las expectativas de mercado en materia inflacionaria.

"Mientras que la FED tiene un objetivo de inflación de largo plazo del 2%, la inflación implícita entre el Treasury (bono) a 5 años y el TIPS de igual plazo se ubica en 2,8%. Es decir, el mercado entiende que la inflación del 2021 es alta y podrá ser corregida, aunque no totalmente con relación al objetivo de la FED. Por lo que se espera que la inflación siga siendo un problema de acá a, por lo menos, 5 años", advierte Albornoz a iProfesional.

Ante esto, agrega que la FED acelera el retiro de estímulos monetarios (tapering), que finalizaría en marzo, por lo que, muy probablemente, eleve las tasas de interés e, incluso, deslizó la posibilidad de un Quantitative Tightening, que es un saneamiento de su hoja de balance.

"Seguramente esto perjudique en el corto plazo a las empresas tecnológicas y favorezca a las empresas value. En definitiva, difícilmente un ahorrista pueda proteger su poder de compra sin acudir a activos de renta variable, en un mundo donde la inflación, que era tema del pasado, volvió a estar sobre la mesa", finaliza Albornoz.-