Semáforo: dólar, tasas y luces roja, amarilla y verde para 6 variables clave de la semana

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2023/05/553425.jpg)

Una semana atrás nos preguntamos si la inflación de abril arrimaría al 8% mensual. Lamentablemente la pregunta pecó de optimista: el Índice de Precios al Consumidor (IPC) que elabora el INDEC registró un aumento del 8,4% mensual.

Paremos la pelota un segundo y tomemos noción de la velocidad a la que están corriendo los precios: mientras que Brasil tuvo 4,2% de inflación en el último año, nosotros tuvimos el doble en tan solo un mes. Es cierto, un partido no define el campeonato. El problema es que arrancamos el año peleando la promoción y hoy estamos con serios riesgos de irnos al descenso.

Hagamos un ejercicio. Dejemos de lado todos los precios de los bienes y servicios regulados (tarifas públicas, transporte) y también aquellos con un elevado componente estacional. En otras palabras, analicemos la inflación núcleo.

¿Qué sucedería si el resto del año la núcleo corriera a la misma velocidad del primer cuatrimestre? Terminaríamos el año con casi 130% de inflación núcleo anual (cifra que muchos hoy mismo firmarían sin dudarlo dada la gravedad de la situación). En los últimos tres meses corre a un ritmo del 145% anualizado.

Cuidado con la inercia. La pelota se está escapando y todavía no vimos todo el partido. Los precios regulados siguen corriendo por detrás. En otras palabras, la economía tiene inflación reprimida. Tarde o temprano un dólar oficial artificialmente contenido a la mitad del precio del dólar libre tendrá que corregir, del mismo modo que la sociedad volverá a tener un dolor de cabeza en materia de tarifas públicas.

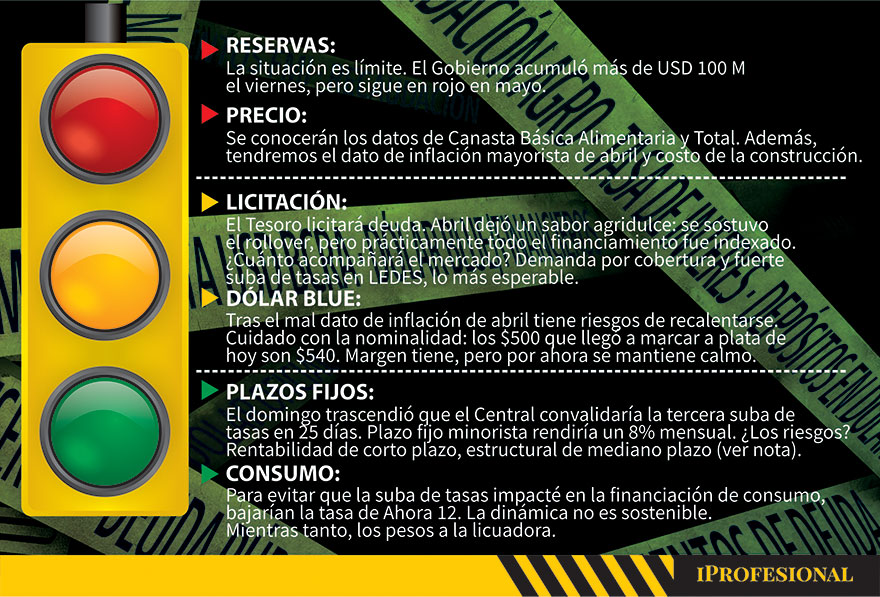

A continuación, el "semáforo" económico y financiero de la semana:

Luces rojas: reservas y precios

El Banco Central logró acumular más de USD 100 millones el viernes, pero en el mes sigue negativo a pesar del dólar soja. Se requieren novedades en el plano cambiario, la situación es límite.

El martes el INDEC dará a conocer los datos de Canasta Básica Alimentaria y Total de abril. La perspectiva lamentablemente no es para nada optimista. Según el IPC tanto Alimentos y Bebidas No Alcohólicas como Prendas y Calzado subieron, en promedio, más de 10% mensual. El miércoles se conocerán la inflación mayorista de abril (aflojó en marzo) y los costos de la construcción: ¿cuánto impactó la escalada del blue?

Luces amarillas: licitación y dólar blue

Esta semana el Tesoro licitará deuda, en mayo enfrenta vencimientos por casi ARS 1.100 millones de pesos (dos bases monetarias). La cifra todavía es manejable en magnitud (los vencimientos de julio son 4 veces mayores) y composición (menos de la mitad están atados a la inflación). No obstante, abril dejó una sensación agridulce: el financiamiento se sostuvo, pero casi todo fue indexado (94%). Tras el pésimo dato de inflación, el mercado demandará cobertura. También veremos una abrupta suba de tasas en las letras no indexadas (LEDES), en línea con el Banco Central. La clave estará en el rollover: ¿cuánto acompañará el mercado?

El mal dato de inflación puede generar que el dólar blue vuelva a tener un poco más de movimiento. Por ahora, "brecha de la brecha" e intervención con bonos mediante, el Gobierno calmó los dólares financieros operados por pantalla. El dólar paralelo se mantuvo en torno a $470. Cuidado con la nominalidad: los $500 que llegó a marcar el dólar a fines de abril son $540 a plata de hoy.

Luz verde: plazo fijo y consumo

El Gobierno elevaría nuevamente las tasas de Leliq y plazos fijos minoristas al 97% TNA, casi 8% mensual. Se busca a toda costa que esta luz verde no se transforme en un semáforo amarillo. Los riesgos abundan. De corto plazo, peligra la rentabilidad: la tasa al 8% sigue detrás de la inflación y el billete puede despertarse. De mediano plazo, un riesgo sistémico. Subir la tasa no es gratis ya que la deuda del Central empieza a devengar intereses al 8% mensual. Dicha deuda y los títulos del Tesoro son el principal activo que tiene hoy el sistema financiero, respaldo de la masa de plazos fijos...

Con una misma herramienta la política económica busca alcanzar dos objetivos contrapuestos. Más tasa pasiva para desalentar la demanda de divisas y poner paños fríos a los precios. Menos tasa de para financiación de consumo (Ahora 12 y afines). Está claro que esta dinámica no es sostenible. Mientras tanto, con inflación lanzada hay que aprovechar la tasa fija. ¿Los pesos? A la licuadora.

/https://assets.iprofesional.com/assets/jpg/2023/03/551420.jpg)