Alberto Abad recategorizó de oficio a 21.500 contribuyentes monotributistas

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2018/02/453659.jpg)

La Administración Federal de Ingresos Públicos (AFIP) recategorizó a 21.500 monotributistas por facturar o vender con tarjeta de débito y/o crédito por arriba de los montos establecidos para su categoría, entre otros motivos.

Los mismos serán notificados a través del domicilio electrónico (e-Ventanilla) y recibirán una alerta en el correo electrónico que tengan declarado ante la AFIP.

También, podrán chequear si han sido recategorizados en el portal del Monotributo (monotributo.afip.gob.ar) y la aplicación móvil (Mi Monotributo).

Además, el listado de monotributistas recategorizados de oficio se publicará el lunes 5 de febrero en el Boletín Oficial, mientras que los excluidos podrán ver la nómina el martes 6 del mismo mes.

A partir de la fecha de notificación, los contribuyentes podrán optar por aceptar la medida o recurrir la recategorización dispuesta por la AFIP dentro de los siguientes 15 días hábiles, trámite que deberán realizar exclusivamente vía web.

Recategorización de oficio

Diego Fraga, socio del estudio RCTZZ explicó a iProfesional que para quienes no cumplan con la recategorización o con la confirmación de su categoría, se prevé en la norma que se les "producirá la suspensión temporal de la visualización de la "˜Constancia de Opción Monotributo'", hasta que se regularice su situación.

"Aunque no lo diga expresamente el precepto, ello significaría que ante este mero incumplimiento formal –que ya se encuentra sancionado con multas-, la AFIP impondría una descomunal sanción encubierta. Esto vulnera seriamente los derechos constitucionales de los afectados", advierte Fraga.

"Las consecuencias por no poder acceder a dicha Constancia de Opción -equiparables a la suspensión de la CUIT-, son muy graves y pueden ser exorbitantes retenciones y percepciones (por no contar con la debida inscripción) para el afectado, y hasta la posibilidad de que se le clausure el establecimiento por no ser exhibido el comprobante correspondiente", agregó el experto. Una sanción similar se había incorporado hace tiempo –en la anterior gestión- para quienes no cumpliesen con el ahora derogado régimen de información para monotributistas.

"También existen normas parecidas –con ridículas sanciones impropias- en otros regímenes informativos que todavía no se han derogado", añadió el socio del estudio RCTZZ.

"Estas medidas implican un uso excesivo de las potestades reglamentarias en cabeza de la AFIP. Resultan irrazonables no sólo por castigar severamente conductas que se refieren a meras infracciones formales. A su vez, se pretende inducir al cumplimiento de determinadas normas a través del establecimiento de consecuencias jurídicas que resultan verdaderas sanciones encubiertas, realmente exorbitantes y que en nada se vinculan con el incumplimiento que se pretende erradicar, es decir, no actualizar la categoría del Monotributo", puntualizó Fraga.

También advirtió el especialista que "Hasta hace poco, tales sanciones encubiertas no se encontraban previstas por la ley y fueron usadas por la anterior gestión indiscriminadamente y de manera muy arbitraria". "Las nuevas autoridades –añadió- morigeraron los abusos, pero no descartaron totalmente el uso de estas polémicas herramientas. A punto tal que en el proyecto original de reforma tributaria –particularmente, en las modificaciones a la ley de procedimiento tributario, elaboradas en su mayoría en el seno del ente fiscal- se "˜legalizaban' de manera amplia estas medidas. En el Congreso le introdujeron algunas modificaciones al proyecto y si bien la Ley 27.430 ha legalizado las medidas, lo ha hecho con algunos recaudos.

En este sentido, la reforma facultó a la AFIP a establecer 'medidas preventivas' para evitar la consumación de la evasión y estas medidas pueden ser sobre la condición de inscriptos de los contribuyentes así como respecto de la autorización para la emisión de comprobantes. Sin embargo, cuando se aplique la suspensión de la condición de inscripto –no debería efectuarse sin previa notificación-, los contribuyentes podrán plantear su disconformidad ante el organismo y el reclamo se tramitará con efectos suspensivos.

Es decir, no podrá aplicarse la sanción hasta no tener una resolución firme. Este recurso con efectos suspensivos debería ser extendido a cualquier limitación que aplique la AFIP para emitir comprobantes o bloqueos de la constancia de inscripción, ya que poseen prácticamente los mismos efectos en el contribuyente que la suspensión de la CUIT.

De lo contrario, se violaría flagrantemente el derecho de defensa del sujeto al que se les aplican. Es decir, en caso de ser aplicadas dichas medidas sin un procedimiento recursivo que suspenda el acto, el sujeto se encontraría ante el acto consumado". "La AFIP deberá realizar una cuidados reglamentación de este aspecto de la reforma tributaria y respetando seriamente los derechos constitucionales, pues de lo contrario existirán numerosos planteos judiciales", concluyó el especialista.

Plan de pagos

En paralelo, la AFIP ajustó el plan de pagos vigente para monotributistas excluidos.

Lo hizo a través de la resolución general 4201-E publicada este jueves en el Boletín Oficial.

Desde el organismo que conduce Alberto Abad explican que "resulta conveniente posibilitar el acceso al régimen de facilidades de pago, a aquellos sujetos excluidos del Régimen Simplificado para Pequeños Contribuyentes, cuya fecha de registración de la novedad en el Sistema Registral haya sido durante 2017".

Nuevos valores

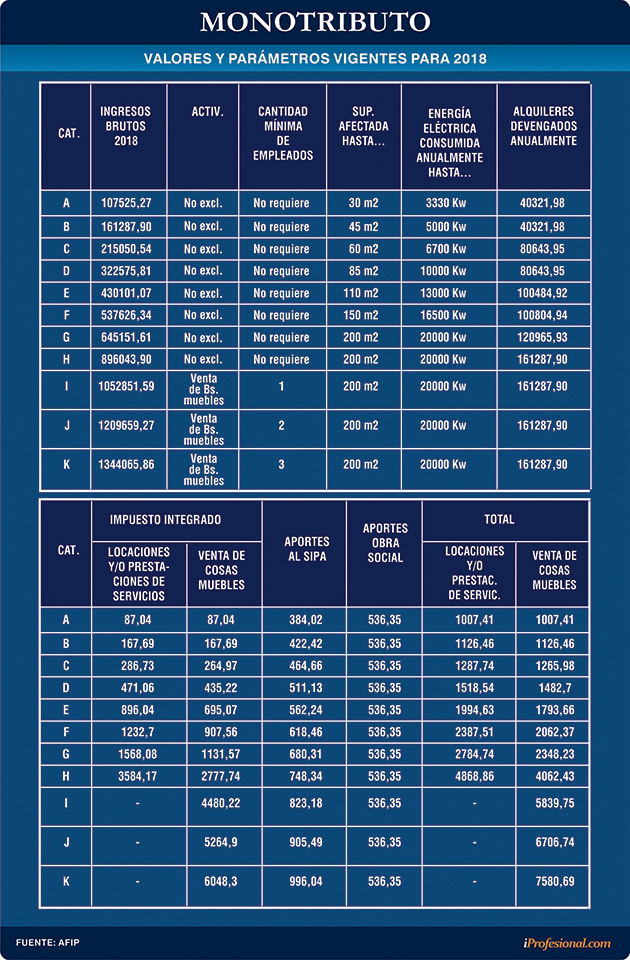

La AFIP ya publicó en su página web los nuevos valores del Monotributo que comenzaron a regir desde el 1 de enero pasado.

El componente impositivo, para el rubro de prestación de servicios va desde $87,04 a $3.584,17. En tanto para venta de cosas muebles va desde $87,04 a 6.048,30 pesos.

Si se le suma el aporte al SIPA y a las obras sociales, la cuota para servicios va desde $1.007,41 a 4.868,86 pesos.

En tanto, la cuota total, para venta de cosas muebles va desde $1.007,41 a 7.580,69 pesos.

También se actualiza el límite de ingresos brutos anuales para cada categoría. Para servicios va desde $107.525,27 (categoría A) hasta $896.043,90 (categoría H).

A su vez, para venta de bienes va desde $107.525,27 (categoría A) hasta $1.344.065,86 (categoría K).

Por último, también se actualiza el monto máximo de alquileres devengados al año. Va desde $40.321,98 (categoría A) hasta $161.287,90 (categoría K).