Córdoba comenzará a gravar la renta financiera

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2019/09/483732.jpg)

En momentos donde el eje de la cuestión tributaria se centra en tratar de establecer un nuevo acuerdo de coparticipación federal, al tiempo en que se analiza si Argentina puede soportar una mayor presión tributaria, si existe margen de acción para incrementar el Impuesto sobre los Bienes Personales en relación a las inversiones alocadas en el exterior, si es necesaria una moratoria de emergencia con condonación de intereses y sanciones para rescatar a las Pymes de la extinción, el Poder Ejecutivo de la Provincia de Córdoba, ha publicado el inoportuno Decreto 1290/19 donde establece un régimen de recaudación sobre la Renta Financiera, desentendiéndose de las circunstancias macro que afectan al país, al mismo tiempo que las agrava.

En tal sentido resulta oportuno recordar que el Consenso Fiscal estableció la necesidad de consensuar una nueva ley de Coparticipación Federal de Impuestos que contemple criterios objetivos de reparto y logre las metas de solidaridad, equidad y de alcanzar un grado equivalente de desarrollo en todo el país, pero que al mismo tiempo instituye un límite concreto a la dispensa de gastos públicos innecesarios.

Debe entenderse que las empresas en general y, las Pymes en particular, se encuentran mayormente "fundidas" sin acceso al crédito y con un endeudamiento tributario exasperante.

Por ello, resulta alarmante que el Gobierno de Córdoba haya decidido unilateralmente tomar un rumbo diferente al estipulado en el Consenso Fiscal, paradójicamente en la misma semana en que varias provincias han anunciado la necesidad de revisar el referido acuerdo, atento la imposibilidad de cumplir con las obligaciones asumidas. Traducido esto a la realidad, implica una nueva política tributaria con mayor presión fiscal y financiera.

Resulta, entonces, innecesaria la denuncia del Consenso Fiscal por parte de Córdoba atento a que con la sanción de la normativa de recaudación violenta compromisos asumidos en el referido acuerdo. Al respecto, es válido recordar que, en relación al Impuesto Sobre los Ingresos Brutos, el acuerdo estipula tres puntos fundamentales:

1. Establecer exenciones y aplicar alícuotas del impuesto que no superen las establecidas para cada actividad y período en el propio Consenso.

2. Adecuar el funcionamiento de los regímenes de retención, percepción y recaudación del gravamen, para evitar la generación de saldos a favor inadecuados o permanentes.

3. Establecer un mecanismo de devolución automática al contribuyente del saldo a favor generado por retenciones y percepciones, acumulado durante un plazo razonable.

Monotributo: la AFIP oficializó el aumento de las cuotas para 2020

Presión fiscal asfixiante

Bienes Personales: expertos advierten sobre inestabilidad y cambio en las reglas de juego

El Decreto nombrado en primer término establece un régimen de retención amplio sobre la renta financiera, es decir, sobre aquellos ingresos provenientes de la colocación de capital en valores, dividendos y utilidades asimilables y operaciones de enajenación de acciones, valores representativos y certificados de depósito de acciones y demás valores, cuotas y participaciones sociales -incluidas cuotapartes de fondos comunes de inversión y certificados de participación en fideicomisos financieros y cualquier otro derecho sobre fideicomisos y contratos similares-.

En tal sentido, las retenciones serán aplicables sobre los conceptos que seguidamente se detallan cuando los contribuyentes inscriptos en el Impuesto sobre los Ingresos Brutos sean cordobeses o cuando aquellos inscriptos en el Convenio Multilateral hayan dado de alta a la referida Provincia en el desarrollo de sus actividades habituales.

En este orden de ideas, se sufrirán las retenciones cuando se perciban ingresos por:

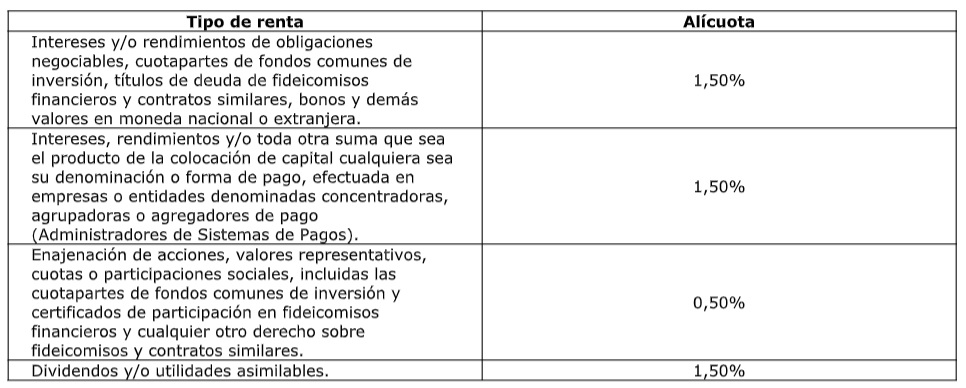

a) intereses y/o rendimientos de obligaciones negociables, cuotapartes de fondos comunes de inversión, títulos de deuda de fideicomisos financieros y contratos similares, bonos y demás valores en moneda nacional o extranjera.

b) intereses, rendimientos y/o toda otra suma que sea el producto de la colocación de capital cualquiera sea su denominación o forma de pago, efectuada en empresas o entidades denominadas concentradoras, agrupadoras o agregadores de pago (Administradores de Sistemas de Pagos);

c) enajenación de acciones, valores representativos, cuotas o participaciones sociales, incluidos los rescates de las cuotapartes de fondos comunes de inversión y certificados de participación en fideicomisos financieros y cualquier otro derecho sobre fideicomisos y contratos similares y

d) dividendos y/o utilidades asimilables.

En general, son considerados agentes de recaudación aquellos sujetos que actúen como agente de pago en las circunstancias antedichas.

Es importante destacar que las personas humanas y las sucesiones indivisas se encuentran excluidas del régimen de recaudación.

El principal problema de este régimen recaudatorio es la metodología de cálculo de la retención, atento que se aplicará sobre los importes pagados, distribuidos o puestos a disposición, correspondientes a los conceptos antedichos aplicando las alícuotas que a continuación se indican para cada caso:

Evidentemente, se corren varios riesgos al respecto, que sin lugar a dudas, ocasionarán la generación de saldos a favor.

En primer término, deberá lidiarse con el error frecuente de que se considere la totalidad del ingreso sujeto a retención en detrimento del importe correspondiente al concepto pertinente.

Otro inconveniente surge de la propia normativa, cuando el sujeto pasible de retención se encuentre inscripto en el Convenio Multilateral, donde la base sujeta a retención no podrá ser inferior a:

a) el coeficiente unificado atribuible a la Provincia de Córdoba, al momento de efectuar el pago, cuando se trate de sujetos comprendidos en el Régimen General del Convenio Multilateral;

b) el porcentaje de atribución a la Provincia de Córdoba, según las previsiones del citado Convenio, cuando se trate de sujetos comprendidos exclusivamente en los regímenes especiales del mismo;

c) el 50% del importe pagado, cuando se trate de contribuyentes que tributen por ambos regímenes del Convenio Multilateral (general y especial).

Como puede apreciarse en el propio inciso c), se realiza una presunción absurda, donde la combinación nefasta de ser contribuyente de Córdoba y tributar conjuntamente por el régimen general y alguno especial, lleva a presuponer que el 50% de los ingresos generados por la renta financiera son atribuibles a Córdoba.

Esta situación empeora aún más si se considera que, a los efectos de practicar adecuadamente la retención, el contribuyente deberá informar mediante declaración jurada al Agente, el monto de la base sujeta a retención o, en su caso, el coeficiente unificado.

Puede razonarse, entonces, sin necesidad de realizar cálculo alguno, que a partir de la entrada en vigencia de la normativa (1/12/19) aquellos sujetos que posean inversiones "cordobesas" resultarán impactados con una nueva exacción ilegítima, que como se viene reiterando, constituyen verdaderos empréstitos forzosos a favor del Estado y que, sin dudas, deberán ser judicializados inmediatamente.

Por otro lado, este decreto, lejos de permitir incrementar las arcas provinciales, generará un éxodo masivo hacia otras jurisdicciones. Aquellos sujetos que inevitablemente, por el desarrollo de su actividad deban permanecer, alocados en Córdoba, deberán transferir sus inversiones al exterior a los efectos de no ser impactados por el sistema recaudatorio, circunstancia que perjudica a todo el sistema financiero argentino y no solamente al Cordobés. Por otro lado aquellos que no hayan realizado inversiones "cordobesas" tampoco lo harán para evitar generar sustento territorial y quedar alcanzado por este régimen.

En conclusión, esta metodología genera un perjuicio al sistema de financiamiento y de inversión en Argentina, pues si bien es cierto que ya debía tributarse por los conceptos antes referidos, la implantación del régimen de recaudación generará gran cantidad de saldos a favor, que las empresas que tienen excedentes no pueden pagar porque les inmoviliza capital de trabajo necesario para su giro comercial.

¿Cuándo se entenderá definitivamente que "no se puede más seguir raspando la olla, porque está vacía".

Julián Ruiz

Socio de R&A - Asesores Tributarios