Presión fiscal: cuántos camiones de soja se necesitan para pagar el Impuesto a las Ganancias

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2021/05/516355.jpg)

En el campo, la incidencia del Impuesto a las Ganancias creció 20 veces en los últimos 20 años, si se mide con cuántos camiones de grano levantado en la cosecha ya deben empezar a tributar las unidades unipersonales, que son la mayoría en el agro.

La organización de las unidades productivas en el campo se encuentra distribuida de la siguiente manera:

• 85% Personas humanas

• 12% Sociedades

• 3% Sociedades de hecho

Esta baja participación de sociedades implica que el productor agropecuario deberá trabajar mucho en la planificación fiscal para acotar la participación del Estado y en la patrimonial, para lograr la continuidad del negocio más allá de las personas que lo desarrollan, indicó Mariano Echegaray, del estudio Echegaray Ferrer.

Pero por la inflación, mientras los precios van a la velocidad de la liebre, los ajustes de los parámetros de Ganancias viajan como la tortuga, con la diferencia de que en este caso la liebre no se confía, por el contrario, es alimentada por un Gobierno al que muchas tortugas pueden escapársele, menos la de los recursos fiscales, remarcó Echegaray, y agregó que, mientras tanto, la zanahoria que persigue toda empresa para ser sustentable, que es ganar dinero para reinvertirlo y generar empleo, le queda cada vez más lejos.

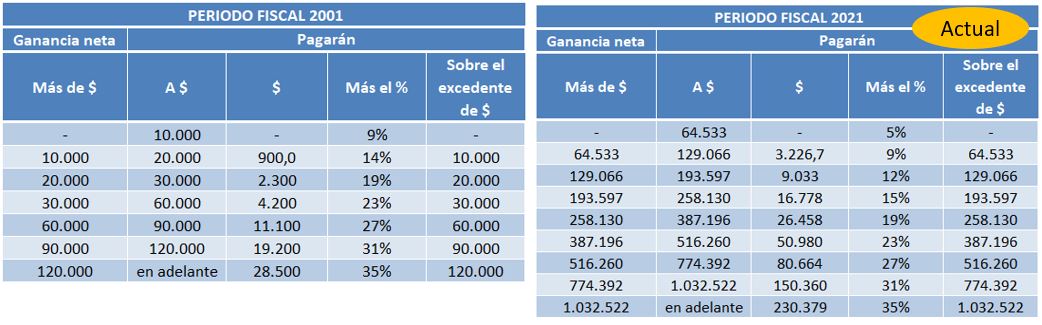

Para entender la destrucción de los mínimos para tributar y como resulta la avanzada del Estado sobre la ganancia de los productores, basta con analizar el deterioro de la escala del impuesto para las empresas unipersonales, afirmó, y presentó el siguiente cuadro comparativo cuánto se pagó por Ganancias en 2001 y 2021:

La suba astronómica de Ganancias

Cómo incide el impuesto en el agro

El experto comparó las escalas máximas a partir de la cual se tributa el 35% en cada año con los respectivos valores promedios de la soja y el maíz.

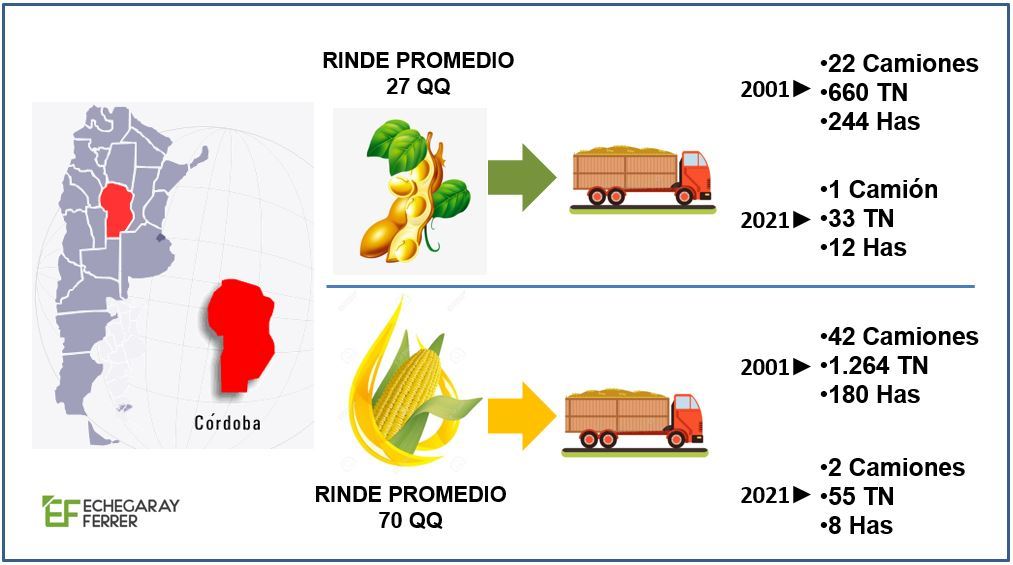

En el año 2001, para llegar al monto de la escala máxima del impuesto, que eran $120.000, se debía vender el equivalente a 660 toneladas de soja. Esa cantidad de toneladas representaba a 22 camiones y era el resultado de la producción de 244 hectáreas, si tomamos los rindes promedios de la provincia de Córdoba, calculó Echegaray.

Si realizamos el mismo análisis para el año 2021, el monto para acceder a la escala máxima del impuesto que es de $1.032.522, veremos que este monto equivale a 33 toneladas de Soja, que equivale a 1 camión y es el resultado de productivo de 12 hectáreas siempre manteniendo los mismos rindes promedios, advirtió.

Cuántos camiones se necesitan

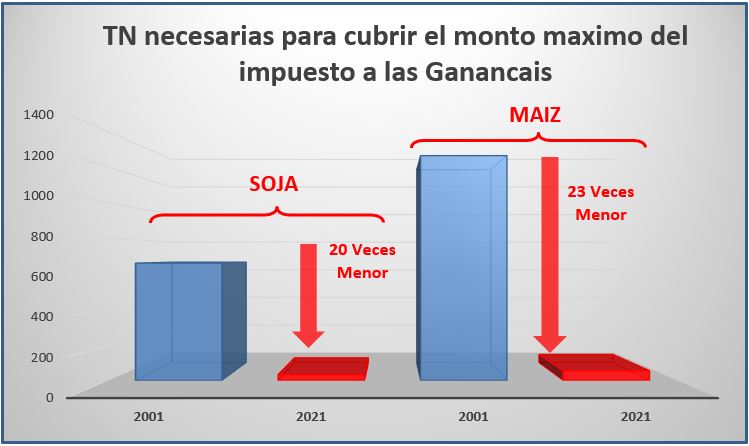

En otras palabras, la escala actual es 20 veces menor que la escala del 2001.

En tanto si realizamos el mismo análisis pera el maíz, nos encontramos que en el 2001 se debían vender 1.264 toneladas, lo que equivalía a 42 camiones y el resultado de producción de 180 hectáreas con rindes promedios, en tanto que para el año 2021, se deben vender 55 toneladas de maíz, lo que representa 2 camiones y es el resultado de producción de 8 hectáreas. Con estos datos la escala actual es 23 veces menor que la del 2001, comentó.

La baja de 20 veces el mínimo

Con estos números, queda en evidencia que el avance del impuesto sobre los resultados de la actividad, resultado de la falta de actualización de la escala del impuesto a las ganancias durante años, afirmó Echegaray.

Esto ocasionó que ante los mismos resultados, se pague más impuesto a lo largo de estos años, avanzando de manera alarmante el Estado sobre las ganancias de las empresas unipersonales, verificando que los precios de los granos van a la velocidad de la liebre y los ajustes de los parámetros de Ganancias viajan como la tortuga, apuntó.

Las escalas para personas humanas se actualizaron 860%, que en los últimos 20 años, mientras los precios de la soja subieron 17.177% y, los del maíz, 19.676%, completó Echegaray.

Los cambios para las sociedades

La nueva ley incluye una estructura de alícuotas marginales escalonadas: un primer escalón del 25% para ganancias netas acumuladas de hasta 5 millones pesos; el segundo, del 30% para más de 5 millones y hasta 50 millones; y el último, del 35% para empresas que superen los 50 millones. En cuanto a los dividendos distribuidos, se pagará en todos los casos la alícuota del 7%.

En el análisis de la tasa total, es decir, ganancias más dividendos, a menor distribución de utilidades, mayor incidencia en la escala tiene la nueva ley, dijo Echegary, y ejemplificó como sigue:

• Al 100%: con la ley anterior, se tenía una tasa fija del 34,75%; con la ley nueva, una tasa progresiva que va de 30,25% hasta un 39,21% en un caso de ingresos de $750 millones. En la práctica, en aquellas compañías que distribuyen la totalidad de sus resultados, solo las que ganan menos de $50 millones de pesos tienen una escala total inferior a partir de la normativa aprobada recientemente.

• Al 50%: con la ley anterior, la tasa fija era del 30,25%; con la nueva, es progresiva del 27,63% al 36,92%. En este caso, el beneficio de la escala menor con la ley actual se ve si la empresa tuvo ganancias inferiores a $10 millones y distribuye la mitad.

• Al 20%: se pasa una tasa fija del 26,95% a una progresiva que va de 26,05% a 35,55%. El resultado es que solo una pequeña pyme que obtenga resultados por menos de $5 millones tiene una tasa menor, si distribuye 1 de cada 5 pesos ganados.

En conclusión, a menor distribución de resultados, más impuesto se paga con la nueva ley, enfatizó Echegaray.

Cierre de ejercicio y actualización

No todas las empresas cierran su ejercicio en diciembre. Si tomamos los datos de la Oficina de Presupuesto del Congreso (OPC) muestran, por ejemplo, que el 60% de las empresas finalizan su ciclo anual entre enero y noviembre, alertó Echegaray.

¿Por qué es importante la fecha de cierre? Por la incidencia de la actualización de la escala, que se basa en el Indice de Precios, tomando como parámetro la inflación de octubre a octubre de cada año, siendo los nuevos valores utilizados a partir del 1° de enero de cada ejercicio, aclaró.

Esto implica que puede haber casos en los que, desde que se realiza el ajuste de escala hasta que cierra el ejercicio, puede pasar un período de hasta 25 meses, como es el caso de los cierres de noviembre, sostuvo.

¿Cómo se llega a esta conclusión? Si suponemos que el primer cierre de ejercicio que va a usar la actualización son los que inician en enero, como el índice que se toma es el de octubre, hay 14 meses para aquellas compañías que culminan su ejercicio en diciembre, precisó.

Así, por cada mes de inicio diferente a enero, se suma un mes de diferimiento, quedando más expuesto al deterioro inflacionario, subrayó Echegaray.

Y aquí es donde vuelven a aparecer la liebre recaudadora que va por una autopista y las actualizaciones que son una tortuga en un camino de tierra: en un país con altos niveles de inflación, el desfasaje entre el ajuste y la aplicación de la escala genera la destrucción de la progresividad, consideró.

Proyecto de fomento agroindustrial

El "Régimen de Fomento" regirá hasta el 31 de diciembre de 2025, con la posibilidad de que el Poder Ejecutivo lo extienda por otros cinco años, en la medida que se cumplan ciertos objetivos, recordó Echegaray, y lo describió como sigue:

Los sujetos que podrán aspirar a los beneficios son las personas humanas residentes en Argentina y cualquier sociedad, fideicomiso y otras empresas unipersonales ubicadas en el país, en la medida que realicen inversiones y gastos destinados a cumplir con los objetivos del régimen de fomento y realicen la inscripción en el "registro" que se creará para tal fin.

Para acceder al plan, los sujetos deberán demostrar en cada ejercicio fiscal del Impuesto a las Ganancias, la superación de indicadores de volumen de ventas, producción física, exportaciones, personal ocupado e inversión.

Los beneficios impositivos son los siguientes, enumeró el experto:

Amortización acelerada

Se aplicará sobre bienes muebles y construcciones, aunque los plazos no son interesantes si se consideran muchos bienes de matriz tecnológica, afirmó Echegaray, e incluso sumó a la crítica el beneficio en construcción e infraestructura, a los que además hay que sumarles el Impuesto sobre los Bienes Personales.

Valuación de la hacienda

Este beneficio alcanza solo a los que realizan la actividad de invernada.

En el marco actual de la Ley de Ganancias, quien realiza esta actividad debe valuar sus existencias al cierre, "al precio de plaza para el contribuyente a la fecha de cierre del ejercicio en el mercado donde acostumbre operar, menos los gastos de venta, determinado para cada categoría de hacienda".

Para el cálculo, el proyecto de ley agrega que "se tomará como valor base de cada especie el valor de la categoría más vendida durante los últimos tres meses del ejercicio, el que será igual al 60% del precio promedio ponderado obtenido por las ventas de dicha categoría en el citado lapso".

El ahorro que se obtendría en el impuesto a las ganancias, sobre el valor base, es de:

• Personas Humanas, un 14%.

• Sociedades con tasa del 25%, un 10%.

• Sociedades con tasa del 30%, un 12%.

• Sociedades con tasa del 35%, un 14%.

Este beneficio se podrá continuar utilizando si, transcurridos 3 ejercicios fiscales desde el ejercicio de la opción, el beneficiario acredita que el peso promedio de los animales destinados a la comercialización con destino a faena supera los 400 kilogramos vivo o que dichos animales presenten un rendimiento en playa de faena de 200 kilogramos por res con hueso en gancho.

Saldo técnico de IVA por compra de bienes de uso.

En la actualidad, existe un mecanismo general de devolución de los créditos fiscales originados en la compra, construcción, fabricación, elaboración o importación definitiva de bienes de uso (excepto automóviles), a través del cual, luego de transcurridos 6 períodos fiscales consecutivos incorporados en el saldo a favor, se puede solicitar su devolución.

El beneficio que propone al respecto el Régimen de Fomento Agroindustrial es disminuir a 3 los períodos necesarios para realizar la solicitar la devolución, sujeto a las mismas condiciones que el mecanismo general.

En este caso, el inconveniente del mecanismo de devolución es la implementación del sistema, que se limita a una solicitud anual y sujeta a disponibilidad de cupo para su asignación.

Pero hay otro factor que juega en contra de este beneficio: las sanciones. Los sujetos que incumplen en la aplicación de la devolución, a través de un incremento de mayor débito fiscal en el plazo de 5 años desde su asignación, generan una multa del 100% del monto más los intereses que se generaron desde su devolución. El resultado es que este mecanismo es muy poco utilizado en la práctica, advirtió Echegaray.

Certificado de crédito fiscal

Los contribuyentes que inviertan en ciertas actividades tendrán el beneficio de un certificado de crédito fiscal intransferible, hasta un importe equivalente al que resulte de aplicar la alícuota del Impuesto a las Ganancias vigente en el periodo fiscal de que se trate, sobre el 50% de los gastos y erogaciones deducibles, para las adquisiciones de:

• Fertilizantes orgánicos e inorgánicos, insumos (incluso los biológicos).

• Semillas autógamas, forrajeras y hortícolas, debidamente identificadas y fiscalizadas.

• Gastos en genética y sanidad ganadera.

El mencionado certificado podrá ser utilizado por el término de 24 meses contados desde su emisión para la cancelación del impuesto a las ganancias a pagar del período fiscal de que se trate o de sus respectivos anticipos.

El problema que presenta este beneficio es que será asignado mediante un cupo fiscal que será establecido en el Presupuesto y será distribuido considerando los criterios y las condiciones que establezca la autoridad de aplicación, alertó Echegaray, y agregó que es el mejor beneficio que plantea el proyecto, pero queda sujeto a una gran discrecionalidad y burocracia, no solo para acceder sino también por sus montos.

Como un antecedente negativo, basta recordar el sistema de compensaciones que había prometido el Estado para devolver parte de las retenciones a pequeños y medianos productores de soja: todavía están esperando los montos a valores históricos que les correspondería recibir y ni siquiera hay una partida que contemple estos pagos en el Presupuesto 2022, denunció Echegaray.

Una promoción de actividades debe ser con reglas claras, trasparentes y precisas tanto de sus condiciones como de sus beneficios, porque si no el único que gana es el Estado, concluyó el experto.

/https://assets.iprofesional.com/assets/jpg/2021/07/520200_square.jpg?7.2.4.1)