Bienes Personales, impuesto a la herencia y PAIS: ¿qué golpe al bolsillo se viene con una devaluación?

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2023/06/555931.jpg)

Mientras el mercado descuenta una devaluación para después de las elecciones del próximo día 22, los contadores ya hacen cálculos de cuánto afectará el mayor valor del dólar oficial los impuestos a pagar en Bienes Personales, Herencia y PAIS, entre otros.

En el proceso de determinación del Impuesto sobre los Bienes Personales inciden significativamente los mecanismos de actualización, tanto respecto de la inflación, como por los bienes valuados en dólares, en los que impacta la devaluación del tipo de cambio, indica Félix José Rolando, socio de Andersen Argentina.

También se da una importante suba de las percepciones de 35% de Impuesto a las Ganancias y 45% de Bienes Personales sobre la compra de dólares ahorro, tarjeta de crédito y viajes al exterior, explica Santiago Sáenz Valiente, del estudio SSV & Asoc.

Cómo afecta la devaluación al Impuesto sobre los Bienes Personales

Algunos casos concretos en que la suba del dólar oficial afecta a la suba en Impuesto sobre los Bienes Personales que señala son los siguientes:

1. Para los que tengan moneda extranjera, salvo caja de ahorro, sube el Impuesto sobre los Bienes a pagar en pesos.

2. Un crédito expresado en dólares también incrementa el impuesto. Si está en el país, es menos grave si es en el exterior, donde la tasa suba de 1,5% a 2,25%, aclara.

3. Valor de la tabla de valuación de los automóviles a computar en el impuesto: va a aumentar.

4. En inmuebles, para Bienes Personales, la valuación es a valor fiscal o a valor de referencia, el que sea mayo. Pero, en cambio, para Impuesto a las Ganancias, también se compara con el precio de mercado, el que sea mayor.

Cómo cambian los impuestos en una venta de inmuebles con el dólar

Impuesto a las Ganancias

1. Por una escritura expresada en dólares se incrementa el precio. Y el gran problema es que el costo a deducir para pagar un impuesto real no se actualiza si el impuesto fue adquirido antes de 2018, produciendo un efecto confiscatoriedad importante en bienes que ingresaron al patrimonio hace muchos años, subraya Sáenz Valiente.

2. Las empresas que compran bienes importados y los venden en el país también pagan más Impuesto a las Ganancias, porque la registración impositiva es en pesos.

Impuesto al Valor Agregado (IVA)

El precio crédito es más elevado en los adquirentes. Pero, para quienes tengan saldos a favor, como maquinarias del agro o fertilizantes, va a aumentar, lo que es perjudicial por la imposibilidad de recuperar el IVA pagado de más.

Impuestos provinciales

1. Cuando se vende una propiedad en dólares, se aplica el Impuesto de Sellos pero sobre el valor convertido a pesos y con una devaluación se incrementa esta carga tributaria, que es de 4% o 5% del precio de venta.

2. En el Impuesto sobre los Ingresos Brutos, hay un valor mayor en pesos, que se incrementa en este gravamen distorsivo que se aplica en cascada sobre cada etapa de una operación.

Impuesto a la herencia

Los inmuebles cuando se distribuyen van en valor fiscal, referencia y mercado, el que sea mayor, por lo que una devaluación incrementa fuertemente el impuesto a la herencia.

Lo mismo ocurre si el legado son dólares o en la cesión de un crédito, concluye Sáenz Valiente.

Las 5 claves del efecto de la devaluación sobre Bienes Personales

Los siguientes son los principales aspectos a tener en cuenta para analizar el efecto de la devaluación en la determinación del Impuesto sobre los Bienes Personales, según considera Rolando:

1. La Ley de Impuesto sobre los Bienes Personales contempla la actualización anual de los montos correspondientes a los mínimos no imponibles, tanto general como del inmueble destinado a vivienda, como asimismo de las escalas del impuesto.

2. Para esto, se debe aplicar el coeficiente que surja de la variación anual del IPC correspondiente al mes de octubre del año anterior al del ajuste, respecto al mismo mes del año anterior.

3. Para el caso del ejercicio fiscal 2023 se tomaría la variación operada entre el índice de octubre de 2022 a octubre de 2023.

4. Por otra parte, las normas de valuación de los activos expresados en moneda extranjera deben convertirse al tipo de cambio comprador establecido por el Banco Nación al 31 de diciembre del ejercicio fiscal correspondiente.

5. En los últimos años, el valor arbitrario fijado por el BCRA a la moneda extranjera, dio como resultado una subvaluación de los activos expresados en dólares, ya que para convertirlos a pesos se utilizó un tipo de cambio que apenas representaba el 50% del valor real de la divisa.

Frente a un escenario de devaluación que incremente el valor del dólar significativamente, se verificaría un fuerte incremento del costo fiscal de Bienes Personales, dado que el fuerte aumento de la base imponible no estaría acompañado de un incremento en la misma proporción de los mínimos no imponibles y escalas, afirma Rolando.

Los números que muestran qué pasa con la devaluación

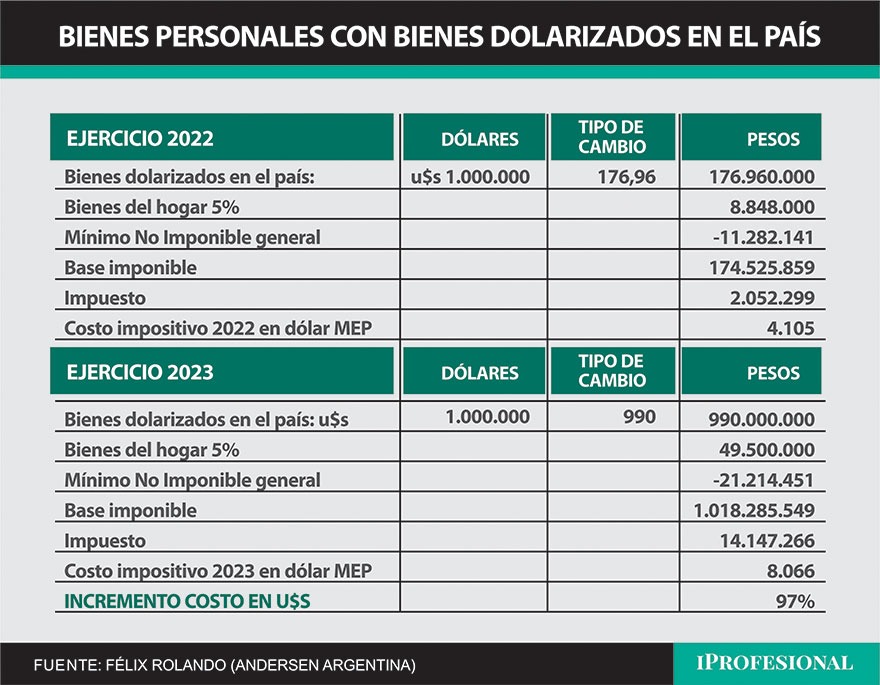

Para proyectar y cuantificar el efecto de la evaluación en el Impuesto sobre los Bienes Personales, Rolando toma un escenario de devaluación en el cual la divisa dólar podría tener un valor en pesos al 31 de diciembre de $990 por cada dólar.

Para medir el incremento que en términos reales podría experimentar el costo fiscal de este impuesto, actualiza por el IPC los montos correspondientes a los mínimos no imponibles y escalas aplicables para el ejercicio fiscal 2023.

A los efectos de determinar el incremento sobre bases homogéneas, en el ejemplo convierte el impuesto resultante en cada ejercicio al tipo de cambio del mercado de CCL a la fecha de vencimiento del pago del impuesto. A tal efecto, proyecta el que estaría vigente a junio 2024.

Las conclusiones de Rolando son las siguientes:

Contribuyente que tiene u$s1 millón de bienes en el país

- La tasa efectiva del impuesto por bienes en el país es de 0,8%.

- El monto del impuesto en dólares por el contado con liquidación (CCL), por el ejercicio fiscal 2023, sería de u$s8.066.

- Esto es un incremento respecto del año 2022 del 97%, cuando el costo en dólares hubiera sido u$s4.105.

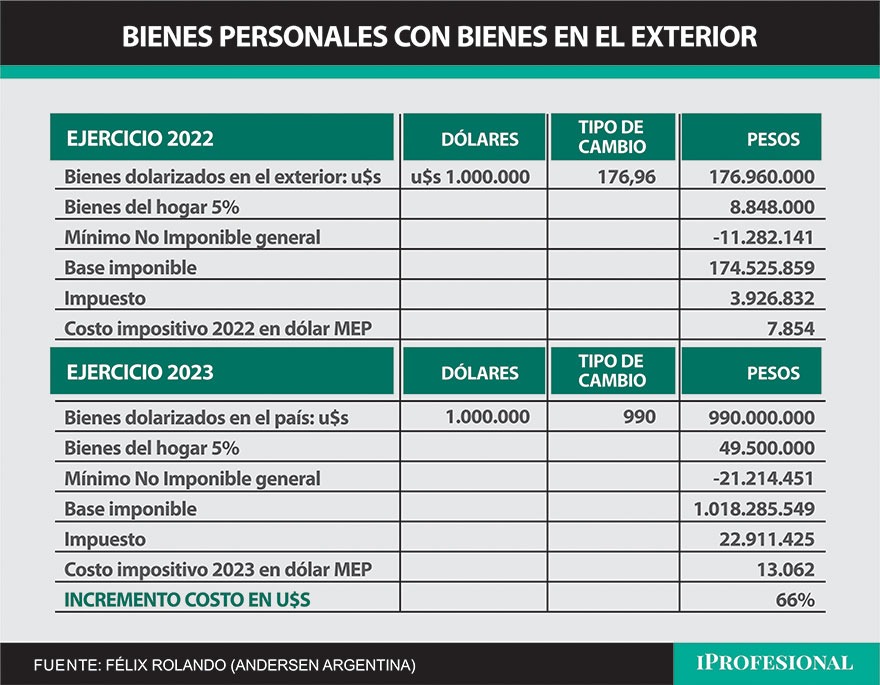

Contribuyente que tiene u$s1 millón de bienes en el exterior

- La tasa efectiva por bienes en el exterior es de 1,30%.

- El monto del impuesto en dólares (CCL) por el ejercicio fiscal 2023 sería de u$s13.062

- De esta manera, el impuesto experimenta un incremento respecto del año 2022 del 66%, cuando el costo en dólares hubiera sido de u$s7.854.

/https://assets.iprofesional.com/assets/jpg/2020/12/509255.jpg)