Pronóstico clave: cuál es la visión empresarial sobre la producción, el acceso a dólares y el abastecimiento

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2021/02/512683.jpg)

Luego de un primer semestre con buenos niveles de producción industrial, marcado por un crecimiento del 7,7%, el panorama de los empresarios para los próximos meses se verá afectado por el contexto macroeconómico y las regulaciones cambiarias.

De hecho, la mayoría de las empresas arrancó la segunda mitad del año con un alto nivel de incertidumbre y a la espera de un panorama más complejo para la producción, afectadas por las crecientes dificultades en el acceso a divisas para la producción que encarecen y limitan el abastecimiento de insumos claves para la actividad industrial.

El negativo escenario se desprende del reciente informe elaborado por la Unión Industrial Argentina (UIA) entre 500 empresas de todo el país y cuyos resultados dieron origen al nuevo Monitor de Desempeño Industrial (MDI).

Se trata de un índice que anticipa la dinámica de la actividad industrial para ventas internas, producción, empleo, tiempo de entrega de proveedores y stock de materias primas, como algunas de las variables que se ponderan.

El relevamiento muestra una ralentización de la industria, con un desmejoramiento en las dimensiones operativas para plazos de entrega y stock de insumos y, en menor medida, una caída de la producción y las ventas.

Los datos impactaron también en las expectativas a futuro teniendo en cuenta que cayeron por segundo relevamiento consecutivo y se ubicaron en el nivel más bajo de la serie.

Es más, el porcentaje de empresas con expectativas positivas sobre su propia situación económica se redujo a 33,5% (desde 46,1%), igual que el de empresas con expectativas positivas sobre la situación de su sector de actividad, que cayó del 41,9% al 32,1%.

En la misma línea se encuentran las expectativas en torno a la situación del país ya que sólo el 21,4% de los consultados espera que mejore en el 2023.

Esta tercera encuesta se realizó durante agosto, tomando en cuenta los datos de julio, en un contexto de elevada volatilidad macroeconómica, con una brecha cambiaria que superó el 150% que si bien luego se redujo, volviendo a los niveles de junio, sigue generando dolores de cabeza entre los industriales que se mantienen expectantes sobre su evolución futura.

Este movimiento del dólar impactó en las respuestas sobre el porcentaje de empresas con incrementos en la producción que se redujo levemente a 31,5% y se ubicó por debajo de los valores del relevamiento previo (32,8% en abril) como de lo observado en esta misma época del año pasado (33,3% en julio de 2021).

Los datos de julio estuvieron también afectados por las regulaciones en el comercio exterior ya que el 74% de empresas dijo haber encontrado dificultades para abastecerse de insumos y un 70% para pagar importaciones.

Asimismo, el 32% frenó parte de sus operaciones, mientras que otro 46% considera probable tener que hacerlo en el futuro cercano.

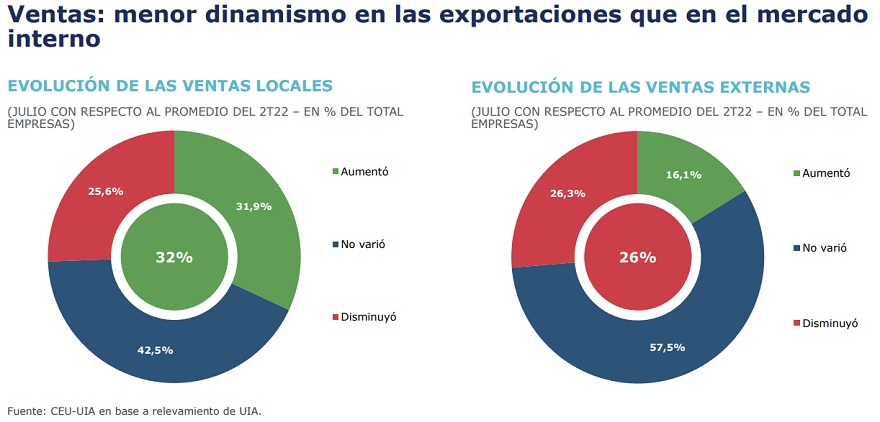

En ese mismo sentido, las ventas internas y externas también mostraron una caída que es más notoria en el caso de las exportaciones, en un contexto de incertidumbre macroeconómica.

En el mercado interno, el porcentaje de respuestas que esperan subas de las ventas se mantuvo estable respecto del trimestre anterior (31,9%) pero hubo un incremento en la cantidad de empresas que redujeron sus ventas (25,6% en julio vs 22,7% en abril). En el caso de las exportaciones, se acentúan los problemas ya que un 26,3% admitió reducciones contra el 17,8% de abril pasado.

Pymes, en crisis: cae el ritmo de producción

El escenario se repite entre las pequeñas y medianas industrias (PyMIs), sector que registró un menor ritmo de actividad respecto del relevamiento previo.

Si bien en julio el porcentaje de empresas que aumentaron la producción se mantuvo estable (31%), se observa un incremento en la cantidad de empresas que redujeron la producción (25% versus 19%).

La misma tendencia se destaca en las las ventas al mercado interno y las exportaciones.

Tanto las pymes como las grandes empresas mostraron además graves problemas para poder abastecerse de insumos y cancelar el pago de las importaciones.

En el caso de las grandes empresas, las respuestas negativas alcanzaron al 70% de los consultados. De hecho, tres de cada 10 indicaron que frenaron parte de sus operaciones y otras cuatro indicaron que podrían frenarlas en los próximos meses.

Con respecto al empleo industrial continúa en recuperación y la muestra indica que un 23,5% de las empresas tuvo incrementos en la dotación de personal en julio, dato mayor al del relevamiento previo (21,2% en abril). Sin embargo, el informe de la UIA advierte que esta recuperación dependerá del devenir macroeconómico y la continuidad del crecimiento de la producción.

En cuanto a inversiones, las empresas consideran que es buen momento para comprar maquinaria y equipo teniendo en cuenta varios motivos como un contexto macroeconómico propicio; desarrollo de proyectos de largo plazo y la necesidad de hacer frente a la demanda.

Costo energético: cómo impacta en el gasto empresario

La energía explica entre un 5% y un 15% del costo de las empresas y en función del rol estratégico que el insumo tiene para la producción y como driver para la actividad industrial, la encuesta indagó en profundidad en los temas energéticos.

En ese sentido, del relevamiento surge que la suba de costos energéticos tuvo impacto en las empresas ya que tres de cada cuatro consultados indicaron que debieron trasladar a precio ese incremento, mientras que dos de cada tres admitieron haber perdido competitividad en el mercado externo tras los aumentos y una de cada dos también perdió competitividad en el mercado interno.

En cuanto al abastecimiento, los encuestados por la UIA aseguraron no haber enfrentado tensiones durante el invierno a pesar de que a comienzos de año se preveía un escenario de dificultades a partir de los problemas internacionales y de la suba de precios, que se pudo administrar con estrategias de oferta, mayor abastecimiento de gas desde Bolivia e importaciones, acotando el impacto en la actividad.

Entre las empresas encuestadas, se reportaron ciertos cortes pero focalizados en el suministro eléctrico. Además, se tomaron medidas precautorias, como el uso racional y eficiente de la energía y, en ciertos casos, la autogeneración.

Si bien no hubo restricciones en el abastecimiento de energía, la mayor importación de GNL y de combustibles líquidos alternativos (gas oil y fuel oil) impactó en el aumento del déficit comercial energético.

Como contracara, hubo tensiones en el abastecimiento del resto de los insumos para la producción.

/https://assets.iprofesional.com/assets/jpg/2022/03/532519.jpg)