Tablita de Machinea "versión K": dime cuánto ganabas en 2013 y te diré el monto que recibirás por Ganancias

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2015/05/418334.jpg)

Luego de tantas especulaciones, se dio a conocer la resolución general que estableció cómo es exactamente el "alivio" en el Impuesto a las Ganancias anunciado para los empleados en relación de dependencia.

El beneficio se aplicará con exclusividad para aquellos dependientes que ganaron entre $15.000 y $25.000 brutos entre enero y agosto de 2013, aunque será proporcional de acuerdo a los sueldos obtenidos.

Para entender la normativa, lo primero que hay que tener en cuenta es el nivel de ingresos que se obtuvieron hasta agosto de 2013, ya que a cada uno se le aplicarán distintas deducciones y, por ende, se les fija un nuevo "mínimo".

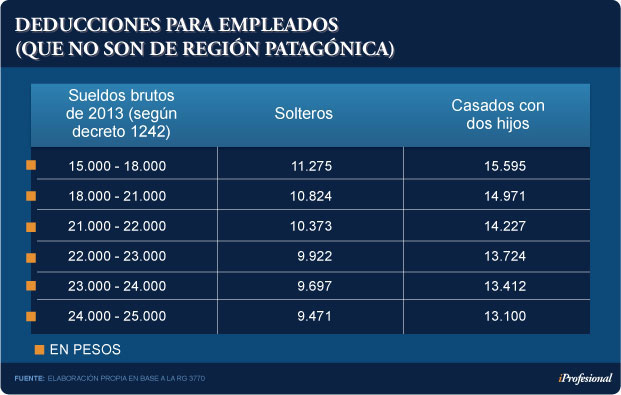

Así, por ejemplo, aquellos solteros que cobraron entre $15.000 y $18.000 brutos en aquel período podrán descontar $1.944 mensuales en concepto de ganancia no imponible y $9.331 por deducción especial.

De esta manera, su nuevo mínimo será de 11.275 pesos.

Los valores que tendrán que utilizar para calcular el impuesto a ingresar cambiarán si se trata de empleados casados con dos hijos. En el siguiente cuadro, se muestra cómo serán los nuevos montos a considerar, de acuerdo a los sueldos obtenidos en 2013:

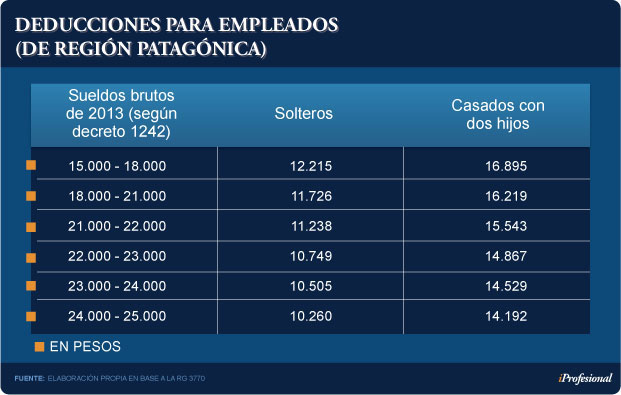

Las deducciones que podrán computarse serán mayores si los dependientes realizaron sus tareas en la región patagónica y sus mínimos no imponibles quedaron establecidos de la siguiente manera:

Un dato que hay que tener en cuenta es que los descuentos tienen como base los ingresos obtenidos por los trabajadores entre enero y agosto de 2013, pero se aplica a las remuneraciones obtenidas en la actualidad.

Por ejemplo, si una persona soltera cobraba $16.000 por mes en aquel momento, computa las primeras deducciones de los cuadros (es decir, $11.275 si trabajó en un lugar distinto a la región patagónica o $12.215 si se desempeñó allí) sin importar que su sueldo en la actualidad sea de $20.000, $30.000, $50.000 o $100.000 por mes.

Cuánto se devuelve

Para determinar cuánto se les devolverá a cada empleado primeramente hay que tener en cuenta que los montos se restituirán en cinco cuotas, tal como lo establece la flamante normativa.

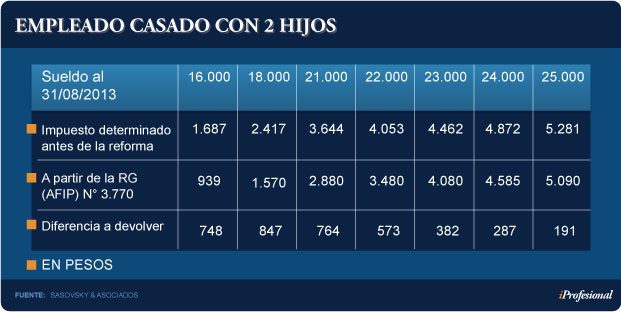

Desde Sasovsky & Asociados, Iván Sasovsky realizó algunos cálculos para ejemplificar cuánto se les restituirá a empleados casados con dos hijos que recibieron en 2013 sueldos de $16.000, $18.000, $21.000, $22.000, $23.000, $24.000 y $25.000 (brutos por mes).

Para ello, consideró un incremento salarial del 30% recibido en 2014 para todos los casos, y que durante el 2015 aún no obtuvieron ninguna mejora. Tampoco se tuvo en cuenta el pago de algún plus, como el de vacaciones (que por lo general se cobra en los primeros meses del año).

Tal como se puede observar, a quien obtuvo $16.000 brutos hasta agosto de 2013 ingresó de más $748 por mes.

Por ende, habrá que devolverle poco más de $2.992 en cinco cuotas iguales de unos 598 pesos.

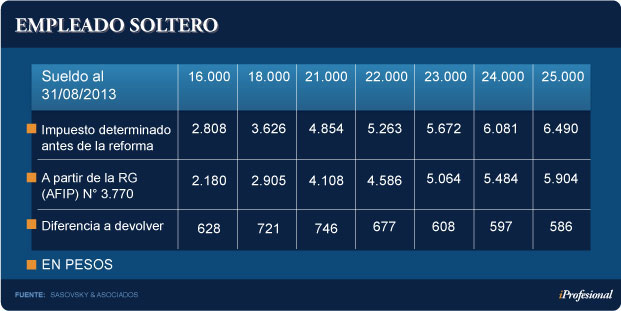

En el caso de empleados solteros, los valores serán un poco más bajos. En el siguiente cuadro se pueden apreciar los montos mensuales que deberán ser restituídos:

Ahora bien, si por ejemplo estos mismos trabajadores hubiesen recibido un aumento durante este año antes del "alivio" que implementó el Gobierno, los montos que se les devolverán serán totalmente distintos.

En definitiva, se pueden calcular tantos importes como casos particulares exista, ya que los dos parámetros que hay que tener en cuenta son:

-El sueldo anual

-El recibido entre enero y agosto de 2013

Esto marca la complejidad extrema que se ha creado aplicar el nuevo mínimo que estableció esta suerte de "tablita de Machinea versión k".

Críticas a la medida

Desde el IERAL de la Fundación Mediterránea, pusieron de manifiesto que -pese al alivio- la presión tributaria que recaerá sobre los empleados beneficiados con el decreto será mayor a la de años anteriores.

En efecto, según los cálculos realizados por la entidad, los dependientes con ingresos de entre $15.000 y $25.000 brutos:

- Tendrán que tributar por el equivalente al 8,7% y 18,7%, respectivamente, de sus remuneraciones.

- En 2014 habían pagado entre el 4,6% y el 12,8%

- En 2013, entre 0,6% y 7,7%".

Ante ese nuevo panorama, los especialistas consultados por iProfesional no dudaron en criticar la forma en la que se implementó este supuesto nuevo "alivio" lanzado por el Gobierno.

Es que el problema de fondo -lejos de haberse modificado-, para algunas bandas salariales hasta empeoró.

Gustavo Carreño, miembro del estudio Enrique Scalone & Asociados, afirmó: "No se entienden los motivos por los cuales el fisco está empecinado en querer determinar la capacidad contributiva sobre la base de las rentas de enero y agosto 2013, desconociendo en gran parte su situación actual".

El especialista sostuvo que "a pesar de que esta vez el organismo de recaudación intento salvar varias inequidades que se venían presentando, siguen existiendo muchísimas situaciones en las que no se respeta el principio de igualdad".

Por otro lado, Carreño se quejó por la forma en que se implementó la medida.

En concreto, remarcó que "está complejizando al extremo la liquidación de las remuneraciones al establecer múltiples tablas de deducciones, lo que repercutirá en mayores costos administrativos para los empleadores".

"En definitiva, no sólo se perdió la oportunidad de arreglar la situación actual, sino que se la empeoró generando diferencias entre los contribuyentes que no existen por ley", concluyó el experto.

Del mismo modo se manifestó Fernanda Laiún, socia de Laiún, Fernández Sabella & Smudt, quien señaló que la normativa "llevará a errores e incluso imposibilidad de aplicación en forma sistematizada".

Esto es así, según la especialista, debido a que las variables a tener en cuenta para definir los montos de las deducciones para cada empleados ya no tienen que ver sólo con sus sueldos y cargas de familia.

"Ahora hay que contemplar en dónde trabaja y para aquellos con sueldos inferiores a $25.000 hay que tener en cuenta seis escalas distintas de deducciones", sostuvo.

Y agregó: "Es una norma cuya aplicación lleva a la confusión y el error, además de una enorme inversión de tiempo y dinero de los empleadores para tratar de determinar los impuestos correctos".

"La técnica legislativas debería procurar ser clara, concreta, estar reunida en un sólo cuerpo normativo y ser de fácil aplicación para que la aplicación de las misma pueda ser uniforme y acorde a un espíritu del legislador de razonable interpretación", remarcó.

Además, hizo referencia a que las modificaciones se realizaron por tramos según el nivel de salario y las provincias en las que trabajan las personas y aclaró que "trabajar de La Pampa hacia el sur va a tener un menos impuesto que hacerlo en Salta".

Laiún remarcó que con la nueva normativa, "por un salteño con un sueldo bruto de $18.000 por su esposa se puede deducir $2.160 por mes. En cambio por la de un pampeano con mismo sueldo se deduce $2.340".

"Nos preguntamos por qué darle un beneficio a La Pampa, Río Negro, Chubut, Neuquén, Santa Cruz, Tierra del Fuego, Antártida e Islas del Atlántico Sur y el partido de Patagones de Buenos Aires y no a las provincias del norte o de la Mesopotamia con economías regionales igualmente afectadas", concluyó.

Un cambio en la Ley

Un detalle no menor es que, debido a que la modificación llegó por medio de una resolución general dictada por el fisco nacional, se requiere un cambio adicional: incluir el beneficio en el texto de la Ley de Ganancias (ya sea por decreto o a través del Parlamento).

Con anterioridad al año 2011, cuando el kirchnerismo no tenía la mayoría parlamentaria que tiene hoy en día, el Gobierno utilizó mucho este mecanismo para incrementar el piso a partir del cual los empleados comenzaban a pagar el impuesto.

En rigor de verdad, lo que hacía el oficialismo era ganar tiempo. Debido a que no podía modificar la Ley, emitía una resolución donde les especificaba a los empleadores que tuvieran en cuenta las deducciones incorporadas en ella, en vez de considerar los valores del artículo 23 de la norma (que eran menores).

La clave para entender esta situación está en el hecho de que los que estaban obligados a ingresar el tributo de los dependientes no son ellos, sino las empresas que los contratan. Ellas son las que retienen los montos que luego depositan en las arcas del Estado.

De esta manera, al fijar valores de deducciones superiores a los que establece la Ley al momento de calcular cuánto debían descontarles a sus trabajadores, los empleadores terminaban ingresando al fisco cifras menores por el gravamen todos los meses.

No obstante, lo cierto era que aunque mes a mes la retención que sufrían los dependientes era menor, al momento de confeccionar la liquidación anual de Ganancias, había que ingresar el monto en base a lo que establecía la Ley. Es decir, que lo que no ingresaban mensualmente, lo terminaban haciendo cuando presentaban la declaración jurada del año.