Lebac, plazos fijos, bonos: cómo habría sido el impacto del impuesto a la renta financiera el último año

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2017/11/450261.jpg)

Una de las preguntas que por estos días se hacen muchos ahorristas es en cuánto pueden verse afectadas sus inversiones por la aplicación del denominado impuesto a la renta.

Según el proyecto que elaboró el Gobierno y giró al Congreso para su tratamiento, la ganancia neta de personas físicas quedará alcanzada por el gravamen, cuya alícuota dependerá del tipo de activo y desembolso inicial.

Para "depósitos bancarios, títulos públicos, obligaciones negociables, cuotapartes de fondos comunes de inversión, títulos de deuda de fideicomisos financieros y contratos similares, bonos y demás valores, en moneda nacional sin cláusula de ajuste, será del 5%", especifica el texto.

Asimismo, "será del 15% para esos mismos instrumentos financieros en moneda nacional con cláusula de ajuste o en moneda extranjera".

De esa lista de activos, el que más polémica genera son los bonos, ya que el Estado estaría castigando a quienes lo están financiando.

Si bien no está en la letra del proyecto, el propio ministro de Hacienda, Nicolás Dujovne, aclaró que el mínimo no imponible a partir del cual se comenzará a tributar será $52.000 de rendimiento anual acumulado.

No obstante, señaló que los montos definitivos sobre los mínimos no imponibles serán definidos en la reglamentación de la ley

En este marco, trascendió de manera no oficial que el tributo sólo alcanzará a quienes perciban ingresos anuales superiores a $300.000.

Así, cuando la ganancia supere $52.000, sólo se verán afectadas por el tributo las personas que, al contabilizar todas sus entradas (salarios o rentas, incluyendo las financieras), obtengan un ingreso promedio superior a los $25.000 mensuales.

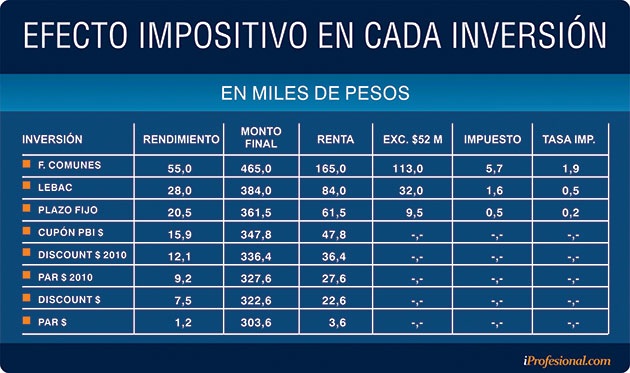

Resulta interesante calcular cuál hubiese sido el impacto del gravamen bajo determinados supuestos.

Por ejemplo, el de una inversión inicial de $300.000 y un lapso de tiempo que abarca desde el 31 de octubre de 2016 a igual mes del corriente año, para las siguientes opciones:

1. Plazo fijo

2. Lebac

3. Diferentes series de bonos

4. Fondos comunes

Si se toma ese período como referencia, los grandes ganadores en cuanto a ganancia lograda fueron los fondos comunes de inversión, con un rendimiento promedio del orden del 55%.

Le siguen muy de lejos las Lebac, que avanzaron 28% y los plazos fijos, con el 20,5%.

En cuanto a los títulos públicos, el mayor retorno correspondió al cupón atado al PBI (16%), seguido de lejos por el Par y el Discount.

Para esos $300.000 de inversión inicial colocados en fondos comunes:

- La renta total promedio se ubicó en $165.000

- Restados $52.000, la diferencia ($113.000) hubiese sido alcanzada por el 5%

- Así, el inversor debería tributar $5.700

- Es decir, el impacto sobre el monto original habría sido del 1,9%.

En el caso de las Lebac:

- La renta bruta ascendió a $84.000

- El impuesto sobre el excedente ($32.000), a $1.600

- El impacto sobre la inversión inicial hubiese sido del 0,5%

En cuanto a los títulos públicos, entre los que se considerados para el análisis ninguno alcanzó una renta que obligue a pagar el impuesto (ver cuadro).

"En términos nominales, el impacto del impuesto a la renta financiera en instrumentos en pesos no resulta significativo para ninguna de las dos inversiones analizadas", indica Nery Persichini, economista jefe de MB Inversiones.

"En cambio, sí podría serlo en términos reales, dependiendo de cómo se mueva la inflación y la tasa nominal, especialmente en el caso de los plazos fijos", añade.

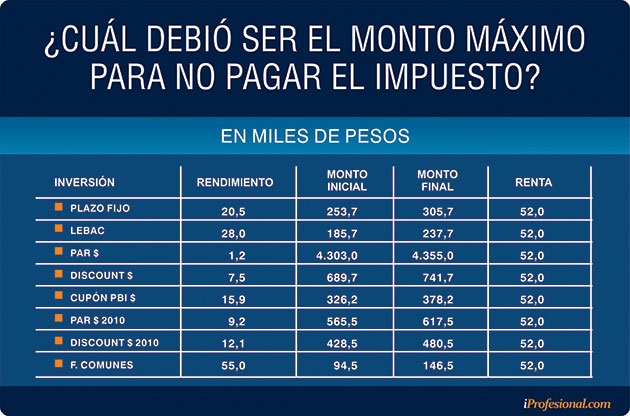

Otra forma de medir el efecto de la aplicación del impuesto (siempre teniendo en cuenta lo acontecido en los últimos doce meses) es fijar como monto tope el mínimo no imponible.

En el caso de los fondos comunes, el capital inicial no tendría que haber superado los $94.500, número que va subiendo en forma exponencial para ubicarse en los $690.000 (Discount 2010) hasta llegar a $4,3 millones (Bono Par).

En otras palabras, esas cifras marcan el límite que hubiese estado exento, y a partir de cual el exceso de inversión inicial habría dado lugar al pago del impuesto a la renta financiera (ver cuadro a continuación).

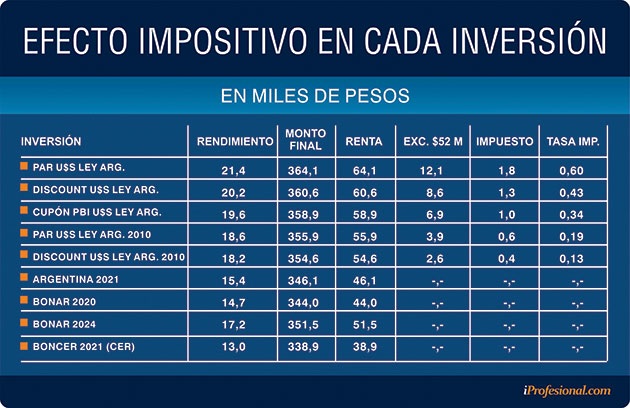

En el capítulo de las inversiones en dólares o con cláusula de ajuste, la situación es parecida, pese a que la alícuota (15%) es el triple de la que se aplica si la moneda es nacional.

En el terreno de los bonos, el Par habría sido el que hubiese pagado la mayor tasa: 0,60% del capital inicial.

Luego se ubicaría el Discount (0,43%) y, más abajo, el Cupón PBI (0,34%).

En cuanto a las series 2020 y 2024 del Bonar, no estarían alcanzadas por el impuesto para el caso de un desembolso de $300.000 (ver cuadro):

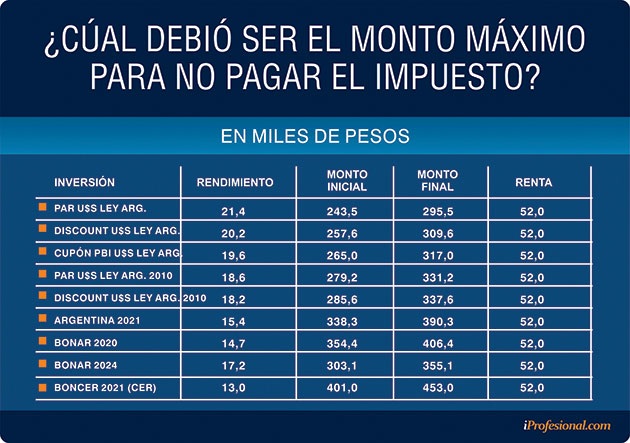

Para los bonos en dólares y con mínimo no imponible de $52.000, los montos máximos iniciales van de $243.500, para el caso del Par, a $354.400, para el Bonar 2020 (ver cuadro).

Fuentes oficiales justificaron la diferencia de porcentajes al señalar la imposibilidad de poder aislar el efecto de la inflación en las inversiones en pesos.

Indicaron que es por ello que se gravan con un impuesto menor con respecto a otros activos que sí están protegidos, por estar nominados en moneda extranjera o sujetos a mecanismos de indexación.

Uno de los interrogantes que aún presenta el proyecto del Gobierno es si finalmente los títulos emitidos bajo ley extranjera serán alcanzados.

Desde la consultora Quantum, dirigida por el exsecretario de Finanzas Daniel Marx, indican que los prospectos de emisión de títulos públicos bajo esa normativa -emitidos por el Estado o las provincias- acercan algunas precisiones.

"Si con posterioridad a la firma del contrato existiesen modificaciones impositivas que afecten el flujo original de pago de capital e intereses, el emisor compensará a los tenedores de esos títulos para mantener el flujo de pagos original", especifican los prospectos.

Sin embargo, se aclara que esto es aplicable en caso de que el tenedor del título sea una persona asimilable a un "no residente".

Para las demás, no se compensan los efectos adversos de los cambios impositivos posteriores, independiente de si se trata de una persona física o jurídica.

Diferente es la situación de títulos públicos bajo Ley Argentina. Según Quantum, "las exenciones impositivas (Ganancias y Bienes Personales para personas físicas) son las dispuestas por leyes y reglamentaciones vigentes. Es decir, se pueden ir alterando a lo largo del tiempo dentro de la normativa".

En cuanto a las Lebac, para el Banco Central no son asimilables a los títulos públicos, con lo cual no estarían exentas del pago de Impuesto a las Ganancias y Bienes Personales.

Sin embargo, la AFIP sí los considera como tales, de modo que no estarían alcanzadas si sus poseedores son personas físicas.

La creación de un "nuevo impuesto a la renta financiera" no iría en contra de la consideración realizada oportunamente.

Por el lado de las obligaciones negociables y de las acciones, están exentas del Impuesto a las Ganancias.

No gusta, pero la City acompaña

"Prefiero apostar por el país, es la última oportunidad que tenemos los de mi generación. Si hay que aportar, entonces lo haremos y está bien que así sea. Creo que este Gobierno está haciendo las cosas bien y por eso hay que apoyar".

Quien días atrás compartió estas palabras con iProfesional fue el propio Adelmo Gabbi, presidente de la Bolsa de Comercio.

"Gustarnos, no nos gusta, pero no podemos patalear. Como dice el Presidente, todos tenemos que ceder un poco. Hay que aportar a pesar de que no nos guste la medida", coincidió otro importante ejecutivo.

En general, la sensación en la City es que si bien se trata un gravamen que no da para el festejo, el poder de influencia que hoy día tienen las instituciones del mercado es bajo.

"No nos consultaron la medida. El Gobierno está avanzando con varias reformas a la vez y la renta financiera es una más", describió a este medio un directivo de BYMA (Bolsas y Mercados Argentinos).

En su visión, "el Ejecutivo tuvo muy buen timing ya que, entre todas las iniciativas, la de la renta financiera es menor".

"A nadie le va a importar que se cobre por la ganancia de un bono cuando se están tratando cuestiones más profundas, como la reforma laboral y la impositiva", completó.

Si el anuncio de este gravamen hubiese provenido de un gobierno que esté de salida, o surgido del kirchnerismo, es claro los referentes del mercado hubiesen puesto el grito en el cielo.

Pero ahora el humor es diferente y el clima que se respira en la City es otro. La luna de miel con el macrismo hace que el impuesto a la renta financiera no guste pero sea aceptado. Todo un cambio de época.