Con tasas de hasta 10% por sobre la inflación, los plazos fijos UVA crecen 1.000% en el año

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2018/10/467384.jpg)

En un contexto cambiante, las alternativas que en un momento parecían buen negocio, rápidamente pueden dejar pérdidas. Y viceversa.

Y así como durante un tramo del año hubo ahorristas que se vieron atraídos por el dólar y desestimaron a los plazos fijos, las colocaciones a plazo actualizadas por UVA pasaron a ser uno de los instrumentos más buscados por los inversores en la actualidad.

Estos plazos fijos, que se ajustan en base a la inflación y ofrecen además una tasa adicional que varía según cada entidad, pasaron a captar el foco de atención del sector financiero, de la mano de un crecimiento nada menos que del 1.000% en el año e impulsados fundamentalmente por los mayores a un millón de pesos, que marcan una suba del orden del 1.600%.

Con este porcentaje, prácticamente cuadruplican los montos colocados por el público minorista, pues estos últimos treparon un 390%.

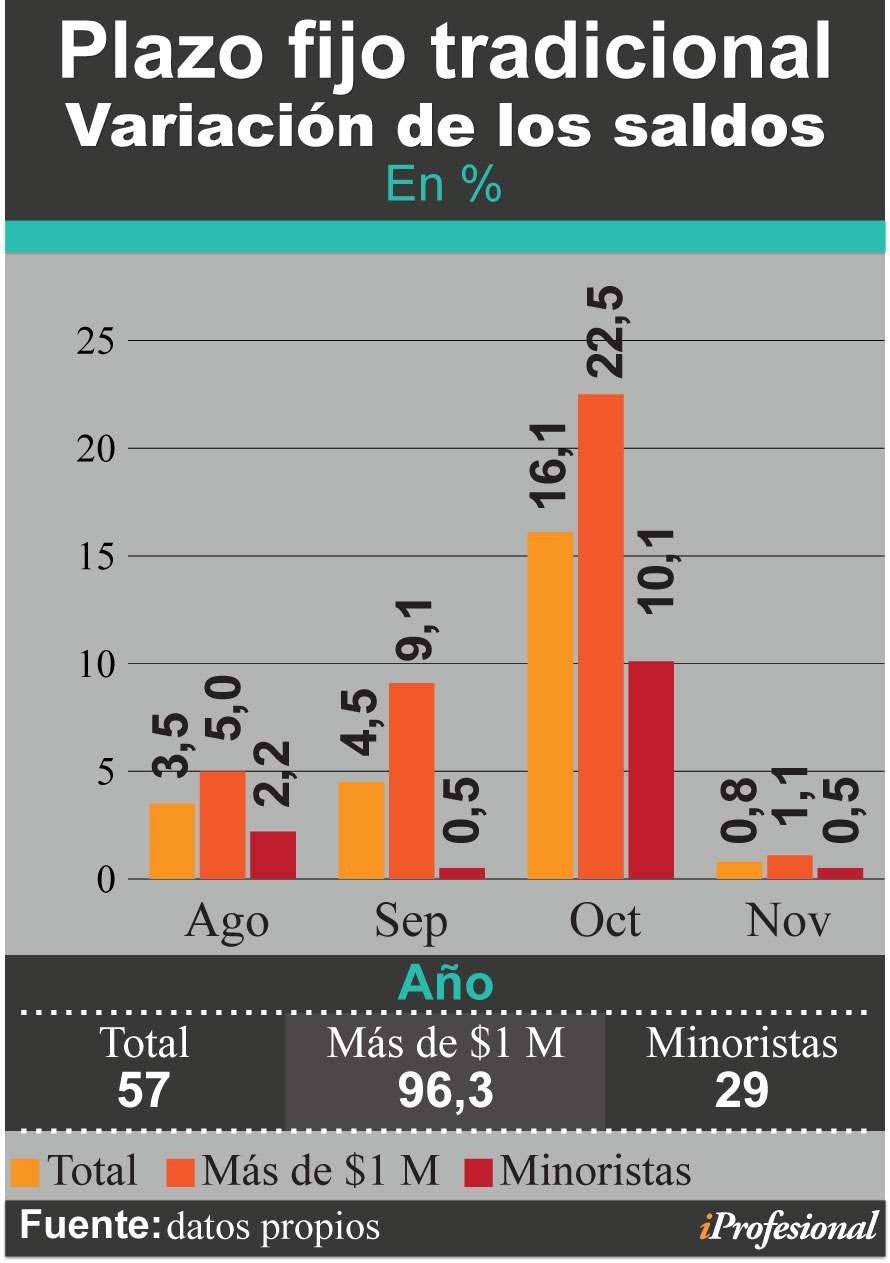

El siguiente cuadro permite apreciar cómo han evolucionado estos instrumentos actualizados por UVA:

Con estos avances, en la actualidad los bancos cuentan con depósitos provenientes del sector privado por un total de $23.700 millones. De ese total, unos $18.950 millones son mayoristas (un share de casi 80%) y el resto, de depositantes minoristas.

Pero éstos no son los únicos que eligen este mecanismo a la hora de resguardar su capital, ya que también el sector público lo hace.

En efecto: en la actualidad mantiene depósitos por un total de $11.700 millones, siendo el principal inversor el Fondo de Garantía de Sustentabilidad, del ANSeS, que se fijó como política mantener una parte de su patrimonio en este tipo de depósitos, para fondear a los bancos que otorgan créditos UVA.

¿Quiénes motorizan el crecimiento?

¿Por qué suben a esta velocidad? Porque están sustentados en la posibilidad de obtener una rentabilidad por encima del avance de los precios minoristas, lo cual les permiten ganar ampliamente a los plazos fijos tradicionales pese a que estos también vienen mostrando una evolución por demás favorable.

Renault se desploma en Bolsa por la detención de su presidente, Carlos Ghosn

De hecho, en lo que va del año los capitales colocados en este segmento se incrementaron un 57%, liderados nuevamente por los mayores a un millón de pesos, que rozan un aumento del orden del 100%, frente al 29% del correspondiente al público minorista.

Así, si bien los "UVA" se han convertido en la "vedette" del sistema financiero, la realidad es que todavía representan un monto pequeño en comparación con el total de los plazos fijos del sistema financiero.

A partir del fuerte incremento registrado por las colocaciones ajustadas por UVA, pasaron de representar el 0,4% de los tradicionales a fines del año pasado al 2,6% actual.

Si se analiza la evolución reciente, surge claramente que gran parte de este aumento en los montos colocados se registró en el mes de octubre, debido en gran medida a la fuerte suba de tasas que promovió el Banco Central y a la percepción que al menos por un tiempo el precio del dólar podría mostrar una menor volatilidad, alentando las colocaciones en pesos.

Cabe consignar que según los últimos datos disponibles, en los últimos 30 días crecieron $125.000 millones y llegaron a los $928.000 millones.

Son pesos atraídos por los bancos, que subieron drásticamente las tasas que ofrecen a los ahorristas, las cuales ya están cómodamente arriba del 50% anual.

Los pro y los contra

Sin duda que la gran ventaja es que retribuyen un interés real por encima del avance de los precios al consumidor que calcula el INDEC.

El analista Christian Buteler considera que es "una buena opción para diversificar la cartera en pesos, porque asegura una tasa positiva de acuerdo a la inflación".

Los expertos agregan que otra de sus ventajas es que se puede anticipar su comportamiento. Básicamente porque, a partir del dato del IPC es posible calcular la UVA hasta el 15 del mes siguiente.

El Banco Central liberará las tasas: a partir de diciembre elimina el "piso" de las Leliq

Como contrapartida, la principal contra son los plazos mínimos de colocación, los cuales no bajan de los 90 días, frente a los 30 de una colocación tradicional.

Sobre este punto, recientemente el Banco Central decidió que los intereses se podrán liquidar cada 30 días, acreditándose en la cuenta relacionada.

Este es sin dudas el principal condicionante a la hora de decidir si se está dispuesto a inmovilizar el capital por espacio de tres meses, un contexto en el que el peso no ofrece demasiadas garantías de estabilidad frente al dólar.

Es por ello que los bancos ofrecen rendimientos que en algunos casos, como por ejemplo el Banco Nación, llegan a ser de hasta 10 puntos porcentuales por encima de la variación de los precios, para depósitos a 360 días.

En el caso de los plazos más extensos, desde Research for Traders advierten que este instrumento compite con otras inversiones, como los bonos, que también se presentan como una alternativa interesante y poseen buena liquidez.

Para quienes eligen plazos menores, la recompensa es de 8 puntos porcentuales, mientras que a 90 días baja a los 5 puntos extra.

“Las tasas que ofrece el BNA son las más competitivas del mercado, por cuanto tienen por objetivo transformarse en una opción de inversión que permita la protección del ahorro al inversor”, explican desde el área de inversiones del principal banco del país.

A manera de ejemplo, quien hizo un depósito a principios de octubre ganó en ese mes un 6,5% por la suba del IPC, un porcentaje que, en términos anualizados, trepa hasta el 78%.

En paralelo, si ese capital se colocó a un año, el primer mes devengó una tasa del orden del 88% anual.

En cuanto a lo que paga el resto de los bancos, el BBVA Francés ofrece una sobretasa de 8% sobre la inflación a 360 días, 6,5% a 180 días y 3,5% a 90 días.

Por su parte, Banco Galicia, a 90 días paga 1,5%; a 120 días, 2%; a 150 días 2,5%; a 180 días 3,5%; a 270 días 4,5% y a partir de 366 días 7,25%, siempre más IPC.

El Banco Ciudad, en tanto, ofrece el 3,5% anual de 90 a 179 días, y 4,5% de 180 días en adelante.

Con $50.000 ahorrados, ¿conviene abrir un plazo fijo o comprar dólares?

En igual sentido, el ICBC abona 2% a 180 días y 4% a 365 días, mientras que el Credicoop paga 2% a 90 días y 3% a 180 días.

Una pelea desigual

De acuerdo a la información que surge de las estadísticas del Banco Central, los depósitos ajustados por UVA generaron hasta octubre pasado un rendimiento acumulado del 37,9%, prácticamente igual que el IPC, frente al 27,3% que brindaron los plazos fijos tradicionales.

Del repaso de las cifras mensuales surge que salvo en junio, en los restantes meses siempre ganaron los UVA, y esta situación se repetirá seguramente a fines de mes, teniendo en cuenta que para el cálculo de estos se tomará la inflación de octubre, que rondaría el 5,5%, frente a una tasa de interés promedio del 4,2%.

¿Cómo se calcula la UVA?

El valor UVA se actualiza en función del índice CER (Coeficiente de Estabilización de Referencia) que a su vez toma como referencia el Indicemensual de los Precios al Consumidor y lo recalcula en términos diarios.

Debido a que el índice de inflación del mes anterior se publica con un determinado desfasaje en término de días, para establecer el CER debe tenerse en cuenta que:

-Para los días comprendidos entre el séptimo y el último de cada mes se calcula en base a la variación del IPC del mes anterior.

-Para estimar el correspondiente a los primeros seis días del mes se empleará la variación del IPC entre el segundo y el tercer mes anterior al mes en curso.

A manera de ejemplo, quien constituyó un plazo fijo UVA el día 9 de noviembre por un total de $100.000, en la práctica depositó 3.487 UVA, pues el valor de la misma era de 28,68 pesos.

"Es difícil decir si comprar dólares o poner a plazo fijo; el dólar parece haber llegado a un punto de equilibrio y las tasas están atractivas, yo aprovecharía para apostar a las tasas", concluye Claudio Zuchoviki, experto en mercado de capitales.