Mercado y elecciones: el ciclo histórico marca caída de la bolsa y dólar en alza el "lunes después"

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2019/10/485754.jpg)

El próximo domingo la Argentina elegirá al próximo Presidente. Y la City porteña, una vez definidos los comicios, tendrá su "día D" el mismo lunes, apenas abran los mercados. ¿Y qué marcan los antecedentes?

Para responder esta pregunta, conviene repasar en forma breve qué sucedió ante circunstancias similares con algunas variables clave.

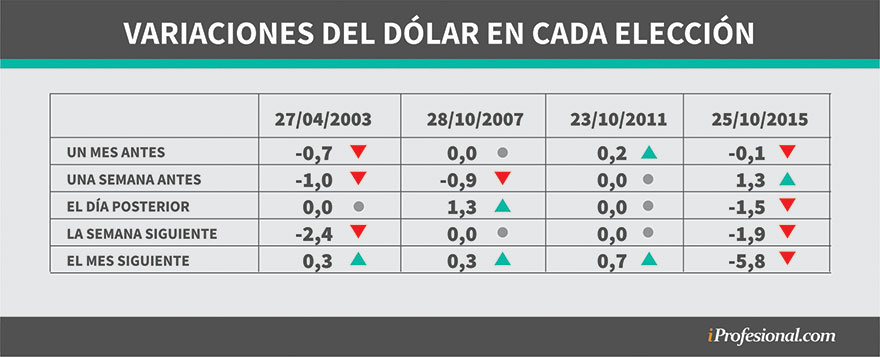

Para ello se consideraron tanto lo ocurrido con el Merval, como con el tipo de cambio y el índice de riesgo país luego de las votaciones del 27 de abril de 2003, 28 de octubre de 2007, 23 de octubre de 2011 y 25 de abril de 2015.

¿Qué pasó con el billete verde?

En los dos primeros casos, (2003 y 2007) el tipo de cambio rondaba los 2,80 y 3,15 pesos por dólar respectivamente en un mercado libre en el que curiosamente la principal preocupación era que no cayera de esos niveles. En términos reales, esos precios equivalían a $78 de hoy en el primer caso y $61 en el segundo.

Pasando al 2011, el precio oficial de la divisa estadounidense se mantuvo sin variantes a lo largo del mes previo y posterior, a unos $40 de hoy, pero a partir de la semana siguiente a las elecciones reapareció un viejo conocido: el blue, que en ese momento mostraba una brecha de apenas el 12%, por lo que cotizaba a $45 de la actualidad.

Finalmente, en octubre de 2015 lo más relevante fue la caída de la cotización post elecciones del marginal, ya que el dólar oficial seguía férreamente controlado por el Banco Central. En las cuevas, un mes después de los comicios el blue retrocedió casi un 6 por ciento, y de esta manera, su precio medido en términos reales alcanzaba a los $45, mientras que el oficial lo hacía a 35 pesos de hoy.

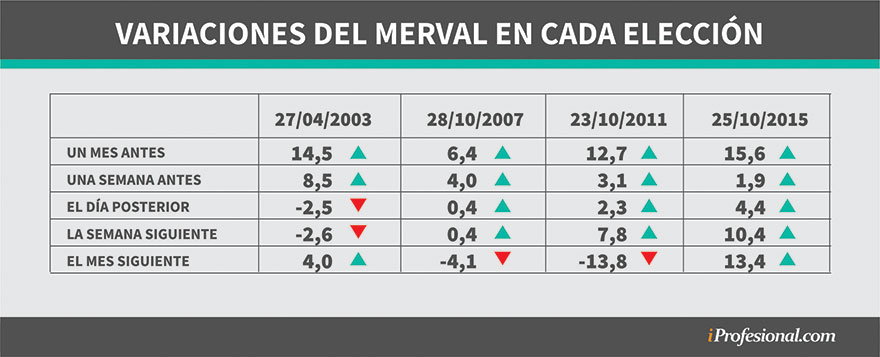

La reacción del Merval

En lo que respecta a las acciones que cotizan en dicho panel, en los cuatro períodos en consideración se repitió el mismo fenómeno: notable crecimiento en el mes previo, con un máximo del 15,6% en 2015 y un mínimo de 6,4% en 2007.

Efecto Alberto: bancos y fondos de inversión del exterior ya planean retirarse de la Argentina

Algo parecido sucede si se toman como referencia la semana anterior a las elecciones, aunque en este caso, el máximo se registró en 2003, con un avance de los precios del orden del 8,5% y un mínimo de 1,9% en 2015.

Entrando más en detalle, a fines de abril de 2003 el Merval rondaba los 600 puntos, luego del fuerte ajuste que había sufrido desde la salida de la convertibilidad y que lo alejaba del máximo alcanzado en junio de 1992, cuando alcanzó los 890 puntos.

Cabe señalar que posteriormente debieron pasar varios meses para superar ese registro, ya que recién en octubre de ese año el indicador cotizó por encima de los 900 puntos. En aquel entonces las acciones con mayor volumen de negocios eran Grupo Galicia y Acindar.

En cuanto a lo sucedido en 2007, el mercado accionario se vio afectado por el inicio de la crisis de las hipotecas subprime en EE.UU., lo que provocó un notorio cambio de tendencia en la evolución del mercado, ya que si bien en el primer semestre había subido en forma sostenida, con el paso de los meses comenzó a sufrir por el retiro de fondos de inversores institucionales. En ese momento, el Merval rondaba los 2.300 puntos, que equivalían a unos 700 dólares.

Las acciones con mayor volumen de negocios en ese momento eran Tenaris, Grupo Galicia, Macro y Petrobras.

Ya en 2011 el mercado bursátil ganó un 12,7% en el mes previo, cuando seguía siendo dominado por Grupo Galicia, Tenaris y Macro, pues en conjunto acaparaban casi el 48% del volumen operado, con un Merval que oscilaba en los 2.800 puntos, que reexpresados en dólares rozaban los 600 dólares.

Finalmente, en octubre de 2015 la acción con mayor volumen era YPF, con una ponderación cercana al 22% dentro del panel líder, que conjuntamente con Petrobras y Tenaris sumaban el 50% de todas las operaciones.

Al momento de las elecciones, el conjunto de acciones líderes marcaba una suba mensual del 15,6%, que se reducía a solo el 1,9% en la semana previa.

Tras la elección, la caída

Sin embargo, diferente fue la evolución posterior a cada elección, pues en 2003, las acciones en promedio cayeron 2,5% el lunes siguiente y 2,6% en la primera semana, para luego recuperar terreno, ya que al cabo del primer mes post elecciones ganaban un 4 por ciento.

Luego, tanto en 2007 como en 2011, tras los sendos triunfos de Cristina Kirchner, la bolsa reaccionó en forma negativa, pues transcurridos los primeros 30 días mostraba caídas del 4,1% y 13,8%, respectivamente, aunque con recorridos notoriamente diferentes.

Nada frena al dólar "contado con liqui": cuál es el precio que esperan en la City para fines de enero

En el primer caso, mostró subas inferiores al 1% para los 7 y 30 días posteriores, con una cotización de 710 dólares; mientras que en el segundo había avanzado más de un 7% en el mes pero todo cambió a partir del establecimiento del cepo cambiario a fines de octubre de ese año. Como consecuencia de ello, el Merval en dólares cayó hasta los 566 dólares.

La situación fue diametralmente opuesta en 2015, pues la reacción del mercado fue positiva: subió 4,4% el lunes siguiente a las elecciones. Este porcentaje se extendió al 10,4% en la semana posterior y al 13,4% un mes después. De esta manera, medido en dólares, el Merval alcanzó a los 850 dólares.

El índice de riesgo país

Si la evolución de las acciones y el tipo de cambio muestran algunos rasgos comunes, en el caso del indicador que elabora JP Morgan el escenario inicial y el posterior a las elecciones es totalmente diferente.

La importancia de este índice se debe a que suele ser un termómetro del contexto financiero y las expectativas sobre la economía de un país. En tal sentido, se ha convertido para la Argentina en un elemento cotidiano que refleja la incertidumbre política, la volatilidad del mercado cambiario y la inestabilidad de la deuda, problemas que atravesaron gobiernos de distinto signo político.

Cabe recordar que el valor más alto correspondió a la gestión de Eduardo Duhalde, quien ocupó el sillón de Rivadavia entre febrero de 2002 y mayo de 2003.

Tras la salida de la convertibilidad, devaluación, pesificación de depósitos y 49% de pobreza, el indicador tocó máximos de 7.722 puntos básicos el 7 de agosto de 2002, en un contexto de default dispuesto por Adolfo Rodríguez Saá durante su breve presidencia.

Luego, al momento de las elecciones de 2003, superaba los 5.200 puntos básicos. Es decir que si Argentina intentaba colocar un bono en el mercado financiero internacional hubiese tenido que pagar una tasa de interés en dólares del 52% anual. Un mes después, se mantenía prácticamente sin variantes.

En 2007, una vez cancelada la deuda con el FMI y acordado el canje de 2005 la situación era mucho más favorable, pero sin embargo el acceso a los mercados seguía vedado. No obstante ello, al momento de elegir presidente, el índice rondaba los 350 p.b., pero apenas un mes después se había incrementado en 100 puntos básicos.

Con el transcurso de los meses, la situación económica y financiera del país se fue complicando por el contexto internacional adverso y errores propios, por lo que en las elecciones de 2011 el índice ya rondaba los 900 puntos básicos con clara tendencia ascendente. Y eso fue lo que sucedió: 30 días después ya superaba los 1.000 puntos básicos.

El BCRA ya tuvo que vender más de u$s1.000 millones para que no se dispare el dólar electoral

Finalmente, en octubre de 2015 el índice mostraba una clara tendencia decreciente, pues si en septiembre rozaba los 600 p.b., en la última semana de octubre bajaba a los 542 puntos básicos. Luego, apenas un mes después, caía hasta los 466 p.b.

A modo de resumen, a excepción de 2011, en las tres elecciones restantes, se observa una fuerte baja en el mes previo, en tanto que observando lo sucedido en el periodo posterior, en 2003 prácticamente no se registraron cambios, pero en 2007 y 2011 se produjeron fuertes subas, que en el primer caso llegaron a casi el 30% y en el segundo, al 12%. En tanto, en 2015 se registró una baja del 14 por ciento.

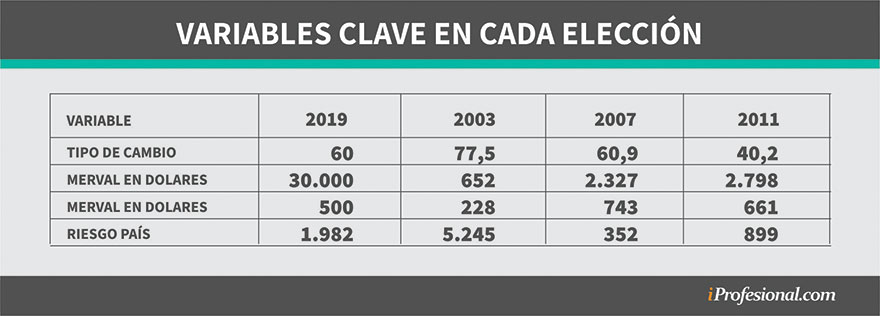

En cuanto a la situación actual, en las vísperas de las elecciones del próximo 27 de octubre, pueden contabilizarse los siguientes datos:

-Merval: oscila en torno de los 31.000 puntos, que equivalen a unos 500 dólares, es decir un nivel casi un 10% por debajo del vigente en octubre de 2011.

-Dólar: su cotización en el mercado minorista se ubica por encima de los 60 pesos, es decir mucho más cerca de los $61 del 2007 a valores de hoy, que de los $35 de octubre de 2015.

-Indice de riesgo país: hoy oscila en los 2.000 puntos básicos, un nivel que supera en un 411% al vigente en 2007, pero es un 67% menor que el de abril de 2003.

Qué prevé el mercado

Como puede apreciarse, se llega a estas elecciones con un set de variables que es totalmente diferente al vigente en las cuatro anteriores; más aun, una vez superada la experiencia traumática luego de las PASO.

Para José Ignacio Bano, de InvertirOnline.com "La sorpresa fuerte llegó en las primarias. Eso marcó un nivel de precios el lunes apenas abrieron los mercados y desde ese momento no vimos recuperación ni en acciones ni en bonos".

"Mi lectura es que lo que se creyó que pasaría ese lunes 12 de agosto es lo mismo que se cree ahora", concluyó.

En tanto, en opinión de Diego Martínez Burzaco, director de MB Inversiones, "está descontado en un 70% aproximadamente un triunfo de Fernández en primera vuelta. Si gana de manera contundente, con más el 50% de votos, creo que hay margen para una caída adicional de precios y presión sobre el dólar".

No obstante, consideró que "Si es más equilibrado, entonces podríamos ver cierta moderación en las cotizaciones".