Deuda: Massa afronta primer test del mes, ¿el Tesoro subirá la tasa?

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2022/08/540587.jpg)

El ministro de Economía Sergio Massa afrontará este miércoles 19 de octubre un test en el mercado de capitales local mediante la primera licitación de deuda del Tesoro del mes en la que busca cosechar fondos por $120.000 millones.

Los analistas consideran que esta operación no representará una prueba muy dificil dado que el monto de vencimientos a cubrir rondan en $165.000 millones, y a pesar que de calculan que prácticamente la totalidad de esas obligaciones están en manos del sector privado luego del canje de deuda de agosto.

Al respecto, Pedro Siaba Serrate, estratega de PPI, indicó que "este monto está explicado en su mayoría por el vencimiento de la LECER de octubre (X12O2, y el 96,9% estimamos que está en manos del sector privado. Considerando que estos instrumentos participaron del canje de duales que ofreció Massa ni bien llegó al Ministerio de Economía, la tenencia en manos públicas se redujo considerablemente".

Mediante ese canje se postergaron a 2023 vencimientos por $2 billones. Se trataba de compromisos de deuda que vencían entre agosto y octubre de este año, y eso ayudó a calmar al mercado de deuda en pesos luego de la corrida que sufrieron los títulos CER en junio y julio.

En el mercado creen que habrá un nuevo canje para despejar los vencimientos del último bimestre del año. Además, los analistas advierten por el fuerte crecimiento de la deuda en pesos, y vislumbran riesgos de un nuevo evento de estrés al asegurar que el programa financiero para 2023 luce desafiante.

¿Qué menú se ofrece en la licitación?

En un clima de relativa calma en la que los dólares financieros el martes bajaron y el BCRA compró u$s21 millones, terminando con saldo comprador por segunda jornada seguida por efecto de los nuevo régimen de importaciones, para afrontar esta licitación Finanzas elaboró un acotado menú de tres instrumentos de deuda.

Hay una Letra de Liquidez del Tesoro (Lelite) con vencimiento el 9 de noviembre de 2022 que solo puede ser suscripta por Fondo Comunes de Inversión a una Tasa Nominal Anual de 62,99%.

También se ofrece una Letra del Tesoro a descuento a tasa fija (LEDE) que vence el 28 de febrero de 2023 (S28F3).

Y una Letra del Tesoro ajustada por CER (LECER), que indexan por inflación, que caduca el 19 de mayo de 2023 (X19Y3).

La recepción de las ofertas comenzará a las 10.00 horas de este miércoles y finalizará a las 15.00 horas.

¿Qué lectura hace el mercado?

Los analistas de Facimex Valores evaluaron que "la apuesta del equipo pasa por ofrecer instrumentos de muy corto plazo, por el momento sin volver a tratar de colocar deuda con vencimiento posterior a 2023" como lo había hecho en la anterior licitación realizada el 28 de septiembre

"A pesar del acotado vencimiento, el flojo desempeño de las curvas de pesos desde la última licitación de deuda parece explicar la estrategia conservadora que está adoptando el equipo económico de cara a esta operación", señalaron.

En ese sentido, en Facimex indicaron que "pasaron 20 días desde la última licitación de septiembre y los instrumentos que colocó el Tesoro en aquella oportunidad mostraron debilidad", en alusión al nuevo bono dual de marzo 2024, y a la LECER de mayo.

En este marco, en Facimex opinaron que "el menú es poco atractivo" y consideraron que "la X19Y3 es la alternativa más atractiva".

Juan Delich, economista de Eco Go concordó que "uno de los problemas de la pared de vencimientos es que los inversores buscan cobertura de lo que eventualmente pueda pasar y en ese sentido el menú no es tan atractivo"

Para Lucas Yatche, jefe de estrategia de Liebre Capita "hay muchos pesos en la economía y creo que se va a conseguir el financiamiento necesario para cubrir los vencimientos" aunque opinó que "en términos estratégicos de inversión no veo un atractivo significativo en los activos que ofrece la licitación".

A su vez, Pablo Repetto, jefe de Research de Aurum Valores comentó que "son colocaciones de corto plazo porque las condiciones del mercado siguen siendo prohibitivas para alargar plazo".

Tasas: ¿qué expectativa tiene el mercado?

A diferencia de lo que especulaba el mercado, el Banco Central no subió la tasa de interés tras conocerse el dato de inflación oficial de septiembre el viernes último.

En ese marco, Siaba Serrate planteó que "por el momento el BCRA no movió la tasa, y el dato por debajo de lo esperado del IPC de septiembre, probablemente postergue esa medida". Y acotó que "así parece poco probable que el Tesoro salga a convalidar grandes subas de tasa en la LEDE corta" .

En sintonía, Yatche, dijo que "no se espera una suba de tasas asumiendo la desaceleración en el ritmo inflacionario y las subas de tasas recientes las deja en un nivel por encima de la inflación por lo cual el gobierno no tiene necesidad de seguir subiendo dado el impacto que eso implica en térrminos de déficit cuasifiscal en un contexto donde los pasivos remunerados se encuentran en torno al 200% de la base monetaria".

Juan Delich, economista de Eco Go, sostuvo que "el tesoro arrastra desde mediados de año el problema de volver la tasa atractiva y de una pared de vencimientos que no parece acomodarse,puede verse forzado a subir un poco la tasa, pero es difícil que convalide al mercado".

En cambio, Repetto comentó que "creemos que la idea es subir un poco más la tasa del Tesoro sin tocar la tasa del BCRA para que la inducción de cambiar riesgo BCRA por riesgo Tesoro sea más potente".

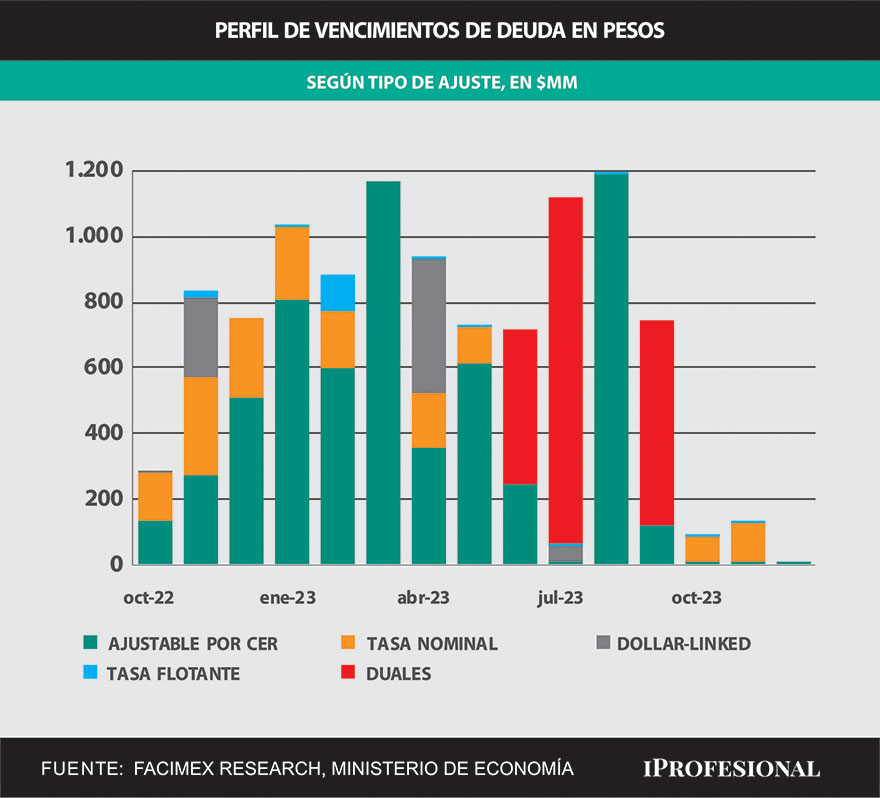

Deuda en pesos: crecimiento fuerte y perfil de vencimientos cargado

Siaba Serrate resaltó que "tras tres meses consecutivos de pagos sencillos producto del canje, los vencimientos vuelven a la normalidad en noviembre, el promedio mensual en los últimos dos meses del años es de $787.000 millones de los cuales el 60,5% está en manos privadas".

A su vez, un informe de Facimex alertó que "la deuda en pesos sigue creciendo con fuerza", según reflejaron los datos de deuda pública de septiembre difundidos esta semana.

Al respecto, precisó que "la deuda en pesos llegó a los u$s127.000 millones, un 21,3% del PBI, y ya representa un tercio de la deuda total, un máximo desde 2013".

De cara a los próximos meses, Adrián Yarde Buller, economista jefe de Facimex, prevé que el equipo económico "va a estresar el mercado de deuda en la recta final del año, se va a tener que apoyar agresivamente en el financiamiento con deuda para cerrar el programa financiero 2022".

"Si el gobierno cumpliera con la meta de déficit primario de 2,5% del PBI tendría que conseguir $100.000 millones en las 7 licitaciones que quedan en el año (roll over de 140%) aunque el monto a conseguir por licitación subiría a a $160.000 millones (roll over de 160%) si el déficit se encaminara hacia el 3% del PBI que proyectamos", calculó. En Facimex enfatizaron que "la contracara será una profundización del crecimiento de la deuda".

Deuda en pesos: ¿hay riesgo de una nueva crisis?.

El último informe de la consultora 1816 aseguró que "la curva de pesos nunca terminó de normalizarse post corrida de junio, la tasa forward entre un T2X3 y un TX24 sigue en la zona de 20% mostrando el rechazo del mercado por exponerse a papeles con vencimiento en el próximo mandato presidencial, en las carteras de los Fondos Comunes de Inversión se ve bien claro, los meses pasan y las tenencia de bonos 2024 no solo no sube sino que incluso cae en términos reales".

La consultora alegó que teniendo en cuenta que "hay vencimientos por $10 billones en lo que queda del mandato de Alberto Fernández (de los cuales el 50% está en manos privadas) las dificultades para endeudarse a 2024 son inquietantes".

Ante este panorama, la consultora LCG prevé que "mientras más se acerque el periodo electoral, más difícil será convencer a los tenedores de deuda" y auguró que "el gobierno se enfrentará a un evento crediticio de la deuda en moneda local antes de terminar el mandato".

A su vez, Siaba Serrate afirmó que los vencimientos de deuda "empiezan a ser desafiantes a partir del primer trimestre de 2023: entre enero y marzo se enfrenta pagos de $1.017 mil millones promedio mensual (57,7% privado)".

El analista subrayó que "dado que el 86,9% de la deuda total es indexada ya sea por inflación o tipo de cambio (versus 54,9% en diciembre 2019), estos vencimientos seguirán trepando en el tiempo", subrayó.

"Además, no hay que dejar de lado la incertidumbre propia de un año electoral que jugará un rol relevante en las expectativas. En resumen, mirando todas estas aristas, no se puede descartar un nuevo escenario de estrés hacia adelante"..

Para Repetto, "el programa financiero previsto en el Presupuesto para 2023 luce muy desafiante y nos preocupa". En el proyecto de Presupuesto 2023 el gobierno ratificó el techo de 0,6% del PBI al financiamiento via Adelantos Transitorios y proyectó un financiamiento neto con deuda en pesos por 2,7% del PBI.

"Veo estrés porque la emisión de deuda prevista en el presupuesto luce muy exigente para un mercado local muy chico. Un poco puede ayudar el BCRA comprando deuda si se produce el evento pero en ese caso sería como si no se hubiera emitido deuda y si emitido pesos para financiar al fisco", razonó.

Yatche coincidió en que "a medida que nos acerquemos al segundo trimestre de 2023 donde los vencimientos pasan a ser bastante más significativos y nos acerquemos a las elecciones vamos a tener mayores riesgos políticos y económicos que van a generar una volatilidad más importante en los mercados, va a depender mucho de las expectativas, los comentarios que haga la oposición (sobre la deuda) van a jugar un rol fundamental en las expectativas"..

/https://assets.iprofesional.com/assets/jpg/2021/01/510345.jpg)