¿Seguirá el veranito cambiario en noviembre?: lo que viene para el dólar y el carry trade, según expertos de la City

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2021/03/513365.jpg)

El dólar blue y las divisas financieras que se negocian en el ámbito bursátil -contado con liquidación y MEP- operaron en octubre con relativa estabilidad, y la brecha cambiaria se mantuvo por debajo del 100%.

Para los analistas, la calma se debe, entre otros factores, a una desaceleración de la inflación en septiembre, combinada con tasas de interés atractivas y la recomposición de reservas que permitió el esquema del dólar soja a $200.

Tras el fin del dólar soja, el Banco Central retomó una postura vendedora en el mercado oficial de cambios, fundamentalmente en la primera parte del mes. Pero luego, con el debut el 17 de octubre del nuevo Sistema de Importaciones de la República Argentina (SIRA), logró volver a comprar en algunas ruedas.

De todos modos, el BCRA el viernes registró un saldo neto vendedor de u$s28 millones, por lo que acumula en lo que va del mes ventas netas por unos u$s372 millones. No obstante, los analistas concuerdan que esa cifra es inferior a las ventas que se proyectaban inicialmente y lo atribuyen al impacto del SIRA, que contuvo un poco más la demanda

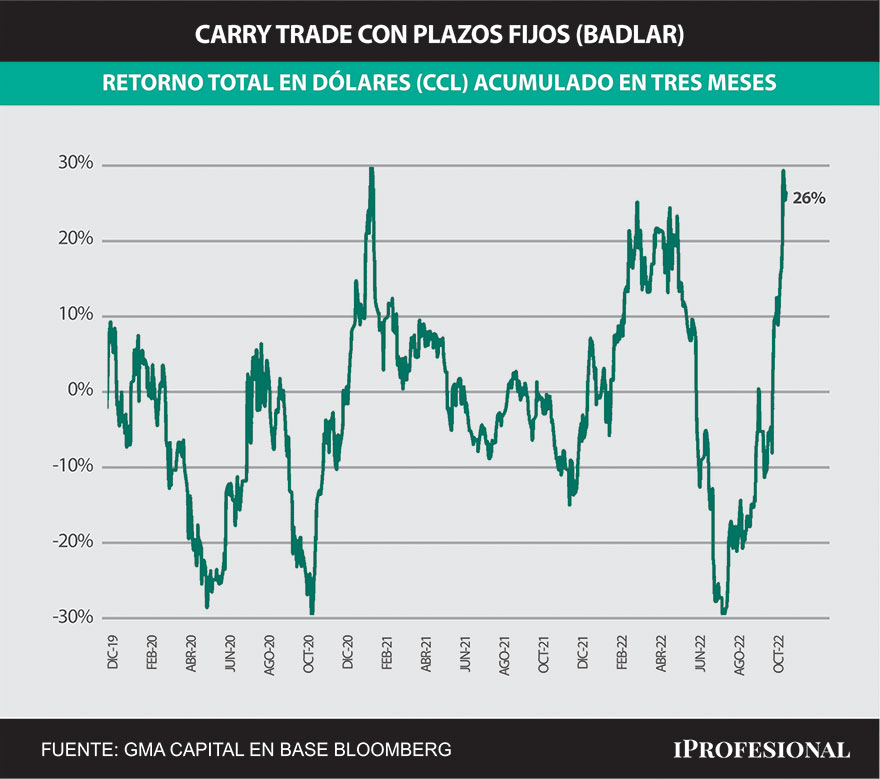

En este contexto, octubre fue un buen mes para apostar por el carry trade (la estrategia de vender dólares e invertir los pesos a tasa de interés para luego volver a recomprar las divisas al tipo de cambio financiero), pero la duda que surge es si el veranito cambiario se prolongará en noviembre. Algunos analistas ven luces amarillas que presionarán para que no sea así.

Dólar financiero: ¿caro o barato?

El dólar CCL, que es el que utilizan las empresas para girar divisas al exterior, cerró el viernes en $305,8 -desde mediados de septiembre muestra cierta estabilidad, lateralizando entre $300 y $315-, mientras que el MEP finalizó en $295,07.

Los analistas de PPI evaluaron que "desde una perspectiva histórica, pareciera estar relativamente barato, y el valor actual es el más bajo desde el veranito cambiario que prosiguió a la firma del acuerdo con el FMI".

Al respecto, señalaron que el valor del CCL "no termina de reflejar la totalidad de la emisión monetaria por 1,2 billones (1,5% del PBI) derivada del dólar soja" y plantean que "mirando los fundamentos monetarios, al comparar la evolución del CCL con el M3 privado (los pesos que circulan en la economía) desde que asumió Alberto Fernández, el CCL tiene recorrido" y calcula que el valor teórico es de $346,3.

Para Emiliano Anselmi, analista de PPI, "lo que está pasando es el carry trade, gente que vende dólares para pasarse a pesos y hacer tasa de interés. Eso se ve en los plazos fijos, que llegaron hace poco a un récord histórico y que venían creciendo hasta hace unos días a un ritmo del 11% mensual".

No obstante, Anselmi precisó que "cuando se mira la tasa de crecimiento diaria de los últimos 10 o 15 días, se ve que está desacelerando el ritmo y está pasando de un 14% a principios de octubre a un 5%. Esto podría llegar a ser algunos inversores ya no están renovando sus plazos fijos para, quizás, gradualmente, empezar a dolarizarse"

En sintonía, Tobías Pejkovich, economista de Facimex Valores, también destacó que "algunas métricas sugieren que el tipo de cambio implícito en los activos financieros está subvaluado en relación a la historia reciente y a las variables monetarias. Por un lado, en términos reales está en mínimos desde mediados de junio y debería subir un 14% para igualar el promedio desde el inicio de la pandemia ($350)".

"Por otro lado, el tipo de cambio implícito debería ser de $324 para alinearse lo que creció la cantidad de dinero desde que comenzaron los primeros controles de capitales en 2019", estimó.

Dólares paralelos: ¿seguirá el veranito cambiario en noviembre?

Diego Martínez Burzaco, jefe de Research de Inviu afirmó que "hay condiciones para que empiece a haber más demanda del dólar, como ser la estacionalidad de las vacaciones, la búsqueda de cobertura, y la escasez de oferta que habrá en el mercado cambiario oficial, impactado por la sequía que afecta al trigo y el adelantamiento de liquidación por dólar soja".

En Delphos Investment dicen que "no creemos que esta calma de los dólares financieros se mantenga por mucho" al remarcar que "la brecha entre el CCL y el dólar Qatar se mantiene en negativa, y más lo hace el dólar MEP, situación que no debería mantenerse por mucho tiempo considerando las mayores restricciones de acceso al MUL".

Para el analista financiero, Christian Buteler los dólares paralelos tenderán a converger y superar en el corto plazo al nuevo dólar tarjeta que el viernes cerró en $325,16

"A partir de la semana próxima empiezan los pagos de los vencimientos de las tarjetas de créditos, y la gente que tuvieron gastos en moneda extranjera superiores a u$s300 que va a tener que elegir entre pagar precio oficial (hoy $323) o ir al blue y al MEP ($292/$295); ahí se va a empezar a ver una aceleración en el precio de los dólares alternativos" auguró.

Matías Roig, director de PPI consideró que "con la nominalidad de las tasas de interés y la inflación, no suena lógico que el dólar financiero se mantenga", y enfatizó que "hacia adelante, será importante ver qué pasará con las licitaciones de deuda del Tesoro".

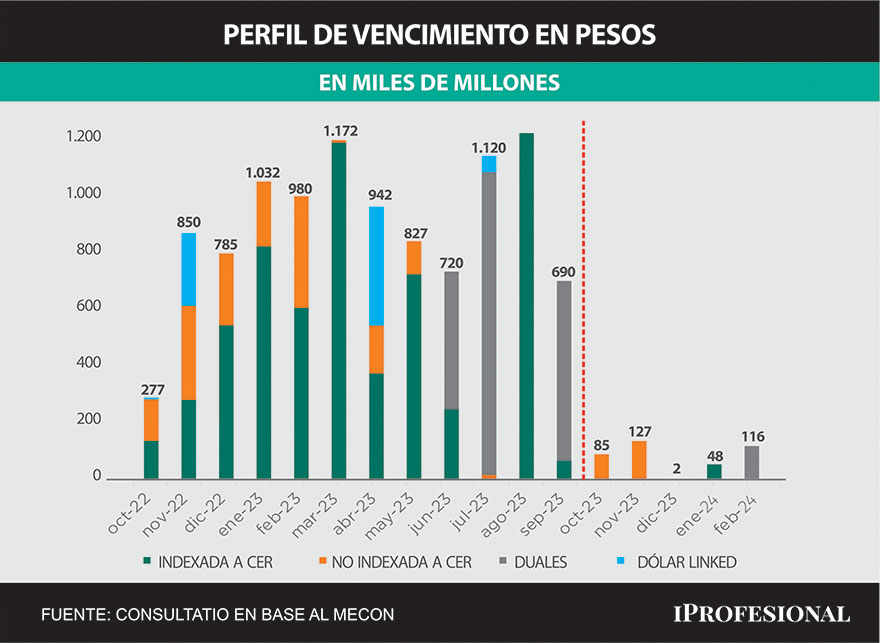

En ese sentido, Javier Casabal, analista de Adcap Grupo Financiero, aseguró que "el problema es que cada vez los plazos y los montos (de las licitaciones de deuda) son menores y generan dudas sobre los próximos vencimientos".

Para la consultora FMyA "hoy, los dos drivers que pueden empezar a presionar al dólar paralelo son: el impacto del SIRA (que dejará afuera a importadores) y la deuda en pesos (como pasó en junio)"

Dólares financieros: los factores que podrían ayudar a que sigan estables

El economista Federico Glustein argumentó que "hay motivos para creer que se podría mantener la estabilidad: la demanda de pesos es menor a otros escenarios, la tasa cumple el rol de absorber la presión cambiaria y el dólar turista aún no aprieta la demanda de dólares".

A su vez, Gustavo Neffa, director de Research for Traders, aseveró que "la calma de los dólares es, básicamente, por el éxito del dólar soja, y aunque el BCRA empezó a perder dólares a posteriori, reforzó el cepo con la caída de licencias automáticas, lo cual es una reducción en la demanda de divisas que ayuda al balance cambiario del BCRA".

"Apostamos por la relativa calma porque también se está hablando del posible blanqueo y más intercambio de información con Estados Unidos, por lo que podrían venir algunos dólares", fundamentó.

Neffa dijo que "si bien diciembre y enero son muy volátiles, hay déficit fiscal y presiones para el alza del tipo de cambio, también a fin de año hay mucha venta de dólares por vacaciones, aguinaldo o gastos de fin de año".

¿Conviene seguir con el carry trade o dolarizarse?

Un informe de GMA Capital explicó que "tasas nominales anualizadas de tres dígitos en un contexto de tipo de cambio apaciguado fueron el caldo de cultivo propicio para el regreso del carry trade" e indicó que "en los últimos 3 meses, el retorno total de una inversión clásica como un plazo fijo fue 26% en dólares, esa cifra anualizada arroja un extraordinario 152%".

Sin embargo, en GMA Capital plantea que "en todos los escenarios se ven menos dólares (restricciones a las importaciones y tipo de cambio real más bajo en 5 años) y más pesos: dificultad para el rollover de vencimientos de más de $10 billones hasta fin de 2023, pasivos remunerados que duplican la base monetaria, gasto público que ajusta muy lentamente, y presiones políticas y sindicales para seguir con la indexación".

Ante ese panorama, en GMA opinan que "las inversiones en pesos probablemente hayan visto lo mejor de su rally y den lugar al conocido proceso de dolarización de carteras en el preludio de la carrera presidencial".

En sintonía, Pejkovich juzgo que "actualmente, estamos en niveles atractivos para aumentar la dolarización de carteras, especialmente teniendo en cuenta el estrés que muestran las curvas de pesos y el impacto monetario de las compras de títulos del BCRA en el mercado secundario".

Y acotó que "el bajo financiamiento obtenido en las licitaciones de octubre eleva los riesgos de una mayor emisión monetaria en la recta final del año para cerrar el programa financiero".

De igual diagnóstico, el analista financiero Franco Tealdi pronosticó: "Cada día, los instrumentos en pesos van a empezar a ser más presionados, y ya estamos viendo una presión en la curva de pesos, el mercado está poniendo la lupa en el perfil de vencimientos y en lo complicado que va a ser rollear la deuda".

Inversiones recomendadas

Neffa comentó que "estamos recomendando que los inversores se diversifiquen, 50% de la cartera en pesos con estos niveles de tasas de interés y la relativa estabilidad de los dólares; y 50% dolarizada a través de distintos instrumentos". Y aclaró que "recomendamos esto para noviembre, en diciembre hay que revisarlo y va a ser obligación monitorear la coyuntura".

Martínez Burzaco coincidió en que "la diversificación es lo importante: 50% dolarizar y 50% LEDE a tasa fija". Aconsejó para dolarizarse "ir a algún fondo común de inversión que invierta en Obligaciones Negociables de buena calidad, como Vista o Pampa".

Por su parte, Tealdi cree que para las personas no conviene apostar al carry trade y sugirió "directamente dolarizar portafolio, ya sea con dólar financiero o bonos corporativos de alto valor de empresas de primera línea como Arcor, Pan American o Pampa".

El analista consideró que en el caso de las empresas, "el carry trade puede ser una apuesta a cortísimo plazo pero en fondos T+0 -diferencia de un plazo fijo, la disponibilidad de los pesos es inmediata o hasta en 24 horas-, porque si te vas un poco más allá de noviembre y diciembre no me animaría a apostar en un instrumento del soberano".

En Delphos evaluaron que "el complejo panorama que atravesará el Tesoro en 2024 sumado a un dólar financiero ‘barato’ le quitan atractivo a los bonos en pesos más largos y a las operaciones de carry trade"

"Para carteras conservadoras recomendamos letras cortas para dejar de lado el riesgo crediticio sacrificando rendimiento real. Para portafolios de tinte más agresivo, creemos que es un buen momento para entrar en títulos hard-dollar, entre los que se incluyen bonos corporativos y, como más riesgosos pero con mayor potencial, los bonos globales" detallaron.

/https://assets.iprofesional.com/assets/jpg/2022/10/544590.jpg)