Deuda en pesos: Massa superó un nuevo examen, pero el resultado dejó gusto a poco

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2022/08/540587.jpg)

El Gobierno obtuvo en la licitación de deuda en pesos de este jueves 27 de octubre, fondos por un valor efectivo de $148.009 millones, por lo cual consiguió suficiente para cubrir vencimientos por $134.604millones.

Así, el ministro Sergio Massa logró aprobar el último examen de octubre en el mercado de capitales local, en un escenario más tenso por el grado de saturación que refleja el mercado de deuda en pesos por lo cual resurgieron las dudas y temores de los inversores.

Esos temores tuvieron como contrapartida la intervención del Banco Central que, según cuentan operadores del mercado, estuvo comprando en los últimos días instrumentos CER (especialmente los que vencen en 2024) como lo hizo durante el estrés financiero de junio.

Los analistas preveían que esta licitación representaba una prueba clave, no por el monto vencimientos que no lo consideraban desafiante, sino justamente por los mayores signos de stress que se está viendo en el mercado de deuda en pesos eleva los riesgos de roll over.

Por esa razón también es que los expertos creen que en el menú de esta licitación no se ofrecieron títulos CER. Al respecto, Pedro Siaba Serrate, estratega de PPI enfatizó que "el Tesoro no se la jugó a convalidar las tasas de la curva CER en el mercado secundario".

De igual mirada, Tobías Pejkovich, economista de Facimex Valores señaló que no se ofreció Lecer "para no generar mayores presiones sobre las compras que está realizando el BCRA".

En este clima, tal como preveían en el mercado, el Tesoro debió convalidar tasas más altas que las que aceptó en la primera licitación del mes

Deuda: examen superado

Siaba Serrate indicó que del monto que vencía "el 97,2% estimamos que estaba en manos del sector privado", luego del canje de deuda de agosto. En esta licitación, el Tesoro obtuvo un financiamiento neto de $13.405 millones, lo que implica un roll over de 110%, y en el mes acumuló fondos extras por $34.714 millones

Para afrontar el desafío, la secretaría de Finanzas elaboró un acotado menú de tres instrumentos de deuda.

Ofreció una Letra de Liquidez del Tesoro (Lelite) con vencimiento el 23 de noviembre de 2022 que solo puede ser suscripta por Fondo Comunes de Inversión a una Tasa Nominal Anual de 69%, lo que lo que marca una suba de 600 puntos básicos en relación a la licitación previa

También una letra del Tesoro a descuento a tasa fija (LEDE) que vence el 28 de febrero de 2023 (S28F3).

Y un Bono del Tesoro vinculado al dólar oficial (dólar linked) que caduca el 31 de julio de 2023 (T2V3).

¿Qué títulos tuvieron más demanda?

En la licitación de este jueves se recibieron 697 ofertas por un total de valor nominal de $183.172 millones, lo que significó un valor efectivo adjudicado de $ 148.009 millones, informó el Ministerio de Economía.

La cartera económica precisó que del monto adjudicado el 78% fue en instrumentos a tasa fija, y el 22% en el titulo indexado al tipo de cambio oficial.

A su vez, en Palacio de Hacienda detallaron que "el 19% correspondió a instrumentos con vencimiento en 2022 y el 81% restante a títulos que vencen en 2023"

Sobre el menú, los analistas habían evaluado que no lucía atractivo. De todos modos, Pejkovich recalcó que "la demanda estuvo concentrada en la LEDE que explicó el 59% del financiamiento obtenido". El analista preveía que podía haber algo de demanda por esta letra "dado que los bancos no tienen margen regulatorio para sumar exposición en Leliq a 28 días"

Fernando Baer, economista jefe de Quantum Finanzas resaltó que en el actual escenario "la preferencia es claramente el muy corto plazo", al tiempo que acotó que "tampoco se sabe cuánto de los que compraron fueron organismos públicos".

Sabor a poco

Siaba Serrate evaluó que el resultado de la licitación "dejó gusto a poco" por el "bajo" financiamiento neto cosechado.

El analista advirtió que "el neto del mes por $34.714 millones está muy por debajo de lo que necesita para cerrar el programa financiero de este año". Al respecto, Siaba Serrate estimó que "el Tesoro requería $250.000 millones mensuales (en último trimestre) para cerrar 2022 con un déficit primario de 2.8% del PBI sin acudir a nueva asistencia monetaria".

De igual lectura, Pejkovih juzgo que "el financiamiento neto obtenido es muy bajo en relación a las necesidades financieras del Tesoro en un contexto en el que se comprometió a no solicitar nuevos Adelantos Transitorios al BCRA".

"Estimamos que para cerrar el programa financiero sin mayor emisión monetaria, el equipo económico necesitaba juntar $196.000 millones en cada una de las 6 licitaciones que quedaban en el año", puntualizó.

Por su parte, Javier Casabal, analista de Adcap Grupo Financiero, consideró que "es una buena licitación pero seguimos viendo que al Tesoro le cuesta cada vez más extender plazos", y destacó que "la pregunta es si lo va a poder seguir haciendo y por cuánto tiempo; creo que ahora empieza a ser más importante que aparezcan alternativas de canje hasta 2024 que sean atractivas".

En sintonía, Lucio Garay Méndez, economista de Eco Go dijo que "es una buena noticia que hayan refinanciado todos los vencimientos de esta semana" pero "preocupa que nuevamente hayan conseguido escaso financiamiento neto".

"El programa del gobierno, necesita conseguir más financiamiento neto y este mercado de pesos choca contra esa necesidad. Esto se da en un contexto donde se discute un Presupuesto que cumple con la meta fiscal de 1,9% del PIB para 2023, lo que significa que el Gobierno necesita dar una señal màs fuerte", afirmó.

Tasas: ¿Cuánto pagó el Tesoro?

Tal como esperaba el mercado, el Tesoro debió convalidar tasas más altas que en la anterior licitación para captar fondos frescos.

Siaba Serrate resaltó que "el Tesoro fue generoso en la tasa de la LEDE a febrero 2023 cortando a una TNA de 88%, una suba de 75puntos básicos frente al mercado secundario (antes del anuncio)" que equivale a una tasa efectiva anual de 116,6%, versus el 113% que había aceptado por esta misma letra en la anterior licitación del 19 de octubre.

En cuanto al bono dólar linked (T2V3), especificó que la tasa "cortó a devaluación + 0% (en línea al secundario)" cuando en la licitación del 27 de julio había cortado en -2,0%.

En el marco del Programa de Creadores de Mercado, el viernes 28 de octubre, se efectuará la Segunda Vuelta, en donde se podrán recibir y adjudicar ofertas por hasta un 20% del total del valor nominal adjudicado en la licitación de hoy. La próxima licitación se realizará el 7 de noviembre cuando deberá renovar vencimientos por $38.000 millones.

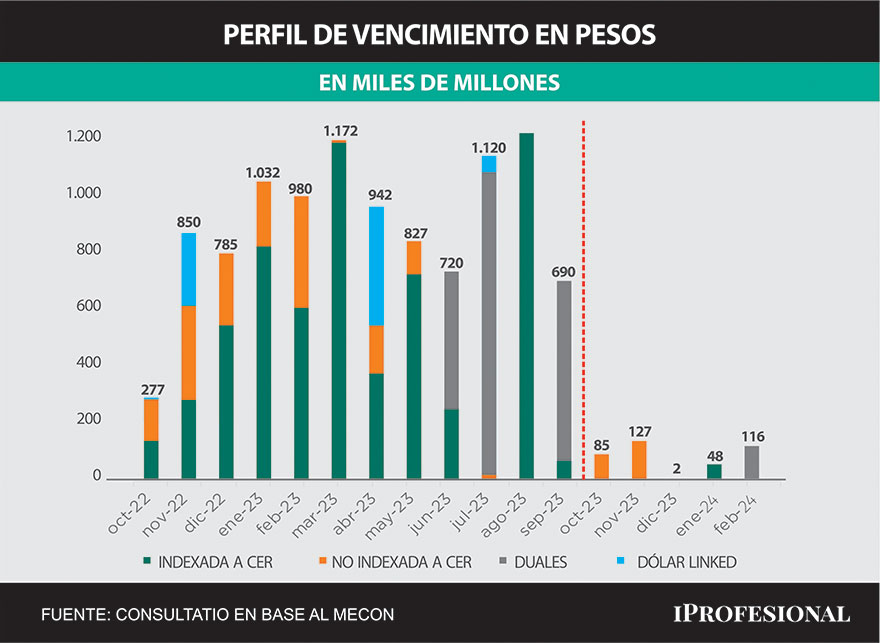

En el último bimestre del año hay vencimientos por $1,6 billones. Siaba Serrate estima que es posible que haya un nuevo canje como el de agosto "suavizar esos pagos".

/https://assets.iprofesional.com/assets/jpg/2020/05/495878.jpg)