¿Dólar, plazo fijo común o UVA?: en qué recomiendan invertir los expertos hasta las PASO

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2022/11/545384.jpg)

Para el ahorrista conservador, aquel que busca más que nada mantener el poder adquisitivo de su capital, y que básicamente se vuelca al plazo fijo tradicional, al ajustado por UVA o bien al blue, el semestre que se inició en febrero tiene como principal incógnita lo que suceda en plano político, pues concluye días antes de las PASO de agosto.

Esta situación hace aún más compleja la toma de decisiones, por lo que es interesante analizar los datos que surgen de la habitual encuesta que realiza el Banco Central, denominada REM (Relevamiento de Expectativas del Mercado) cerrada a fines de enero y que se conforma con las estimaciones de un importante número de consultoras, entidades financieras y centros de estudios económicos.

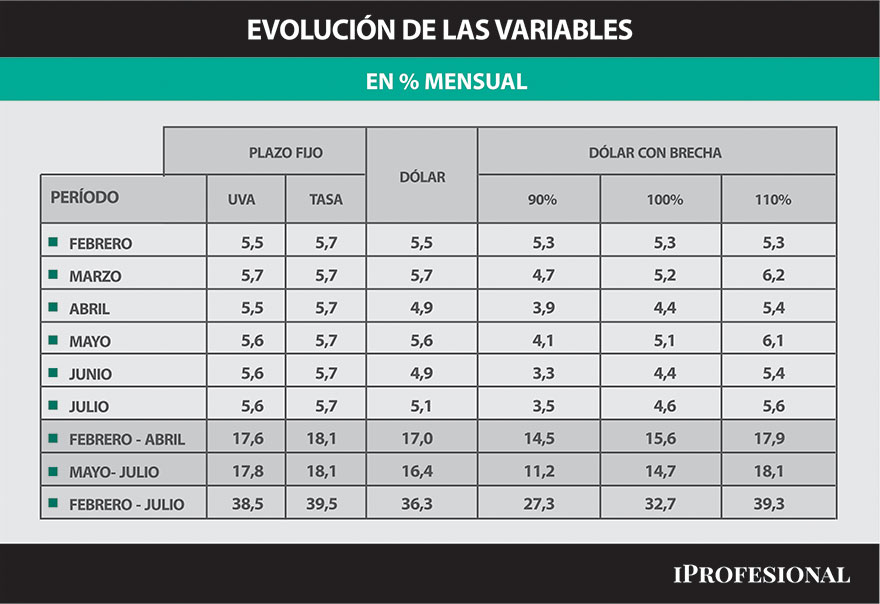

En tal sentido, conviene repasar los datos que conforman el reporte, agrupados en forma trimestral y luego para el semestre en forma agregada.

Inversión elegida para febrero–abril: plazo fijo común

Surge que la mejor inversión sería un plazo fijo en pesos con renovación mensual, pues estaría rindiendo un 18,1%, apenas por encima del plazo fijo ajustado por UVA, que llegaría al 17,6%. Por su parte, toda inversión ajustada por dólar oficial treparía un 17%.

Con este ultimo dato y una brecha decreciente que descendería hasta el 90%, el dólar blue ganaría un 14,5%, mientras que si se mantiene como ahora ganaría un punto porcentual más. Finalmente, si se elevara en medio de la campaña al 110%, el acumulado del trimestre sería del 17,9 por ciento.

Inversión elegida para mayo-julio: empate entre plazo fijo común y dólar

En cuanto al trimestre que va de mayo a julio, existiría un virtual empate entre el plazo fijo tradicional, siempre y cuando se renueve el certificado cada treinta y días y el blue, si la brecha fuera creciente y terminara en el orden del 110 por ciento. En ambos casos, el rendimiento también sería levemente superior al 18%. Por debajo quedaría el plazo fijo ajustado por UVA, que mostraría un incremento del 17,8%.

En lo que hace al resto de los dólares, el oficial apenas ganaría un 16,4%, en tanto que si la brecha del blue se redujera al 90%, la suba del trimestre apenas superaría el 11% y si se mantuviera en el 100% no alcanzaría al 15 por ciento.

Con respecto al semestre en su totalidad, lo más rentable sería el plazo fijo tradicional, pues del acumulado de los respectivos vencimientos se obtendría un incremento que se acercaría al 40%, relegando aun segundo plano al blue si la brecha trepara hasta el 110% en vísperas de las PASO de mediados de agosto próximo.

Un renglón más abajo se posicionaría el plazo fijo ajustado por UVA, con el 38,5% y el dólar oficial, que ganaría un 36 por ciento. En lo que hace al blue, si la brecha cayese al 90% al fin del semestre, el acumulado del período sería el 27%, en tanto que si se elevara el 100%, no alcanzaría al 33 por ciento.

Para el analista Christian Buteler, "lo que estamos viendo ahora es que la tasa de un plazo fijo tradicional rinde más que un UVA". Y explica que esto de mantendrá así mientras el BCRA mantenga esta línea de pagar tasas reales positivas. "Si sucede eso, en 2023, va a convenir hacer un plazo fijo tradicional"

/https://assets.iprofesional.com/assets/jpg/2022/01/530283.jpg)