Dólar, plazo fijo, acciones y más: las 5 claves de la semana para saber en qué invertir

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/png/2023/08/558612.png)

Desde "Las claves de la semana" intentaremos acercar los datos a tener en cuenta en la semana que comienza, en pocas líneas y de forma concreta las principales variables que afectan al inversor. Lo que el mercado observa y espera para los próximos 5 días.

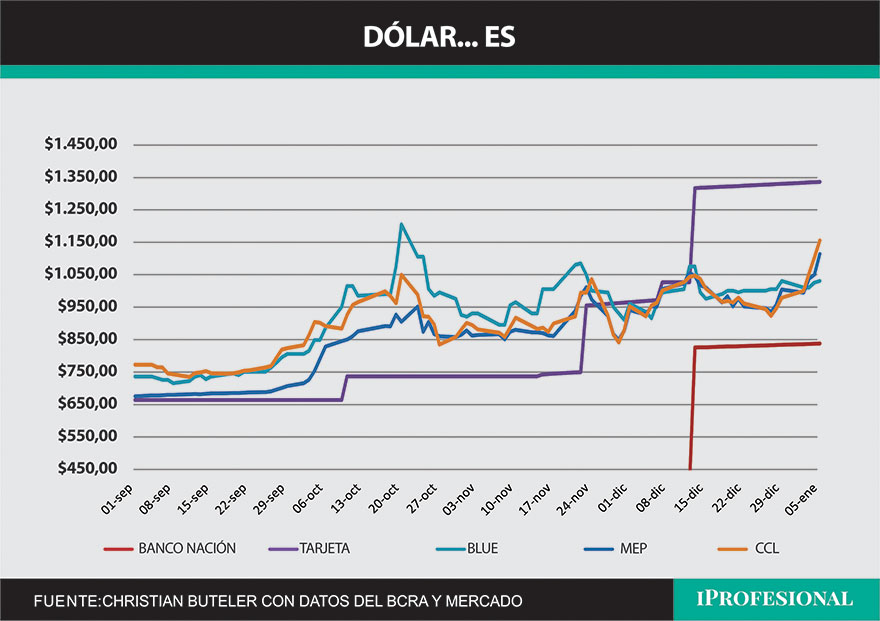

1) Dólar

- BANCO NACIÓN $832.00 +0.45% semanal

- BLUE $1.025 0.00% semanal

- MEP $1.108,61 +10.96% semanal

- CCL $1.150,33 +18.17% semanal

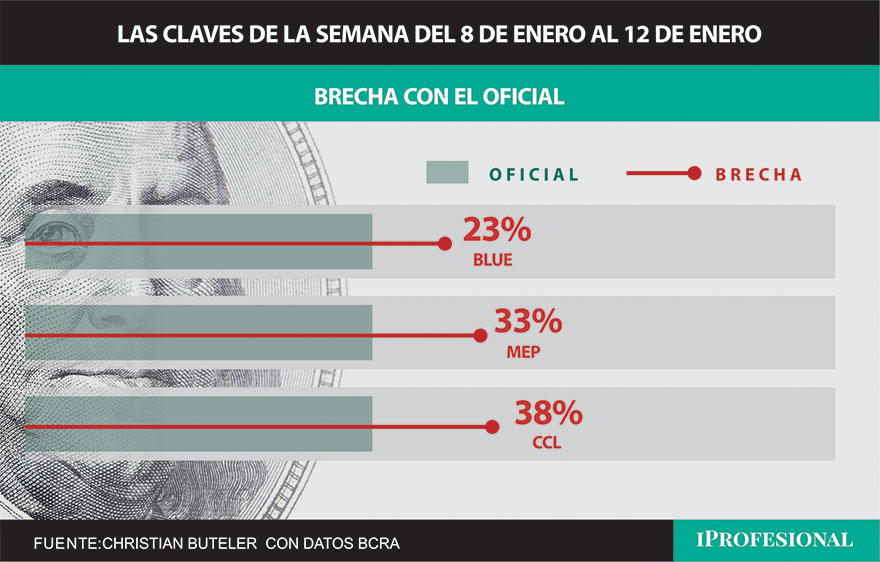

Brecha con el dólar oficial

- BLUE 23%

- MEP 33%

- CCL 38%

Los dólares alternativos y las brechas comienzan a rebotar. MEP y CCL con fuertes subas en la semana pasada, el piso de las brechas ya los hemos visto.

Con una inflación a un ritmo del 25%/30% no es sostenible un tipo de cambio estable y con un dólar oficial que subirá solamente al 2% mensual las brechas seguirán subiendo.

A esto debemos sumar una tasa real negativa para todas las colocaciones en moneda local, sea plazo fijo, letras y bonos. Todos los caminos apuntan a que la suba del dólar se mantendrá en las próximas semanas.

2) Tasas

- Plazo fijo tradicional 9.04% TEM

- Plazo fijo UVA: 12.8% para el mes en curso, 17.1% y 19% estimado para los siguientes meses según el último REM (Relevamiento de expectativas del mercado).

Sin cambios para el segmento tasas, con una inflación que no parece ceder seguirán siendo fuertemente negativas.

El BCRA está poniendo a prueba a los depositantes, quienes tienen que decidir en qué instrumento perderán menos. Un juego que sin dudas es peligroso.

3) Acciones

- Merval 1.055.381,11 +13.52% semanal

- Merval en u$s 925.42 -3.13% semanal

- S&P 500 4.697.24 -1.52% semanal

Mercado local: las acciones argentinas vuelven a subir al ritmo del MEP y CCL, subas en pesos y caídas en los ADR (u$s) lo que refleja el incremento en el tipo de cambio. Este puede ser el mayor driver para el mercado local porque más allá de los sectores que puedan reacomodar los precios de sus productos o servicios un mercado que espera una fuerte recesión difícilmente pueda sostenerse al alza. Por lo tanto el escenario más probable es una suba de los activos argentinos en pesos pero baja en dólares.

Mercado americano: la primera semana del año comienza con una toma de ganancias, algo lógico luego del rally alcista de fin de año y un 2023 que terminó con subas superiores al 20% en el S&P500. Por el momento no hay señales para que la misma se profundice y no sea simplemente transitoria.

4) Bonos

Riesgo país 1.998 +92 pb

Bonos en dólares: comienza a verse una toma de ganancias en estos bonos luego de un rally importante. Factores que sostenían su precio, como exención de bienes personales y el pago de renta, se agotan y habrá que encontrar otros motivos para renovar el interés sobre estos instrumentos.

Los bonos Bopreal siguen sin encontrar demanda entre los importadores, segunda colocación que resulta con baja adhesión.

Bonos en pesos: los fuertes rendimientos negativos de los bonos cer (hoy en valores históricos) descuenta inflación superior al 30% para diciembre (se conocerá esta semana) y de 25% para enero. La demanda de estos activos se encuentra basada, además de la falta de instrumentos y el sobrante de pesos, de una inflación que no deja de acelerar.

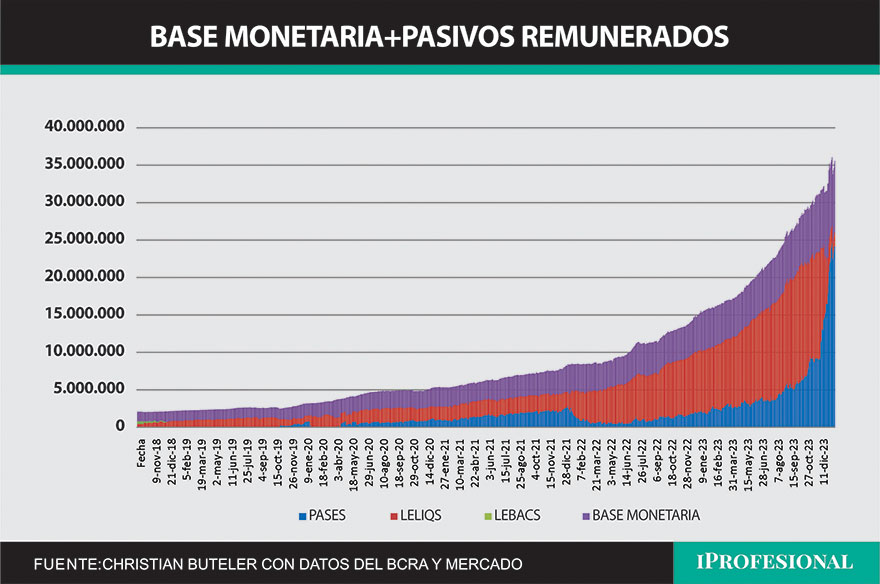

5) Monitor monetario

El stock de pesos subió $4.24 billones en el mes (13.51%), mientras la base monetaria sube un 7% los pasivos remunerados lo hacen un 18%.

La emisión para asistir al Tesoro se frenó hace 6 meses pero otros motivos la mantienen activa, en diciembre $2.39 billones vino de pago de intereses y otros $1.9 billones por compra de dólares. Sin importar el motivo toda emisión por sobre la demanda de dinero produce inflación y mientras que no se termine con los distintos factores lejos estaremos de terminar con este flagelo.