Fondos comunes de inversión "ganadores" ya eligieron las acciones para superar al dólar e inflación

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2015/10/425044.jpg)

Los fondos comunes de inversión (FCI) que combinan acciones de las empresas líderes cerraron el 2017 con festejos. Y se preparan para seguir en 2018 por el mismo sendero.

Prueba de ello ha sido no sólo la rentabilidad obtenida por varios de ellos, sino también la forma en que se expandió el negocio, en particular entre el público minorista.

Esto último queda corroborado en el incremento patrimonial, que pasó de los $9.850 millones (a principios de 2017) a los casi $25.000 millones actuales. Es decir, mostraron un alza del orden del 60%.

El menor atractivo de los plazos fijos hizo su parte, ya que cedieron algo de terreno en relación con otras alternativas de inversión. Entre ellos, los FCI.

"Venimos notando cada vez más personas interesadas. En nuestro caso, hemos ganado en cantidad de clientes y también en montos invertidos", afirma el gerente de una de las administradoras líderes del mercado.

"Los fondos comunes son instrumentos seguros, rentables, flexibles, de fácil operatoria y que cuentan con importantes ventajas frente a otras herramientas de ahorro e inversión", recuerda el analista Mariano Otálora.

La apuesta a la renta variable

Quienes apostaron por los FCI de renta variable (acciones), han arrancado el 2018 con una sonrisa, producto de la rentabilidad que obtuvieron a lo largo del año previo.

En este sentido, un nutrido grupo registró un incremento cercano al 100%, que les permitió a los inversores ganarle con creces a la inflación y a la suba del dólar.

El primer lugar del podio quedó para fue SBS Acciones Argentinas, que superó el 111%, seguido por Delta Select, con el 102%.

Pero no fueron los únicos con subas de tres dígitos: dos productos de Consultatio -Acciones Argentinas y Renta Variable-, como también uno de Toronto, se alzaron con el 100% (ver cuadro)

Así, superaron holgadamente al Merval (70%), a pesar de que varias de las carteras no incluyeron acciones que han liderado los repuntes bursátiles.

Por ejemplo, es baja la presencia en los portfolios de Boldt, que ganó un 230%, la de Distribuidora de Gas Cuyana (214%), TGS (191%) o Telecom (141%).

La acciones de empresas que todos tienen

Resulta interesante "espiar" la composición de las ganadoras. Es decir, la de aquellas carteras que superaron la barrera del 100% de ganancia en los últimos doce meses.

Buena parte de esos portfolios contienen, principalmente, el "tridente ofensivo" formado por Pampa Energía, Grupo Galicia e YPF, que aglutinan alrededor del 36%.

Una segunda línea está conformada por Transener, Edenor y Macro, con participaciones que rondan el 6%.

A estos papeles le suman, aunque en una proporción algo menor, los de Siderar, BBVA Francés y Aluar.

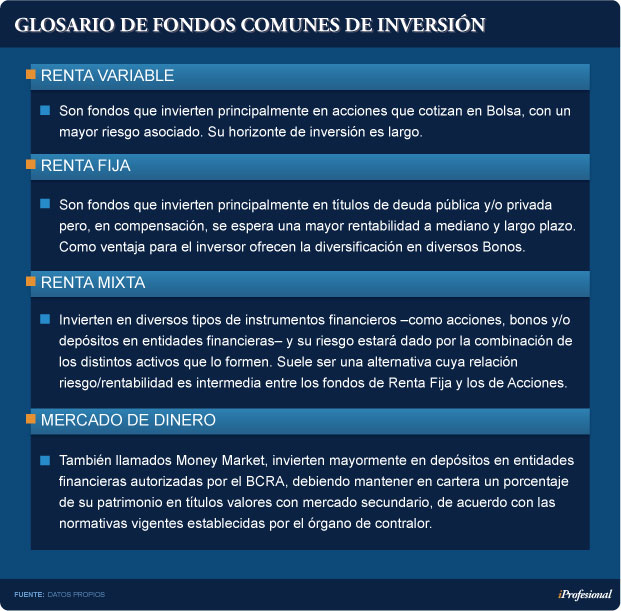

La siguiente infografía da cuenta de cuáles son las acciones preferidas por los expertos:

Pampa Energía, Grupo Galicia, Transener y Macro "dicen presente" en todas las carteras analizadas, lo que demuestra la preferencia de los administradores por acciones de los segmentos financiero y energético.

En tanto, hay papeles que no tienen una participación relevante (pese a los altos rendimientos que brindaron), al tiempo que hay otros de buena presencia (aunque sus rindes no fueron descollantes).

En este sentido, pueden mencionarse los casos de Aluar (42%), Siderar (52%) y BBVA Francés (66%).

Claro está que la menor -aunque nada despreciable- performance es suplida con creces por las ganancias de Transener (223%), Grupo Galicia (178%) o Pampa (122%).

El presente de la industria

Además del notable repunte de los montos invertidos en FCI, cobra relevancia otro dato: desde diciembre de 2016 hasta octubre de 2017 se duplicó el número de cuentas, ya que pasó de las 240.000 a las 480.000.

De ese total, el 90% corresponde a personas físicas, que aportan el 30% del patrimonio administrado.

En cuanto a la distribución del dinero captado, cerca del 80% se volcó a productos de renta fija (bonos) a plazos cortos, menores a un año y con un altísimo componente de Lebac.

Un dato que no escapa a los analistas es que luego de mucho tiempo en el que predominara la concentración de los FCI en manos de bancos, las administradoras independientes vienen ganando presencia en el mercado.

Esto, como parte de en un contexto en el que resulta significativa la forma en que está expandiendo este instrumento para canalizar el dinero.

Tal es así que hoy día representan más de un tercio del negocio, que muestra estos participantes primeros en el ranking:

- Galicia Administradora de Fondos, que es líder (13% del total)

- Le sigue Pellegrini, el FCI del Banco Nación (11%)

- Macro Fondos, BBVA Francés Asset Management e ICBC Investment Argentina (promedian el 7% del total)

En cuanto a las independientes, el primer lugar lo ocupa Schroders (4%), junto con RJ Delta Asset Management, Megainver y Consultatio Asset Management, vinculada con Eduardo Costantini.

Un escalón más abajo se posiciona SBS Asset Management, con el 3% del total administrado por la industria del sector institucional.

Lo que viene

En un mercado tan incierto como el bursátil, los fondos comunes de inversión se presentan como una gran alternativa para los ahorristas en general.

En particular, porque son gerenciados por expertos que conviven a diario con los cambios que se detectan en la City y actúan en consecuencia.

Esta es una de las causas que permite explicar por qué estos instrumentos han crecido tanto, ya sea en volumen como en cantidad de adherentes.

En cuanto a lo que pueda suceder con el Merval, los analistas advierten que se mantiene el apetito inversor. Más aun, tras la aprobación en el Congreso de proyectos clave para el Ejecutivo (Reforma tributaria, Presupuesto, entre otros).

Esto, sin duda, redundará en una evolución favorable de las acciones y por lo tanto de los fondos comunes.

Para el corto plazo, desde Portfolio Personal le asignan altas chances a que ocurra "una lógica -y saludable- toma de ganancias, luego de las subas recientes acumuladas".

No obstante, sus analistas prevén que, de ocurrir, las cotizaciones de los papeles no caerán demasiado, ya que eso generaría oportunidades de compra que las volvería rápidamente a los niveles previos.

En cuanto a los sectores más interesantes a mediano plazo, destacan claramente el energético. Y hacen especial mención de "Pampa, Transener y TGS (Transportadora Gas del Sur)".

Por su parte Nery Persichini, economista de MB Inversiones, afirma que "existen compañías con buen potencial, como por ejemplo Siderar, Macro y TGS".

En el plano internacional, en Wall Street concretamente, también los analistas ven señales auspiciosas en el mercado de renta variable.

Tal es el caso del Morgan Stanley, desde donde afirman que las acciones argentinas deberían tener una tendencia al alza, sustentada en un mejor contexto macroeconómico.

A la hora de fijar posiciones, se inclinan por los papeles de bancos y los de compañías de servicios públicos.

Morgan Stanley es una firma seguida muy de cerca en la City, ya que será la que va a definir en unos meses si la Argentina está en condiciones de ascender de "mercado de frontera" a la categoría "emergente".

Esto, luego de la frustración vivida en junio de 2016, cuando todo parecía indicar que esa mejora en la calificación era un hecho y finalmente quedó en suspenso.

En contraposición a ese optimismo, aparecen voces que alertan sobre un posible "ajuste" de un Merval que no para de crecer.

"Es insostenible un Merval que siga avanzando sin parar, tal como lo viene haciendo desde 2013", señala el analista Rubén Pasquali, de la firma Mayoral.

En su visión, lo mejor se verá en los primeros meses. Más aún, si el país es finalmente es ascendido de categoría.

En tanto, otros colegas como Juan Diedrich, de Capital Markets, creen que la bonanza seguirá pero no tan marcada como hasta ahora.

"Vamos a tener un buen 2018 pero no tanto como el 2017. La tendencia será de crecimiento, si bien se operará con mucha mayor selectividad en ciertos sectores", anticipa.

Leonardo Chialva, socio de la consultora Delphos Investment, tiene una visión bastante parecida en cuanto a las precauciones que los inversores deben tomar.

"Estamos es una fase altamente especulativa, en donde las acciones argentinas son moda a nivel global. Los flujos hoy mandan y están primando por sobre los fundamentos", expresa.

Gustavo Cañonero, socio de SBS, cree el Merval puede seguir subiendo, ayudado por un crecimiento económico más sostenible en el tiempo.

í‰l, al igual que varios de sus colegas, remarca que debe tenerse en cuenta la posibilidad de un incremento del flujo de capitales por la reclasificación argentina.

Mientras en la City esta chance va cobrando forma, los ahorristas se van incorporando a los fondos comunes. Las estadísticas son prueba elocuente de ello.