Dólar, tasas e inflación, para arriba: por qué en la City creen que el BCRA intervendrá en el mercado de futuros

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2018/05/457336.jpg)

Desconcertados. Esta es la palabra que mejor describió la situación en lla City en plena convulsión cambiaria.

Después de varios calls con clientes del exterior y locales, la sensación que tuvieron en la Argentina los altos mandos de las entidades financieras es que aún no se llegó al precio de equilibrio de la divisa.

¿De qué se está hablando ahora en las mesas de dinero? Por un lado, son varios quienes creen que el Banco Central tendrá que reflotar la operatoria de intervenir en el mercado del dólar futuro para calmar las expectativas devaluatorias.

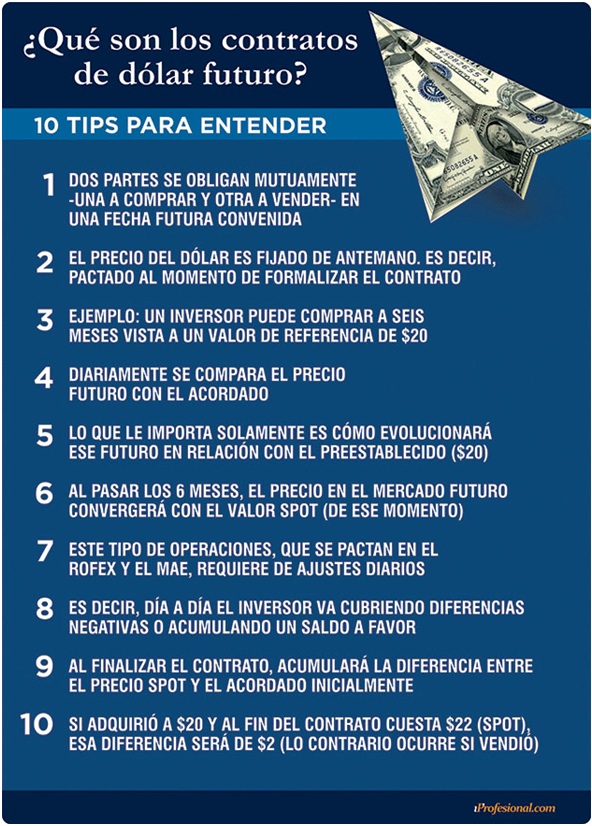

La siguiente infografía sintetiza cómo funciona esta plaza:

Además, afirman que ya quedó demostrado que vender en el mercado spot (de contado) no sirve, y que subir las tasas tampoco pareciera ayudar a frenar la actual tendencia.

Si bien el Banco Central no está impedido legalmente de volver a vender contratos de dólar futuro, algunos señalan que esta estrategia no sería la más recomendable por una cuestión de "antecedentes".

En concreto, hacen referencia a la causa judicial por mal uso que le dio el kirchnerismo a esta alternativa -con Alejandro Vanoli a la cabeza-y que costó millones.

Si Federico Sturzenegger interviniera en la plaza de futuros (bajando las cotizaciones), podría ponerle un límite a las expectativas alcistas.

Incluso, habilitaría una disminución del costo que afrontan los inversores por cubrirse ante una devaluación. Además, no tendría que convalidar semejante tasa de interés como la actual.

"Ya no alcanza con desprenderse de reservas ni con subir las tasas. Hay que ponerle freno a los futuros", afirma un experimentado trader que maneja la mesa de dinero de un banco extranjero.

"Es lo hace, por ejemplo, el Banco Central de Brasil: no vende dólares contantes y sonantes sino que hace swaps (intercambios) por reales, lo mismo que podría hacer acá Sturzenegger", añade.

Si el Central interviene en futuros no vende divisas, ya que los contratos se compensan en pesos (si el precio en esa plaza es superior al que vendió el BCRA).

"Es lo que hacen los bancos centrales del mundo. Debería replicarse esta estrategia, más allá del triste antecedente que dejó el kirchnerismo", agrega.

De no querer quedar emparentado con lo hecho por el Gobierno anterior, otra opción podría ser operar en los futuros de Nueva York.

En este caso, esos contratos -que se llaman Non-Deliverable Forwards (NDF)- son negociados por los grandes fondos y bancos de inversión.

"Sería una alternativa pero debe tener un correlato con la operatoria local, porque si no sería de escaso impacto", admiten en la City.

Se busca prestamista en tiempos de crisis

Con todo, si la solución no pasa por vender dólares, subir las tasas ni operar futuros, ¿qué otra alternativa habría?

Curiosamente se dio a conocer un informe de un banco de inversión en el que se hacía referencia al Fondo Monetario Internacional (FMI) como opción válida, en caso de que arrecie el pánico.

Los mercados claramente tienen desconfianza, "siendo esta la razón por la que ahora están fijando los precios al entender que una interrupción repentina en los flujos de capital afectará a la Argentina y forzará al país a una caída financiera y económica".

Así de clarito y con estas palabras se expresan desde el XP Securities, una importante boutique con sede en Nueva York con llegada a varios funcionarios locales.

"Sabemos por experiencia que cuando asoma el pánico, las autoridades deben reaccionar. Y la mejor decisión que la administración Macri puede tomar en estos momentos para recuperar algo de estabilidad es lograr un acuerdo stand-by plurianual con el FMI", señalan sin ningún tipo de tapujos.

En esa entidad creen que el proceso de ajuste fiscal que está siendo implementado por la administración oficial "es sólido", razón por la cual será suficiente para los técnicos del FMI.

Considera, además, que "la mejor estrategia posible sería que el Gobierno argentino evite recurrir a los mercados durante un par de años, para que ese proceso de ajuste de las cuentas públicas pueda avanzar con relativa tranquilidad".

"Creemos que la reacción de los mercados a la implementación de un acuerdo stand-by sería bastante alcista, independientemente de los posibles costos en la reputación", detalla el banco de inversión en unpaperdirigido a sus clientes.

Además, en XP Securities argumentan que no hay una razón lógica para poner a la economía argentina "de rodillas" por querer reducir la inflación a un dígito en 2019.

Tampoco creen que -bajo las actuales circunstancias- una eventual nueva suba de tasas incluso por encima del 40% (ayer el Central las elevó a 33,25%) pueda marcar una diferencia en la confianza de los inversores.

Si bien esta última opción hoy día parece lejana, con mercados cerrados y las necesidades de encontrar dólares que frenen la estampida, no debería ser del todo desechada.

Después de los u$s9.000 millones conseguidos por Luis Caputo en enero, virtualmente nadie pudo volver a colocar deuda en los circuitos internacionales.

Es sabido que el Gobierno no lo haría por el costo político que debería asumir, pero eso no quiere decir que acudir a la entidad le resulte tan espantoso como al kirchnerismo.

En lo inmediato, el mercado del dólar volverá a abrir presionado. Algunos creen que al Banco Central no le quedará otra que dejarlo subir hasta que el mercado "encuentre su equilibrio".

Esa teoría es compartida por algunos funcionarios del Gobierno, con Marcos Peña a la cabeza, que señalan que la volatilidad cambiaria no debe generar preocupación alguna.

El final es abierto y el resultado, incierto. El mayor riesgo que presenta la Argentinade estos días queda reflejado en el precio del dólar.

El arco político aguarda el desenlace con alta dosis de incertidumbre. Los inversores también.