Deuda en pesos: ¿cuál fue la clave del éxito financiero del Tesoro en el primer trimestre?

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2022/01/529440.jpg)

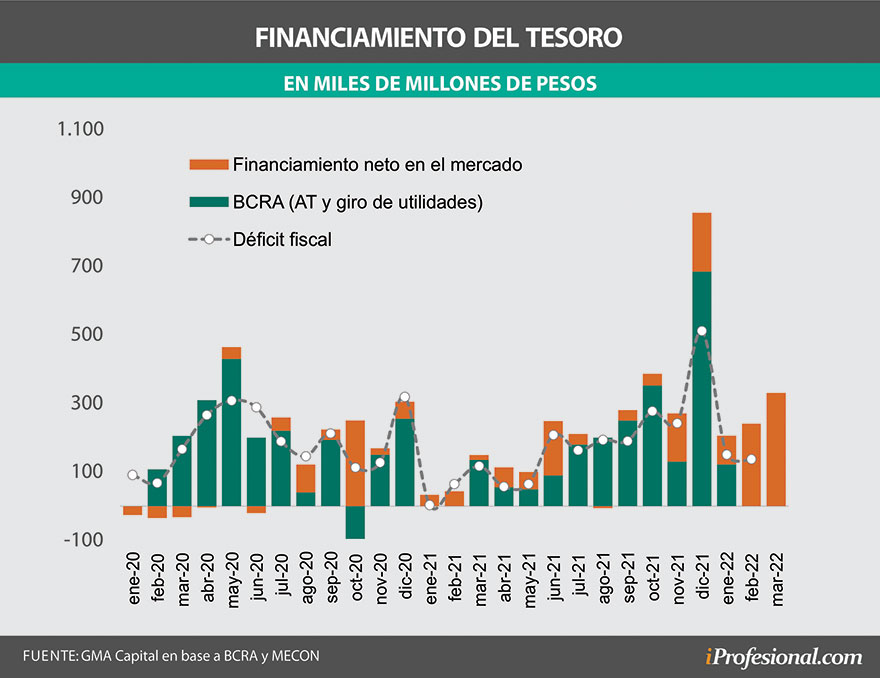

La aceleración de la inflación y la calma cambiaria en los dólares financieros que se inició a fines de enero -cuando se anunció el principio de acuerdo con el FMI- conformó un combo que benefició la estrategia de deuda del Tesoro Nacional, que logró acumular en el primer trimestre del año un financiamiento neto de $640.367 millones.

Ese colchón cosechado equivale a 0,9% del PBI. El Tesoro necesita emitir deuda al sector privado por el equivalente a 1,8% del PBI neto de amortizaciones para cerrar el programa financiero de 2022, según el reporte del staff del FMI publicado el viernes 25 de marzo, cuando el directorio del organismo internacional aprobó formalmente el acuerdo con Argentina.

Pero un informe de la consultora 1816 precisó que ese 1,8% de financiamiento neto del programa "es en realidad el número antes del pago de intereses, de modo que no es comparable con lo que en la jerga se conoce como financiamiento neto o financiamiento extra que va consiguiendo el ministerio de Economía en sus licitaciones, que es un monto neto de pagos de capital pero también de pago de intereses".

La consultora indicó que este año el financiamiento requerido neto de amortizaciones e intereses es de 1,3% del PBI.

En este marco, los analistas de 1816 destacaron que "en apenas un cuarto del año el Tesoro logró captar dos tercios de todo lo que necesitaría en 2022" para cubrir el programa financiero

Buen nivel de refinanciamiento

Este buen resultado obtenido en las licitaciones le permitió al Tesoro refinanciar los $1,2 billones de vencimientos de deuda en pesos, y conseguir una tasa de roll over de 150%, Esa alta tasa de renovación contribuyó a que el BCRA emitiera sólo $122.000 millones en Adelantos Transitorios en lo que va del año, unos $13.000 millones menos que en el mismo período del 2021

La performance del Tesoro va en línea con cumplir la pauta monetaria acordada con el FMI. Es que el nuevo programa con el organismo internacional contempla la meta cuantitativa de reducir este año la asistencia monetaria del BCRA al Tesoro a 1% del PBI, frente al 3,7% registrado en 2021.

Pero en el memorándum de entendimiento con el FMI se trazaron dos objetivos: ir estirando los plazos de colocación, y disminuir la deuda indexada, algo que los analistas vislumbran complicado.

El dato de 4,7% de inflación en febrero acentuó la demanda de los inversores de títulos ajustados por CER de corto plazo para refugiarse de la suba de precios, y con expectativas inflacionarias para este año en 60%, en el mercado aseguran que esa tendencia continuará.

"Sin dudas, esto no hace más que brindar más combustible para que la demanda (de títulos ajustados por inflación) continúe a toda marcha en los próximos meses", señalaron en Cohen Aliados Financieros.

En sintonía, un informe de Delphos Investment prevé que "dado el ritmo inflacionario previsto para este año será difícil que esta tendencia se interrumpa, a pesar de la voluntad del gobierno expresada en el memorando con el FMI de disminuir las colocaciones indexadas".

¿Cuál fue la clave de la buena cosecha del Tesoro?

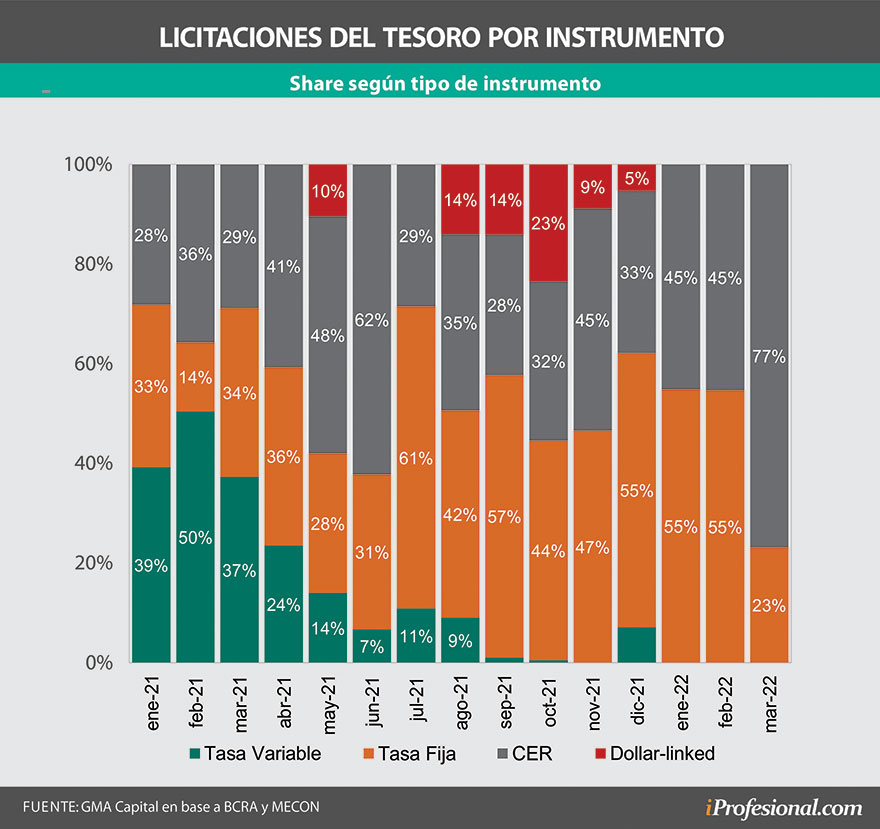

Un informe de GMA Capital remarcó que el "peaje" que la secretaría de Finanzas "tuvo que abonar para poder convencer al mercado fue emitir crecientemente deuda indexada, es decir, no licuable por inflación".

Al analizar las colocaciones de deuda por tipo de instrumento de marzo se observa que la nueva deuda CER (letras y bonos) explicó el 77% del total emitido.

"Esta proporción duplica el share promedio que este tipo de instrumentos había mostrado en 2021", especificó el documento.

Paula Gándara, analista de Adcap Grupo Financiero, también subrayó en un informe que "la demanda por CER continúa siendo el principal atractivo en las licitaciones semanales", y resaltó que en la última subasta realizada el 29 de marzo el 80% del monto adjudicado fue en instrumentos ajustados por inflación.

La deuda ajustada sobre inflación también ganó terreno en el total del stock de endeudamiento público. Pasó de representar el 8% a fines de 2019 a 18% en febrero de este año, según los últimos datos oficiales.

"Mientras que hace poco más de 2 años daba cuenta del 34% de los compromisos en moneda local, hoy esa importancia relativa avanzó hasta 59%", detallaron en GMA.

De esta forma, la deuda CER medida al tipo de cambio oficial creció u$s 42.500 millones durante la gestión de gobierno de Alberto Fernández.

"El stock actual de casi u$s 67.000 millones equivale a 1,5 veces el compromiso con el FMI", enfatizaron en GMA Capital.

Apetito por el carry trade

En este contexto inflacionario y de veranito cambiario -que podría extenderse hasta fines de junio o principios de julio dado que en el segundo trimestre del año hay mayor oferta de divisas por la liquidación de la cosecha gruesa- reapareció en las últimas semanas el llamado carry trade, como se denomina en la jerga financiera a pasarse de dólares a pesos.

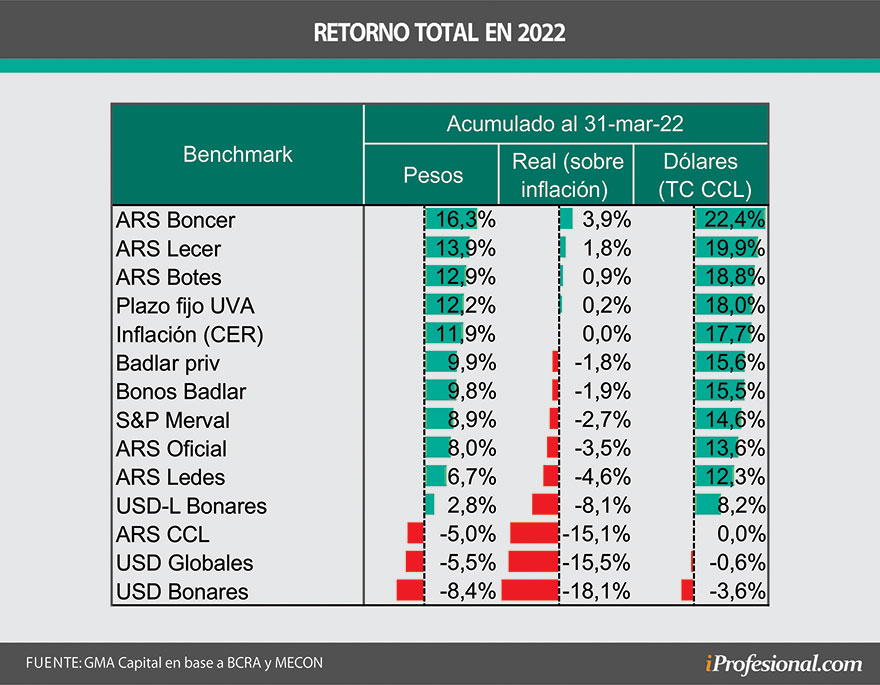

"La clave para que en este 2022 la estrategia financiera del Gobierno rindiera sus frutos, hasta el momento, fue la existencia de una demanda cautiva dispuesta pagar por instrumentos de cobertura. Las expectativas de inflación tienen un piso de 55-60%, y no hay tasa fija que alcance ese nivel de nominalidad", argumentaron en GMA Capital.

En este contexto, afirmaron que "durante el primer trimestre de 2022 fue mucho más fácil obtener retornos en dólares con alternativas en pesos que poder sacarle ventaja concreta a la inflación"

"Las estrellas de este 2022 son los títulos indexados: LECER y bonos ajustados por la inflación generaron los mayores retornos nominales y reales. Asimismo, como la apreciación del tipo de cambio Contado con Liquidación (CCL) fue de 15%, los rendimientos en dólares de las mejores opciones en pesos superaron el 22% en el trimestre (121% anualizado)", indicaron.

Asimismo, Fernando Ziade, Managing Director de Adcap Grupo Financiero argumentó que "varias proyecciones están considerando que la inflación va a estar entre 58% y 62% en 2022, punta a punta. Si no se ven subas en otras variables sistémicas (Badlar), y una tasa de política monetaria más agresiva, es imposible pensar en otros activos que no sean los atados a inflación".

En sintonía, los analistas de Cohen aseveraron que "los rendimientos en pesos, las expectativas de movimiento del tipo de cambio y de actualización en las tasas de referencia han llevado a que se prioricen las colocaciones en pesos o carry".

En ese sentido, Leonardo Chialva, analista de Delphos Investment destacó en una charla virtual organizada por Cohen que "el carry en bonos CER viene desde hace seis meses" pero "lo que sí se está viendo ahora es entrada de gente de afuera".

"Los fondos de inversión de afuera están entrando a hacer carry y eso acentúa el proceso, baja aún más el dólar y hay mucho más interés en los bonos", aseguró.

Chialva planteó que "hoy la estrategia es el carry posiblemente con bonos CER por dos o tres meses, y después por ahí hay que saltar a otro tipo de bonos que puede ser dólar linked pero mientras el contexto se mantenga, el dólar financiero la proyección -si no estalla ninguna bomba en el mundo que nos cambie todo- uno diría puede valer $240 a fin de año con lo cual cualquier opción de tasa le puede llegar ganar y provocar una buena renta en dólares".

De todos modos, el analista advirtió que "eso no está exento de riesgos, estás haciendo carry especulativo en moneda doméstica de un país que no tiene moneda, así que no es apto para cualquiera".

Deuda en pesos: ¿riesgo de reperfilamiento?

Frente al crecimiento de la deuda CER, que no se licúa por inflación, ronda en la memoria de los inversores el fantasma del reperfilamiento de la deuda en pesos como ocurrió a fines de agosto de 2019 cuando por decreto el gobierno de Mauricio Macri dispuso la postergación de los vencimientos de títulos de corto plazo (Letes, Lecap, Lecer y Lelink)

Al respecto, Pedro Siaba Serrate, analista de PPI, sostuvo que "el riesgo del crecimiento de la deuda en pesos, en especial ante el aumento de la composición indexada está latente, aunque no debería ser algo inminente".

"Todavía el stock de la deuda en pesos total representa el 15,8% del PBI, y más importante, alrededor de la mitad está en manos del propio sector público (su refinanciación está asegurada). Creemos que será un tema más relevante el año próximo".

En la misma sintonía, en la consultora 1816 plantearon que "lo que más nos preocupa es cómo será la dinámica de las subastas del Tesoro a medida que los papeles que se emitan empiecen a vencer cerca del cambio de mandato presidencial, dadas las variadas visiones sobre cómo debe enfrentar el próximo gobierno el stock de pesos, y lo complejas que han sido las última dos transiciones presidenciales, a la espera de cambios abruptos de régimen de política económica".

En ese sentido, recordaron que "en la transición presidencial de 2015 Cristina Fernández de Kirchner vendió futuros por más de u$s15.000 millones para evitar que vuelen las tasas en pesos, en la transición presidencial de 2019 Macri defaulteó Lecaps para evitar un overshooting del dólar".

"Nos inquieta mucho que pasará con los instrumentos en moneda local ( y con el CCL) cuando los títulos que licite Economía empiecen a vencer cerca de agosto de 2023. Como no falta tanto para eso preferimos ser cautelosos, aún a riesgo de dejar potencialmente en la cancha algo de rendimiento. Dentro del universo en pesos, seguimos priorizando papeles CER con vencimiento no más allá del primer trimestre de 2023", concluyeron.