Si hubieras invertido $10.000 a principios de año en dólar, plazo fijo o bolsa, ¿cuánta plata tendrías hoy?

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2020/10/505507.jpg)

Este año no es igual a cualquier otro por la pandemia, pero a ello se le agregan condimentos que le cambiaron la ecuación a cualquier ahorrista, y aquél que invirtió hace diez meses atrás en dólar, plazo fijo o acciones, se encontró con un panorama distinto.

Es que el peso se devaluó de forma notoria y las restricciones para comprar billetes estadounidenses se volvieron cada vez más complejas. Algo que incidió en los diferentes mecanismos que eligen los argentinos para resguardar sus ingresos.

De esta forma, con la incertidumbre como bandera por los ruidos económicos y políticos, las alternativas de inversión ofrecieron rendimientos que ganaron o perdieron respecto a la inflación.

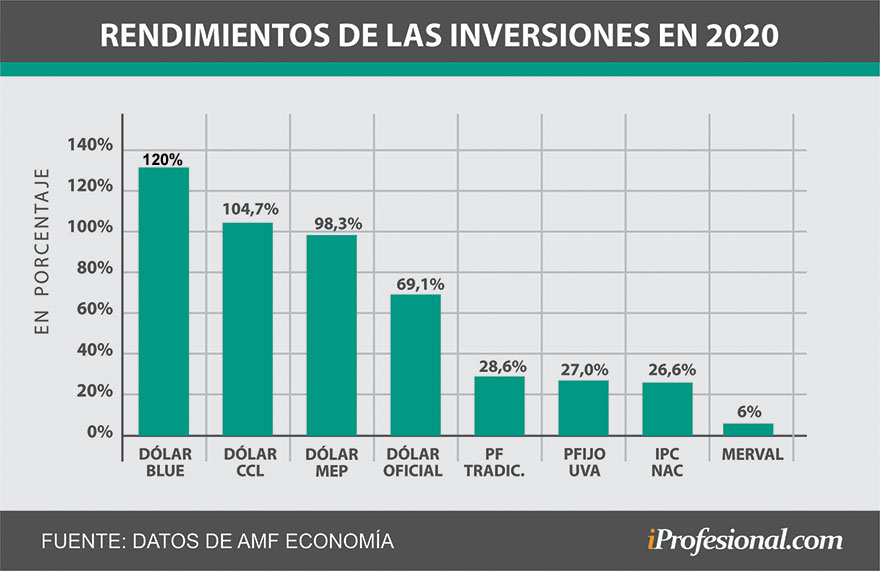

En este sentido, iProfesional realizó un ejercicio simple: calcular cuánto dinero tendría hoy un ahorrista si a inicios de año hubiera invertido $10.000 en alguna de las distintas opciones de inversión que ofrece el mercado.

Como, por ejemplo, comprar dólares en los distintos canales, colocar un plazo fijo tradicional o por ajuste de inflación (CER), o bien, invertir en algunas acciones líderes de la Bolsa de Comercio.

Así, se debe tener en cuenta que el dólar oficial empezó el 2020 ya con el máximo autorizado de compra de u$s200 mensuales y el impuesto País del 30%, y en el interín se aplicó a mediados de septiembre otro recargo más: el cobro por adelantado de Ganancias del 35%.

Por ende, varió su valor final por los gravámenes y también por las microdevaluaciones diarias implementadas por el Banco Central. De esta manera, aquél que puede comprar divisas estadounidenses en bancos o prefiere realizar una compra de un producto costoso en el exterior con tarjetas, tuvo un alza en el precio del dólar en los primeros diez meses del año de 68%.

Para el análisis del rendimiento que tuvo los $10.000, se toma la base que en el primer día hábil del año se pudo comprar con ese dinero unos u$s122 en la plaza oficial, contabilizado el 30% de recargo impositivo que ya estaba aplicado en ese momento.

En tanto, aquél ahorrista que compró billetes en la plaza informal, recibió con esos pesos casi u$s130 en el blue. Y si los destinó a la Bolsa de Comercio para comprar divisas, obtuvo alrededor de u$s135.

Por el lado de las colocaciones en pesos, los ahorristas que fueron renovando mensualmente, desde enero a la fecha, sus plazos fijos, vieron como la tasa de interés fue ascendiendo con el tiempo al ritmo del alza inflacionaria.

Así, empezaron obteniendo un rendimiento anual del 26,6%, pero luego fue ascendiendo tres veces más en el camino para llegar al actual 34% anual. Esto se debe a que en junio saltó al 30%, en agosto al 33,06% y el 16 de octubre subió al citado 34%.

En tanto, el que se orientó al plazo fijo UVA, transitó varios meses con una inflación contenida por la cuarentena en varios sectores, pero en el último tiempo algunos precios comenzaron a ascender de forma notoria.

Desde el lado bursátil, aquél inversor que apostó por comprar "papeles" de empresas en la Bolsa de Comercio, se encontró con una amplia volatilidad, en los que hubo meses claramente ganadores y otros para el olvido. Todo a ritmo de las idas y vueltas del Gobierno respecto al financiamiento del Estado y de las medidas cambiarias.

Ahorristas ganadores, ¿y perdedores?

Ahora bien, a la hora de analizar cuál es el monto que tendría hoy aquél ahorrista que invirtió $10.000 a inicios de año en las distintas alternativas del mercado, el ganador es indiscutido.

El dólar blue fue el instrumento que más avanzó en su precio, con un 120% de incremento desde enero a la fecha. De hecho, con el salto que tuvo días atrás hasta los $195, llegó a alcanzar un rendimiento hasta 152%.

Le sigue el dólar contado con liquidación y el Bolsa (o MEP), con alrededor de 100%, y el oficial, que con el agregado durante la cuarentena del 35% de adelanto de Ganancias, generó que su cotización escale 69% en todo el año.

Por el lado de las colocaciones a plazo en pesos, apenas superan la inflación acumulada en los primeros diez meses del 2020, ya que los plazos fijos tradicional y UVA están casi parejos, con una ganancia de 28,6% y 27%, respectivamente. Superando al acumulado del índice de precios (IPC) nacional, que es de un acumulado de 26,6%.

Finalmente, el que se orientó por las acciones, obtuvo en lo que va del año un magro 6% de suba. Es decir, perdió por lejos frente al dólar e inflación.

¿Cuánto es en pesos?

En resumen, a la hora de ver los números de cuánto dinero logró el ahorrista que colocó $10.000 en las distintas opciones de inversión, la cifra actual que reúne para cada instrumento es la expresada en el cuadro que acompaña.

"Si el primer día hábil de 2020 un pequeño inversor poseedor de sólo $10.000 hubiera tomado la decisión de colocar esos fondos en algún tipo de colocación, el resultado a la fecha sería sorprendente", dice a iProfesional el economista Andrés Méndez de AMF Economía.

Y completa su idea: "Podría tener prácticamente la misma cantidad de pesos de hace diez meses atrás si hubiera optado por una inversión bursátil (representada por el Merval), o podría tener nominalmente más del 100% de aquel importe, en caso de haber adquirido dólares estadounidenses".

Es que el ahorrista que apostó esos $10.000 por el dólar blue, hoy dispone de unos $21.950. O sea, ganó 120%, o lo que representa 11.950 pesos extras.

Un poco por debajo se ubican los dólares bursátiles: el contado con liquidación ($20.500) y el dólar MEP o Bolsa, con un monto actual de $19.800.

En conclusión, muchas alternativas de inversión fueron muy golpeadas con la retracción de la economía y la crisis de los distintos sectores."En un contexto en el que el nivel de actividad se desplomó a un ritmo anual de dos dígitos, los papeles bursátiles no están gozando de un año feliz", detalla Méndez.

Para agregar: "Tampoco la debilitada moneda doméstica pudo emerger de una situación fiscal que sólo agravó su estado de salud: el Banco Central creó abundante dinero para socorrer a las finanzas públicas, en un contexto en el que el respaldo en divisas de los pesos se deterioró significativamente, algo letal para la confianza en la moneda local".

Es decir, Méndez resume que los argentinos "volaron" a la moneda más fuerte (el dólar estadounidense), y este fue el resultado de los primeros diez meses del año: una valorización del dinero en dólares respecto al valor de los productos y servicios en pesos.

En este sentido, Lorena Giorgio, economista principal de la consultora Econviews, sostiene a iProfesional: "Lamentablemente, no hay dudas que la mejor inversión en lo que va del año fue el dólar. Y digo lamentablemente porque esto va en contra de la necesidad y el objetivo del Gobierno, que es desarrollar el mercado de capitales local y la curva en pesos".

Por eso analiza la especialista que los inversores menos sofisticados, además de comprar los 200 dólares al oficial, se han volcado a los plazos fijos tradicionales.

"Hace unos meses, esta tendencia empezó a darse vuelta y los plazos fijos ajustados por UVA empezaron a ganar relevancia a la espera de una aceleración de la inflación. Hasta ahora, el plazo fijo tradicional le ha venido ganando al que ajusta por UVA, pero ya estamos en el punto de inflexión, y hacia adelante deberíamos esperar que esta tendencia se revierta", aclara Giorgio.

Por otro lado, aclara que las suscripciones a los Fondos Comunes de Inversión (FCI) con tenencias en dólar linked, que actúan como cobertura ante un salto del tipo de cambio oficial, "han ganado atractivo en los últimos meses".

Aunque todavía es incipiente analizar el rendimiento que otorgarán desde ahora en adelante, con el cambio de contexto que hubo desde agosto, cuando comenzaron a acelerarse los precios.

"El mercado espera una devaluación más pronto que tarde. Sin embargo, los fondos que vienen liderando en cuanto a rendimiento directo son los de renta fija retorno absoluto y retorno total", concluye Giorgio a iProfesional.-