Inversiones en la "era Massa": expertos de la City recomiendan dónde poner los pesos

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2022/02/531093.jpg)

Las primeras medidas anunciadas por el nuevo "súper" Ministro de Economía, Sergio Massa, dieron pistas a los inversores respecto a cuáles pueden ser los ejes financieros del Gobierno para intentar darle un rumbo al país. En ese sentido, distintos analistas bursátiles consultados por iProfesional, realizan recomendaciones de las carteras de acciones y bonos propuestos para este momento de la Argentina.

Sobre todo, el eje de los expertos está en apostar por determinados papeles para los próximos dos o tres meses, en base al escenario presentado por el mencionado funcionario al asumir días atrás.

Es decir, las sugerencias están focalizadas en un contexto de una brecha cambiaria similar a la actual, los potenciales anuncios de refuerzos para las reservas del Banco Central tras gestiones en el exterior, y una liquidación anticipada de comercio exterior por u$s2.000 millones mensuales.

"El plan económico de Massa no trajo ninguna solución mágica. El cambio de tono más moderado hacia los sectores productivos y el anuncio de la prioridad de lo fiscal fueron constructivos. Sin embargo, más allá de la quita de subsidios de energía, faltaron señales fiscales robustas y concretas para retomar el rumbo hacia el cumplimiento de la meta con el FMI", detalla Pedro Siaba Serrate, jefe de research y estrategia de PPI

Y agrega: "Para salir de la expresión de deseo o voluntarismo, el mercado exige ver las cartas sobre la mesa con avances concretos que aumenten la posibilidad de lograrlo. A diferencia de lo que se rumoreaba, tampoco hubo definiciones para el tipo de cambio oficial. El foco estuvo en la acumulación de divisas buscando conseguir el superávit comercial y apuntando a obtener financiamiento externo".

"Era Massa": acciones a tener en cuenta

A la hora de sugerir los papeles que se pueden presentar como una oportunidad de compra, en base a los anuncios de Sergio Massa, los analistas proponen algunas alternativas para los próximos 60 días.

"Bajo ese escenario, recomiendo a Telecom, que es una empresa vinculada a Martínez de Fintech, clave para Massa en Nueva York. También Transener, Central Puerto y las transportadoras de gas (en especial, TGN), por las tarifas más demandas a favor. Y, en menor medida, sugiero firmas que ajustan a dólar linked, como San Miguel y Ternium", afirma a iProfesional Mauro Mazza, portfolio manager de Bull Market.

Para completar: "Todo lo que sea previo a salto cambiario nos sirve, pero cuando ocurra ese salto dejará de servir".

Por el lado de Maximiliano Bagilet, asesor financiero de TSA Bursátil, opina: "Para perfiles reacios al riesgo, por el momento no vemos un cambio en el panorama de corto plazo en Argentina, como tampoco compra en acciones argentinas en general, aunque quizás algunas empresas puedan posicionarse de mejor manera".

En tanto, para perfiles con tolerancia al riesgo, sostiene este analista que "hay oportunidades en general, ya que las acciones se encuentran en pisos históricos en dólares y muchas no han salido de mínimos en precios". Al respecto, cita el caso de Grupo Galicia, YPF, Central Puerto y Telecom como apuestas de "alto riesgo".

Para perfiles más conservadores, y apostando a un sostenimiento del esquema energético, Bagilet indica que Edenor "puede ser una buena apuesta". Y otra empresa con riesgo argentino, pero con buena perspectiva desde sus fundamentos, es Ternium Argentina.

En cuanto a Siaba Serrate, afirma que mantiene su cartera de equity distribuida en 7 papeles de empresas líderes, como Telecom, Mercado Libre, TGS, Pampa, Vista, Loma Negra y Grupo Galicia. "El objetivo es ganar diversificación y reducir nuestra exposición al sector bancario", dice.

Títulos y otras inversiones recomendadas para inversores

Más allá de las acciones de empresas, para los analistas también las recomendaciones de inversión pueden centrarse en títulos nominados tanto en dólares como en pesos, y en otras alternativas que ofrece el mercado.

"Para ahorristas conservadores creemos que sigue siendo una buena opción el plazo fijo UVA o los bonos provinciales en dólares de jurisdicciones con buenos números fiscales o garantizadas, como Córdoba, Mendoza, ciudad de Buenos Aires y Neuquén. Además suma bonos en dólares soberanos y obligaciones negociables (ONs) en dólares, dólar linked y tasa variable", sostiene Pablo Repetto, jefe de Research en Aurum.

También recomienda coberturas con futuros y, como una opción adicional, alguna proporción de dólar link soberano con vencimientos a 2022 y 2023 (T2V2 y TV23).

"Para el que tiene que estar en pesos, el Discount (DICP) siempre es una buena opción", completa Repetto a iProfesional.

Por el lado de Mazza, en renta fija afirma: "Seguimos posicionado en bonos CER, principalmente al 2023 (TC23 y TX23), porque la inflación seguiría en el corto plazo por arriba del 6% mensual. Y para los que tienen dudas sobre Massa, estamos con ONs en dólares de YPF, como las emitidas a 2025 y 2026, en especial la YCA6P, que paga cupones muy altos en moneda estadounidense. En menor medida, Telecom, que rinde casi el 14% en dólares".

Por el lado de Bagilet, para carteras de bajo riesgo, recomienda un 60% posicionarse en Obligaciones Negociables en dólares. Es decir, deuda corporativa, que actualmente rinde entre un 6% a 10% anual en dólares, "pudiendo entrar tanto en pesos como en dólares, pero siempre recibiendo dólares al vencimiento".

El restante porcentaje de la cartera lo divide de la siguiente manera: un 20% del total en dólares cash, por medio del dólar MEP, y otro 20% en activos atados a la inflación, como por ejemplo bonos CER.

"Para aquellos clientes que buscan un poco más de exposición en sus carteras, agregamos como opción Cedears, que son acciones de empresas extranjeras que cotizan localmente, y le sumamos algo de riesgo argentino. Entonces quedaría 50% en Obligaciones Negociables, 30% Cedears, 10% bonos CER y 10% acciones argentinas selectivamente", concluye Bagilet.

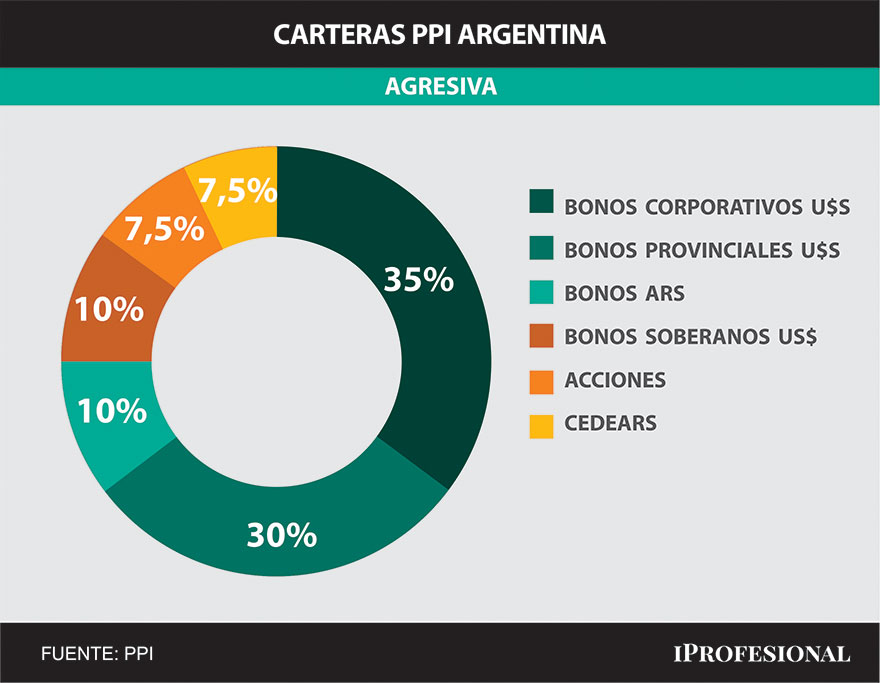

En la misma línea, Siaba Serrate de PPI considera, en este contexto y para el corto plazo, que "el apetito por cobertura de tipo de cambio continuará profundizándose". Por lo que el componente dólar linked aumenta a 35%, la renta fija (money market) ocupa sólo 10%, los bonos CER un 45% y el 10% restante en Badlar.-