Deuda en pesos: Massa afronta un test desafiante, ¿qué expectativas tienen los analistas?

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2022/08/540587.jpg)

El ministro de Economía, Sergio Massa, testeará este lunes 28 de noviembre la capacidad de financiarse en el mercado local mediante la última licitación de deuda del Tesoro del mes, en la que aspira conseguir fondos para cubrir vencimientos por unos u$s261.000 millones.

Los analistas consultados por iProfesional evaluaron esta subasta será una prueba "muy desafiante" porque se trata del vencimiento más grande desde fines de julio, y estaría casi todo en mano de privados, en un escenario donde el mercado de deuda en pesos muestra signos de estrés.

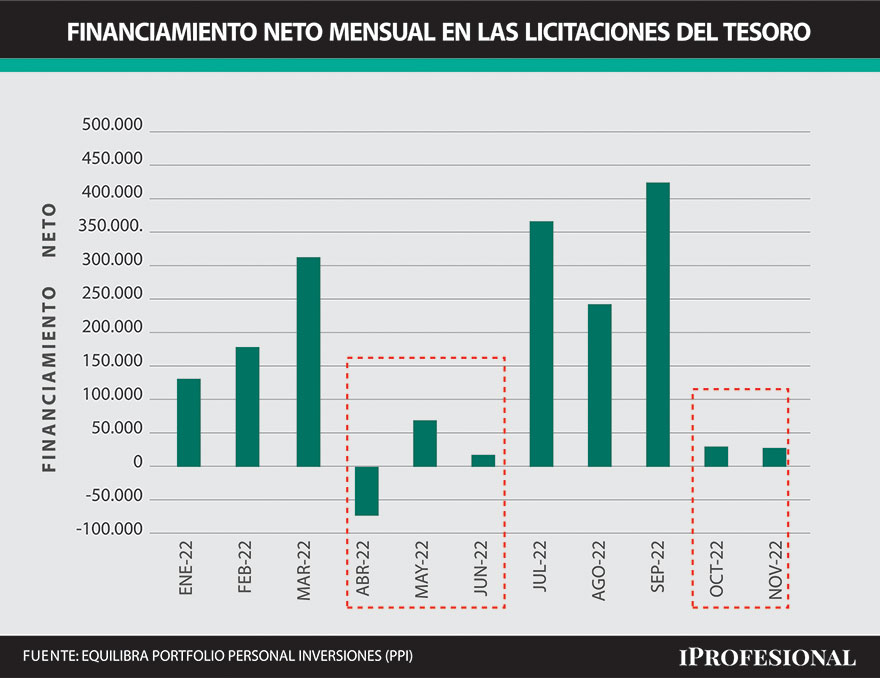

El flojo resultado del canje de deuda realizado el 10 de noviembre y el bajo nivel de financiamiento neto obtenido en las licitaciones de octubre y lo que va de noviembre prendió luces de alarma en un contexto donde se requieren fondos frescos para poder cerrar el programa financiero en 2022.

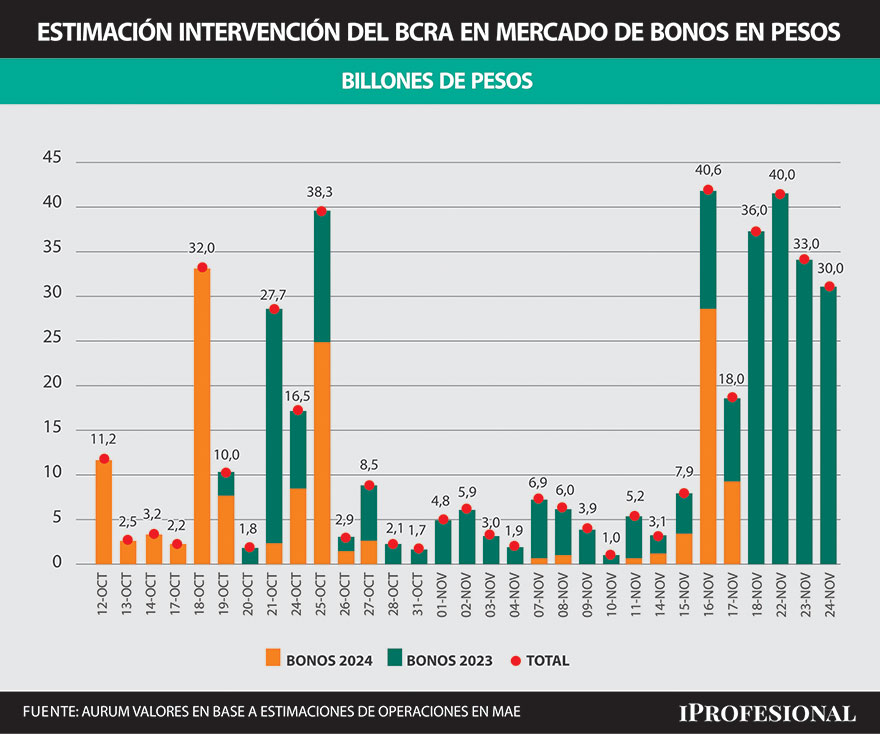

En este contexto, el Banco Central (BCRA) viene comprando en las últimas semanas títulos CER -los que ajustan por inflación- para sostener los precios en el mercado secundario.

Al respecto, en Aurum Valores estimaron que el BCRA "desde mediados de octubre lleva emitido unos $410.000 millones por esta vía", e indicaron que "esta cifra equivale a casi el 35% de lo emitido en la crisis de junio/julio".

Deuda en pesos: este es el menú de la licitación

Pedro Siaba Serrate, estratega de PPI señaló que "prácticamente, la totalidad de los pagos se encuentran en manos del sector privado" tras el canje de deuda de noviembre.

Para atravesar esta licitación, la secretaría Finanzas ofrece cinco instrumentos de deuda de muy corto plazo, y por cuarta vez consecutiva, no se incluyen títulos CER, que ajustan por inflación.

- Hay una Letra de Liquidez del Tesoro (Lelite) con vencimiento el 16 de diciembre de 2022 que solo puede ser suscripta por Fondo Comunes de Inversión a una tasa nominal anual de 69%

- También dos letras del Tesoro a descuento a tasa fija (Lede), una que vence 32 de mayo de 2023 (S31M3), y la otra caduca el 28 de abril de 2023 (S28A3).

- Y dos Bonos del Tesoro vinculado al tipo de cambio oficial (dólar linked), uno que expira el 28 de abril de 2023 (TV23D) y el otro el 31 de julio de 2023 (T2V3).

Economía busca cosechar $110.000 millones con los instrumentos a tasa fija, y el equivalente u$s200 millones en cada uno de los bonos dólar linked. La recepción de las ofertas es a partir de las 10.00 horas de este lunes y finalizará a las 15.00 horas.

Deuda en pesos: ¿qué opinan los analistas del menú?

Santiago Franco, analista de Research de GMA Capital, planteó que "el menú ofrecido no parece que vaya a despertar mucho atractivo" y sostuvo que "la existencia de múltiples tipos de cambio, vale tener en cuenta el nuevo dólar soja, le quita presión de corto plazo a las expectativas de devaluación, sacándole brillo a los dollar-linked".

"En lo que se refiere a las Ledes, si bien en las últimas licitaciones el Tesoro ofreció tasas considerablemente superiores a la tasa de Leliq, a estos niveles no existe demasiado apetito por estos títulos", juzgó.

Para el analista, "tiene sentido que Economía no haya ofrecido títulos CER, dadas las señales de estrés que se observan a lo largo de la curva".

Sobre la ausencia de títulos CER, Javier Casabal, analista de Adcap Grupo Financiero, sostuvo que "el Tesoro no ofrece títulos linkeados a inflación, posiblemente para no convalidar las altas tasas reales que se ven en el mercado secundario, aun cuando el BCRA viene interviniendo la curva entre niveles de CER+5.5% para 2023 y en torno a CER+12% en 2024".

Por su parte, Lucio Garay Méndez, economista de Eco Go, consideró que "diseñaron el menú que pudieron", y concordó que "si quisieran emitir letras CER, deberían pagar un costo altísimo, ya que hoy cotizan en el mercado secundario con un rendimiento entre 3 y 6 puntos porcentuales por encima de la inflación.

A su vez, Siaba Serrate destacó que "ante la frágil situación, el equipo de Finanzas no anduvo con vueltas, y todos los instrumentos del menú vencen antes de las PASO de agosto 2023".

En sintonía, Tobías Pejkovich, economista de Facimex Valores, comentó que "el equipo económico repite la estrategia que viene manteniendo desde la última licitación de octubre, cuando el mercado de pesos comenzó a operar en niveles de estrés, por lo que no hay instrumentos con vencimiento posterior a las PASO y tampoco hay alternativas CER".

Asimismo, en Aurum Valores advirtieron que "el plazo al que ofrece instrumentos (marzo, abril y julio de 2023) revela que el problema de los vencimientos pre-electorales se agravará".

Pablo Repetto, jefe de Research de Aurum, estimó que los títulos "de tasa fija tan largos podrían ser un problema para el roll over, mientras que los dólar linked quizá sean útiles para algunos institucionales".

¿Qué expectativas tienen los analistas sobre la deuda en pesos?

Para Casabal, será "un test relevante para el Tesoro, ya que, considerando que las tenencias en manos de agencias públicas entraron al canje pasado, se presume que el 100% de lo que está venciendo a fin de mes quedó en manos privadas".

De igual diagnóstico, Pejkovich tildó a la licitación de "muy desafiante" dado que "el mercado de pesos opera hace varias semanas en niveles de estrés" y "estamos ante el vencimiento más abultado desde fines de julio".

En Facimex estimaron que "el Tesoro necesita captar financiamiento neto por $143.000 millones en cada una de las tres licitaciones que quedan en el año para cerrar el programa financiero sin usar más Adelantos Transitorios".

"Hoy, este escenario se ve lejano y por eso esperamos que el programa financiero termine cerrando con más emisión monetaria (vía canales indirectos). Será clave evaluar la voluntad del sector privado de renovar los vencimientos", remarcaron.

Deuda en pesos: ¿logrará el Tesoro financiamiento neto?

El Tesoro acumuló en las dos licitaciones de noviembre apenas un financiamiento neto de $33.500 millones, y las expectativas de los analistas para la última subasta del mes no son muy alentadoras.

"La expectativa no es muy favorable. Las últimas licitaciones y el fallido canje han puesto en evidencia el poco apetito que tienen los inversores en estirar los plazos de deuda. Por otro lado, los instrumentos que vencen se encuentran casi en su totalidad en manos del sector privado. Estos dos factores harán que la subasta sea desafiante", fundamentó Franco.

Garay Méndez cree que "se va a repetir lo que viene sucediendo en las últimas colocaciones, financiamiento neto muy cercano a cero, es decir, junta los pesos para renovar los vencimientos, pero no junta pesos para financiar el déficit y esto último es el principal desafío que tiene Finanzas por resolver".

Con la misma mirada, Repetto dijo que "por como está el mercado, esperamos que consigan rollear al menos lo que vence, pero vemos más difícil que puedan lograr conseguir más, porque los plazos a los que están colocando que son complicados de aceptar para los inversores".

Para Siaba Serrate, "ofreciendo títulos de muy corto plazo, el resultado mejorará -en relación a las últimas licitaciones-pero representa una señal de debilidad de cara a lo que se viene".

¿El Tesoro convalidará mayor suba de tasa?

Para Casabal, "la limitada demanda por instrumentos del Tesoro hace que difícilmente pueda obtener financiamiento neto sin convalidar mayores tasas", e indicó: "la Ledes de enero ya opera a una TEA (tasa efectiva anual) de 116% y marca un piso elevado contra la de marzo y abril".

Por otro lado, el analista admitió que "tampoco hay demasiado margen para ofrecer ‘premios’ sin despertar preocupaciones sobre la sostenibilidad de la deuda en pesos".

Siaba Serrate prevé que "posiblemente el Tesoro sea más generoso con las tasas de colocación, intentando inflar el monto capturado en el mes". Y proyectó que para las Ledes "cabe esperar tasas efectivas de entre 117% y 118%".

Por su parte, Garay Méndez se mostró dubitativo: "Hay que ver que hacen con las letras de corto plazo, hace más de un mes que mantienen la tasa en 6,7% mensual, hay que ver si suben la tasa como para atraer un poco al mercado".

Sin embargo, el economista afirmó que "hoy el sector privado tiene una aversión bastante alta a la deuda Tesoro, que no se soluciona simplemente con un poco más de tasa".

Fernando Baer, economista jefe de Quantum Finanzas, opinó que el Tesoro "va a convalidar la tasa del mercado" secundario. Y esgrimió: "por eso va a corto plazo, para no pagar más, aunque así corre riesgo de no renovar o conseguir fondeo extra"

Horizonte difícil para la deuda en pesos

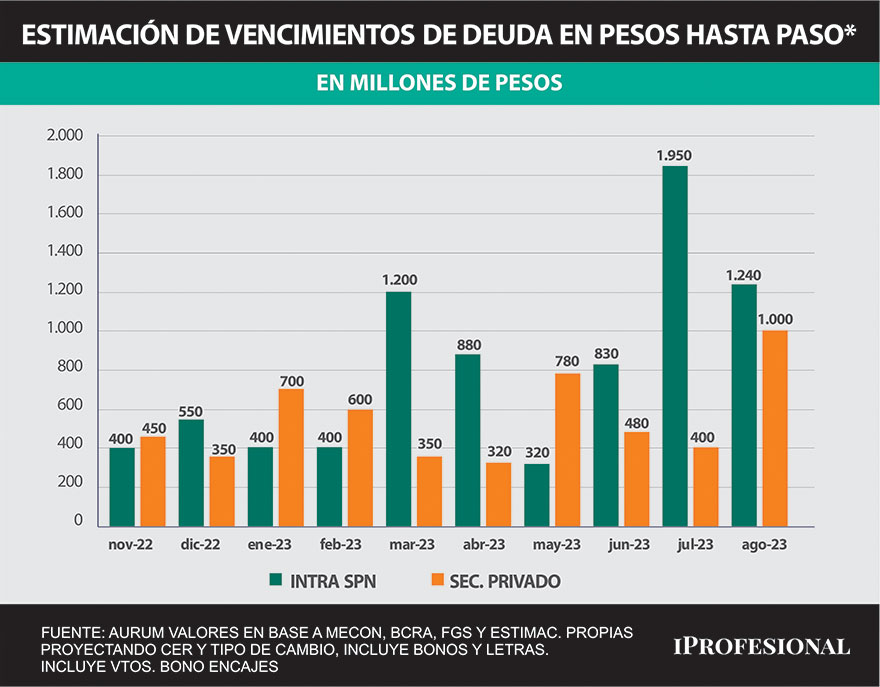

Los analistas destacan que el Tesoro cada vez renueva vencimientos a más corto plazo, ante la resistencia de los inversores a adquirir títulos que vencen después de 2023, lo que produce una gran montaña de vencimientos previo a las elecciones. Por eso, se mantienen latentes los temores sobre la sostenibilidad de la deuda, y el riesgo de una corrida como hubo en junio último, o incluso el fantasma de un eventual reperfilamiento.

Un informe de GMA Capital precisó que tras el canje de deuda "los vencimientos en 2023 superan los $10,4 billones, y destacó que "preocupa la concentración de compromisos hacia mitad de año".

"Los vencimientos entre junio y septiembre ascienden a $4,9 billones. Es decir, en cuestión de 4 meses, se agrupa lo equivalente a dos terceras partes del préstamo con el FMI", puntualizó.

A su vez, la consultora 1816 planteó: "el principal desafío de Alberto Fernández era poder vender títulos a 2024. El Gobierno no solo no puede vender papeles a 2024 sino que tiene que comprarlos, así que estamos muy lejos de una normalización de la curva en pesos".

La consultora aseguró que "por fuera de un (muy improbable) fuerte ajuste fiscal en año electoral, no hay mucho que pueda hacer esta administración para colocar bonos 2024, que son los que debería pagar el futuro gobierno".

"Eso depende más de la oposición: el mercado teme que si los planes opositores son levantar el cepo el día 0 entonces será difícil lidiar con los stocks de pesos actuales. Ante el riesgo de reperfilamiento, el mercado no estira duration (plazo) como pasó en 2019", enfatizó.

Ante ese panorama, la consultora auguró que "no es inevitable la caída en el roll over, pero si probable", aunque su escenario base es que el Gobierno evitará un reperfilamiento y lo que hará es "dar salida vía el BCRA imprimiendo pesos".