Dudas sobre el cumplimiento del acuerdo con el FMI: ¿qué puede pasar con la brecha del dólar y los bonos?

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2021/08/521380.jpg)

¿Qué pasará con los títulos argentinos y el dólar tras la aprobación formal del directorio del FMI del acuerdo con Argentina para refinanciar la deuda por u$s44.500 millones? El veredicto de los analistas es unánime: no será un motor que impulse a los deprimidos bonos soberanos, ni generará una caída pronunciada en la brecha cambiaria entre los distintos tipos de dólares.

Y es que los analistas afirman que la fractura interna en el Frente de Todos, que se evidenció a la hora de votar en el Congreso el proyecto de ley que avaló el acuerdo con el FMI, sólo reafirmó la percepción de los inversores sobre un incumplimiento de las metas previstas en el nuevo programa.

Además en el mercado argumentan que pese a este acuerdo con el FMI, e independientemente de qué fuerza política gane las próximas elecciones presidenciales, será "inevitable" una nueva reestructuración de la deuda en dólares con los acreedores privados que había sido terminada de renegociar en septiembre 2020.

Con la luz verde al acuerdo, el FMI giró el viernes pasado el primer desembolso por alrededor de u$s9.700 millones que se usarán para cancelar el vencimiento por u$s2.800 millones que caía originalmente el 22 de marzo y que el organismo internacional pospuso hasta el 31 de este mes.

Este primer desembolso sirvió, además, para reforzar las alicaídas reservas internacionales del Banco Central.

¿Mejora el apetito de inversores por bonos de deuda?

Los analistas consultados por iProfesional coinciden en resaltar que los precios de los bonos de deuda de Argentina ya tenían descontado que el escenario de que el FMI aprobaría el acuerdo, por lo cual ese evento no tendrá mayor impacto en las cotizaciones de los títulos en los próximos días.

En ese sentido, Fernando Baer, economista jefe de Quantum Finanzas aseguró que la aprobación formal del acuerdo "no va a despertar mayor atractivo" de los inversores por los títulos argentinos debido a "la desconfianza que hay en el cumplimiento" del programa que "es bastante light y aun así el mercado cree que este es un puente de transición hasta 2023" cuando haya elecciones.

En sintonía, Emiliano Anselmi, líder del equipo de macroeconomía de PPI, destacó que "todo lo que es acuerdo con el FMI ya está descontado en el precio de mercado desde que el Senado lo sancionó", precisó que los bonos de deuda soberana están con una paridad promedio entre u$s29 y u$s32 hace meses" y dijo que la aprobación por parte del organismo internacional no va a cambiar nada".

"Lo que empieza a tradear ahora el mercado es si el Gobierno va a cumplir el acuerdo", enfatizó Anselmi, quien estima que habrá un incumplimiento en las metas del cuarto trimestre del año "que son más desafiantes, en particular la fiscal". Según su visión, "si el Gobierno empieza a cumplir a rajatabla el acuerdo sería una sorpresa y eso si puede darle ánimo a los bonos, el mercado va a estar mirando todo el tiempo si las metas trimestrales se cumplen".

A su vez, Nery Persichini, analista de GMA Capital, sostuvo que "este acuerdo por sí solo no garantiza una buena performance en los bonos, como posterga las decisiones complejas para después de 2023, es poco probable que se generen las condiciones para que Argentina vuelva pronto a los mercados" de financiamiento internacional"

Por su parte, Diego Martínez Burzaco, jefe de estrategia en Inviú también aseveró que lo que reflejan los actuales valores de los bonos "es la desconfianza en el rumbo económico y la capacidad de Argentina de cumplir con el FMI". Así, dijo que ve "difícil" una recuperación de los títulos "sin un cambio de rumbo" porque "hay un proceso de poca credibilidad en Argentina que se observa hace muchos años y eso lleva mucho revertirlo".

El "ruido político" afecta a los bonos

Martínez Burzaco consideró que "hay mucho ruido de tipo político que es lo que está de alguna manera impidiendo una evolución positiva de los bonos al acuerdo con el FMI"

"Toda esta división política interna de la alianza gobernante genera muchos interrogantes sobre la capacidad del país para cumplir con las metas fiscales y eso compromete los bonos porque si hay un incumplimiento corren riesgo los desembolsos, por ende, no se termina de gestar una situación de clara reversión la confianza, y eso es lo que está pesando hoy en el mercado", evaluó.

El analista Gustavo Ber concordó que "el acuerdo con el FMI no despierta demasiado entusiasmo ni tampoco confianza entre los agentes económicos" porque "los cortocircuitos dentro del oficialismo generan inconvenientes en la gestión de gobierno y la implementación de las estrategias fiscales, monetarias y cambiarias, cuyo cumplimiento de metas es crucial a fin de acceder a los desembolsos"

De igual visión, Anselmi advirtió que "los ruidos políticos lo que muestran es que no hay voluntad política de hacer los ajustes necesarios para cumplir el acuerdo, la contracara de esta guerra interna es que Alberto Fernández tiene muy poco poder para ejecutar el ajuste".

Por su parte, Javier Casabal, de Adcap Grupo Financiero, subrayó que "los bonos soberanos están muy baratos y pueden seguir estándolo mientras no veamos avances desde el lado de la política, .falta una claro acuerdo político que muestre que el país se encamina a recuperar la capacidad de pago en el mediano plazo".

¿Cuándo prevén una nueva reestructuración de la deuda?

Para los analistas, el acuerdo con el FMI tampoco implicará el regreso de Argentina al mercado financiero internacional en lo inmediato.

Martínez Burzaco y Anselmi alegan que "es imposible que durante este gobierno se vuelva a tener acceso al mercado internacional"

"Si hay un cambio de gobierno en 2024, y se va a una disciplina fiscal mucho más consolidada, emisión monetaria cero, y hay un cambio de imagen, Argentina tal vez puede pensarse en volver al mercado a partir de 2025", especuló Anselmi.

El analista opinó que "incluso si Juntos por el Cambio gana las elecciones le va a costar conseguir acceso al mercado internacional y va a tener que mostrar en su primer año una política monetaria y fiscal bien duras".

En ese marco, Anselmi indicó que "la probabilidad de default acumulada a 2024 es superior al 90%, los inversores descuentan que gane quien gane vamos a una reestructuración (de la deuda con acreedores privados) porque no vamos a tener acceso al mercado para refinanciar los altos vencimientos" que "ese año rondan los u$s2.500 millones con bonistas privados, y en 2025 ascienden a unos u$s10.000 millones".

De igual óptica, Baer planteó que "si Argentina no logra acceder a mercados de capitales, es inevitable que tenga que volver a reestructurar su deuda soberana con privados, y la visión es que será a partir de 2024, porque se va a tener que encarar dentro del marco de un programa de gobierno, y en 2025 empiezan a apretar los vencimientos de capital de la deuda reestructurada en 2020". Para el economista, "Argentina volverá al mercado internacional cuando haya un nuevo programa, este gobierno no va a generar esa posibilidad por falta de credibilidad".

Dólar: ¿con la aprobación del acuerdo seguirá bajando la brecha?

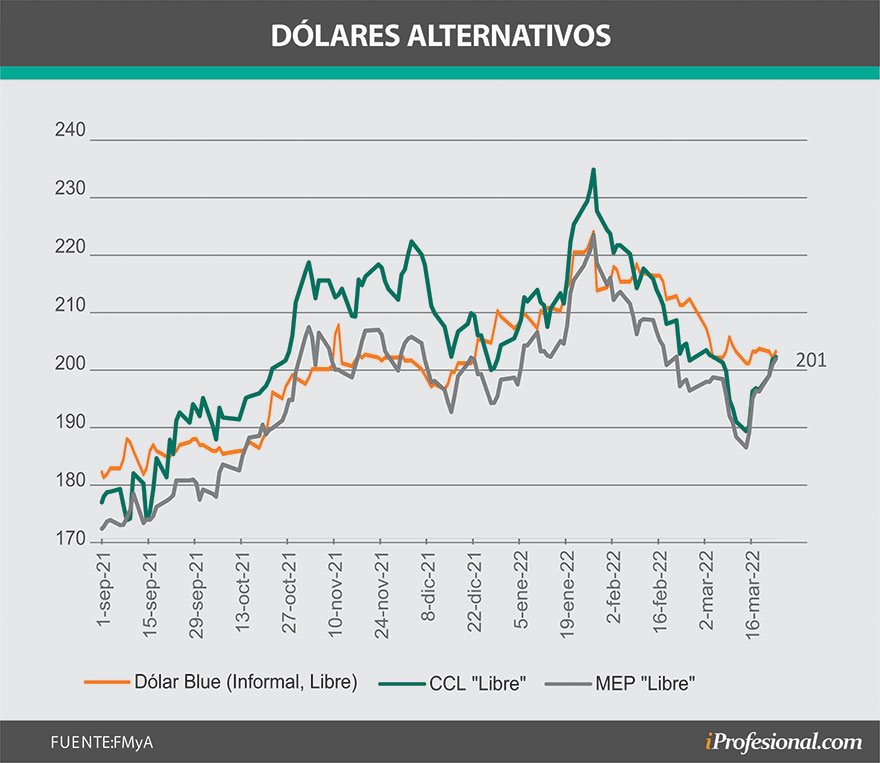

El anuncio a fines de enero de un principio de acuerdo con el FMI derivó en una calma cambiaria de los dólares financieros libres. El CCL que en el primer mes del año había alcanzado a $235 ante el temor de un eventual default con el organismo.

Desde entonces, el CCL se fue desinflando y este miércoles cerró en $193,04, lo que implica una brecha de 74% respecto al dólar mayorista oficial. La brecha cambiaria a fines de enero llegó a superar el 120%.

Los analistas creen que la brecha ya alcanzó un piso en el nivel actual y no descenderá mucho más. Incluso, pese a la luz verde al acuerdo con el FMI, ven una tendencia alcista.

Al respecto, Baer argumentó que mientras sigan "los controles cambiarios no hay motivos para pensar que la brecha pueda comprimirse de una manera significativa, podemos ver a lo mejor en las próximas semanas junto con la liquidación de la cosecha alguna caída marginal pero la tendencia es a mantenerse en el nivel actual del 80%, o inclusive a subir". Además, el analista resaltó que "si van a seguir subiendo la tasa de interés de atrás (de la inflación) como están haciéndolo, habrá más presión sobre el dólar libre y la brecha".

De igual diagnóstico, Martínez Burzaco, afirmó "el acuerdo con el FMI evita una crisis cambiaria de cortísimo plazo" pero "no va a resolver la cuestión estructural de la cuestión cambiaria que es la falta de oferta de dólares". Y agregó: "En la medida de que la inflación le siga ganando al dólar oficial y a los libres en estos próximos meses es probable que la brecha haya encontrado un piso en los niveles actuales y la divisa comience a partir del segundo semestre".

Con la misma mirada, Anselmi opinó que "toda la descompresión cambiaria que generó el acuerdo ya lo vimos al bajar la brecha de 125% a menos de 80% algún día".

"Lo que determina la brecha es el CCL que lo vemos en este contexto más para seguir subiendo que para bajar. EL CCL está relativamente barato para la cantidad de pesos que hay en la economía. La cantidad de pesos en circulación va a seguir siendo alta por lo que no veo una brecha perforando el 80%", fundamentó.

Según auguró, la brecha "puede volver a tocar el 100% una vez pasada la cosecha gruesa", y especuló que hasta las PASO de 2023 se mantendrá en "niveles superiores al 70%". Para Anselmi, si el resultado de las elecciones primarias reflejara la posibilidad de "un cambio de signo político, la brecha descomprimiría más".