Derrumbe de bonos CER y ruidos políticos: Guzmán enfrenta amenazas en la próxima renovación de deuda

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2022/06/537375.jpg)

Las renovadas tensiones políticas dentro del Frente de Todos por la salida del ahora ex ministro de Producción Matías Kulfas y la fuerte caída que sufrieron esta semana los bonos CER que ajustan por inflación, podrían complicar la ya de por sí difícil tarea del Tesoro de obtener financiamiento en el mercado local.

Y es que el Tesoro en abril no consiguió renovar la totalidad de los vencimientos y en mayo lo hizo en forma ajustada en un contexto donde preocupa la dinámica creciente de la deuda en pesos indexada a la inflación y la resistencia de los inversores endeudarse a plazos posteriores a fin de 2023 por el temor a un reperfilamiento.

Algunos analistas de mercado atribuyen a ese miedo a un reperfilamiento de la deuda en pesos el derrumbe que registraron el miércoles los instrumentos CER que cayeron 6,6% en promedio. Las mayores caídas se verificaron en el tramo largo (-8,6%) aunque los bonos del corto no se quedaron atras (-5,5%) e incluso el contagio llegó a las LECER que retrocedieron 2,8%.

En este clima, en el mercado advierten que podría complicarse la licitación de deuda que está prevista para el próximo 14 de junio, aunque aún no se conoce el menú.

En este sentido, Fernando Baer, economista jefe de Quantum Finanzas comentó a iProfesional que este desplome de títulos CER "le pone presión" a la licitación. Y es que estos títulos indexados a la inflación y de corto plazo venían siendo las estrellas de las colocaciones de deuda. "La contracara es el endurecimiento de las condiciones financieras con las que se financia el Tesoro, tendrá que pagar más tasa, y diseñara alguna otra combinación de instrumentos para rollear a no tan corto plazo", señaló el economista.

Ante las menores tasas de renovación de vencimientos (roll over) de deuda en los dos últimos meses, el Banco Central (BCRA) desde fines de abril había reactivado la maquinita de emisión para asistir al Tesoro mediante giros en concepto de Adelantos Transitorios (ATs), lo que terminó poniendo en riesgo la meta monetaria acordada con el FMI para el segundo trimestre.

Dado que tenía margen para financiarse con ATs por apenas $58.000 millones en junio, cifra muy inferior al déficit primario proyectan los analistas para el mes (unos $500.000 millones), el Tesoro apeló a vender parte de los DEGs que recibió del FMI en marzo para cancelar más de $322.0000 millones en AT y así contar con más oxígeno y relajar dudas sobre un incumplimiento de la meta.

Deuda ¿los ruidos políticos afectarán las licitaciones?

En el acuerdo con el FMI, se plasmaron dos objetivos: reducir el peso de la deuda CER -la que ajusta por inflación- y estirar los plazos de colocación de deuda.

Cuando Finanzas intentó en abril avanzar por ese camino y no ofreció títulos CER de corto plazo en las licitaciones de deuda no le fue bien. Y cerró ese mes con un roll over de 90%, frente al 150% promedio mensual del primer trimestre. Si bien en mayo volvió a ofrecer esos instrumentos, el Tesoro obtuvo una tasa de refinanciamiento del 108% en un escenario de deterioro macroeconómico donde le mercado empezó a vislumbrar el riesgo de incumplimiento de metas con el FMI.

Ahora, los analistas advierten que a esa "fragilidad económica" se suma el "condimento" del ruido político.

Natalia Motyl, economista jefa de La Crypta, afirmó a iProfesional que "la incertidumbre política no favorece en nada cuando la última licitación dejó un sabor amargo, con un saldo a favor de un poco más de $85.000 millones".

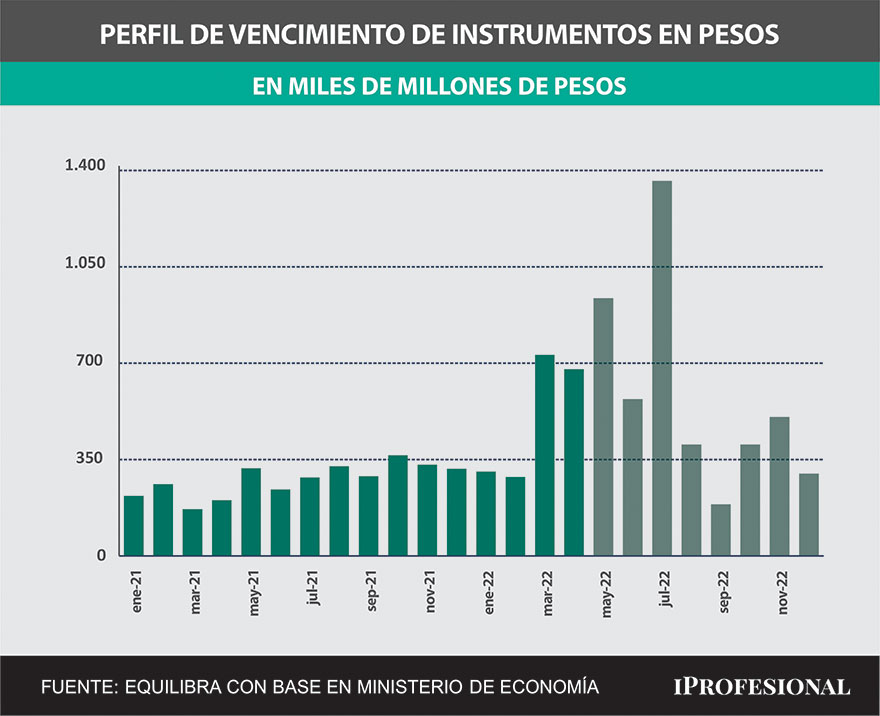

"En junio hay que pagar vencimiento por $560.000 millones. Evidentemente, la señal que se le da al mercado con estas disputas es que no hay un claro horizonte en materia político económica, sumado a un contexto externo adverso ante el shock energético que presiona sobre las cuentas fiscales y la imposibilidad de cumplir con el acuerdo con el FMI", argumentó.

Motyl alertó que "la señal que se le da a los inversores es que es hora de refugiarse en activos más seguros como el dólar", y vaticinó que "muy probablemente, no logren renovar toda la deuda como tenían previsto en junio".

"Y eso deja mal parado para los vencimientos de septiembre que totalizan casi $1 billón", destacó.

En sintonía, Santiago Manoukian, economista de Ecolatin, remarcó que "una mayor incertidumbre o deterioro aún mayor en la confianza sobre el rumbo de la gestión de las política económica complejiza el panorama, impidiendo alargar duration y manteniendo elevado el apetito por instrumentos indexados".

Por su parte, Diego Martínez Burzaco, jefe de estrategia en Inviú razonó que la primera lectura es que sale del gobierno alguien de mucha confianza de Alberto Fernández que había sido fuertemente criticado por el kichnerismo más duro, eso tiene como interpretación que esta batalla la ganó Cristina Fernández, y eso puede tener un impacto negativo" en materia de deuda.

El analista dijo que "aún es prematuro" saber cuál será el impacto, pero previno que "puede haber algún cimbronazo en el mercado de bonos".

En cambio, Nery Persichini, analista de GMA Capital, consideró que "la incertidumbre sobre la deuda en moneda local ya no pasa por la lucha de poder de este gobierno, sino por lo que se piensa y dice que se hará en la siguiente gestión". Y opinó: "Con números de imagen positiva y de confianza en mínimos, es más relevante el debate económico de la oposición que las tensiones internas del oficialismo".

Deuda: los títulos CER seguirán siendo protagonistas

Ante este panorama de cortocircuitos dentro de la coalición oficial, el analista Gustavo Ber evaluó que "definitivamente la intensificación de las tensiones políticas pueden afectar el apetito hacia las colocaciones de deuda, y así incluso profundizar la preferencia de los inversores por los títulos ajustables por CER cortos, lo cual acentuaría la concentración de vencimientos antes de las elecciones", a contramano del objetivo que estipula el acuerdo con el FMI.

Y es que la deuda en pesos indexada a la inflación viene creciendo a pasos agigantados.

Al respecto, Pedro Siaba Serrate, analista de PPI precisó a iProfesional que a la deuda CER ascendía a fines de mayo a 79,3% del total de la deuda soberana, y esa bola incrementa el temor de los inversores a un reperfilamiento ante la asunción de un nuevo gobierno en diciembre de 2023. Además, precisó que el 55% de la deuda está en manos del sector privado.

"Cualquier tipo de crisis institucional es agregarle un condimento adicional; la falta de saber quién manda siempre afecta" aseveró el analista quien explicó que "la deuda en pesos está muy influenciado por este clima en sí, pero está también vinculada con las dudas por el lado fiscal que es lo que marca cuánto más va a tener que seguir creciendo la deuda para financiar al déficit".

A su vez, el experto dijo que influye que "el mercado empezó a descontar que puede llegar a haber algún problema el día que se quite este cepo".

En este contexto de incertidumbre, el Tesoro deberá renovar este mes vencimientos por cerca de $600.000 millones, y de acá a fin de año más de $3 billones.

Deuda: primer reto de junio, ¿qué prevén los analistas?

El primer desafío de deuda será el 14 de junio, según el calendario de licitaciones.

Siaba Serrate estimó que el Tesoro deberá conseguir un roll over de 125% mensual para cumplir con el programa financiero y la meta monetaria de este año, y por lo cual planteó que tendrá que convalidar más tasa, ofrecer "deuda CER corta o dar algunos premios para poder seguir rolleando".

De igual mirada, Sebastián Menescaldi, director de Eco Go auguró que en la actual coyuntura "va a tener que colocar deuda de corto plazo y con tasa más alta porque es la única manera que el mercado le va a renovar". "Y se la van hacer parir. Creo que el financiamiento que va a conseguir en el mercado va a ser menor al esperado, con lo cual lo más probable es que termine el año emitiendo más pesos, y eso va a poner en riesgo su programa económico acordado con el FMI", advirtió.

En Facimex Valores también prevén que "las LECER serán protagonistas en las licitaciones de deuda".

Al respecto, Tobías Pejkovich, analista de Facimex señaló a iProfesional que "los inversores seguirán demandando instrumentos CER de corto plazo ante una inflación que continúa instalada en niveles muy elevados".

"Buena parte del resultado de las licitaciones depende de que el Tesoro vaya respondiendo a la demanda de los inversores con instrumentos alineados con lo que busca el mercado. A veces eso implica colocar deuda de más corto plazo o presentar rendimientos más atractivos para tratar de alargar plazos. Más allá de esto, también será clave ver señales de moderación del gasto que permitan imaginar que el equipo económico se va a apoyar un poco menos sobre la emisión de deuda de cara a la segunda mitad del año", concluyó.