Deuda en pesos: Massa enfrenta el último test del año, ¿qué espera la City en plena tensión por el dólar?

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2022/12/546691.jpg)

El ministro de Economía,Sergio Massa, afrontará este miércoles 28 de diciembre el último test del año en el mercado local mediante una licitación de deuda del Tesoro en la que buscará conseguir fondos para cubrir vencimientos por unos u$s62.000 millones.

La licitación se realizará en un escenario donde el dólar blue se recalentó y cerró el martes en un valor récord de $356, con lo cual superó por primera vez la barrera de $350, precio que había llegado a tocar en forma intradiaria el 22 de julio en plena crisis financiera tras la salida del ex ministro de Economía Martín Guzmán.

Sin embargo, los analistas consultados por iProfesional aseguraron que esta subasta no implica un desafío dado el bajo monto de vencimientos a renovar, y porque las necesidades del programa financiero de este año ya están cerradas gracias al colchón adicional que se logró en la anterior licitación de deuda del Tesoro realizada el 14 de diciembre.

En esa oportunidad, el Tesoro colocó un monto de valor efectivo de $785.573 millones y alcanzó un financiamiento neto por $420.000 millones (si se suma lo que consiguió en la segunda vuelta en el marco del programa Creadores de Mercado).

No obstante, días posteriores a esa licitación, en base a datos del Banco Central los analistas estimaron que el grueso de ese financiamiento (un 75% aproximadamente) provino de bancos públicos.

Al respecto, en Cohen Aliados Financieros detallaron que "los bancos públicos desarmaron su stock de pases en $316.000 millones el viernes 16, día en que se liquidaba la licitación, sustituyendo exposición al BCRA por instrumentos del Tesoro".

"Si a esto le sumamos las intervenciones del BCRA en el mercado de bonos soberanos durante los días previos a la licitación, concluimos que el financiamiento neto explicado por entidades públicas podría elevarse hasta el 90%", calcularon.

Deuda en pesos: el menú de la licitación

En Facimex Valores estiman que tras el canje de deuda en noviembre, los vencimientos se encuentran en poder del sector privado.

Para enfrentar esta licitación, la secretaría Finanzas diseñó un menú acotado de tres instrumentos de deuda.

Hay una Letra de Liquidez del Tesoro (Lelite) con vencimiento el 20 de enero de 2023 que solo puede ser suscripta por Fondo Comunes de Inversión a una Tasa Nominal Anual de 69%

Y dos letras del Tesoro a descuento a tasa fija (LEDE), una que vence el 28 de abril de 2023 (S28A3), y la otra caduca el 31 de mayo de 2023 (S31Y3).

Economía pretende cosechar inicialmente fondos por $90.000 millones.

Los analistas de Facimex Valores evaluaron que "en términos de estrategia, no vemos atractivo en los activos ofrecidos en la licitación ya que preferimos Lecer sobre Ledes producto de la intervención del BCRA que sostiene las valuaciones de las Lecer y ante una inflación que seguiría siendo elevada".

Para el economista Federico Glustein, "el menú es correcto, sobre todo viendo la orientación hacia fondos de inversión y el programa creadores de mercado, es para continuar secando la plaza y evitar que siga creciendo el dólar".

Por su parte, el analista financiero Gustavo Ber consideró que "el menú busca capturar demanda a través de instrumentos de corto plazo, conveniente en vista a la actual postura defensiva de los inversores".

A su vez, los analistas de Aurum Valores plantearon que que "si bien sostenemos que el posicionamiento en pesos debe ser tomado con cautela, para aquellos inversores que no pueden evitar suscribir estos instrumentos y teniendo en cuenta que la inflación diciembre-marzo la estimamos en torno al 6% mensual promedio, la LEDE de abril luce más atractiva que la LECER (según sus precios del mercado secundario)"

La recepción de las ofertas comenzará a las 10.00 horas de este miércoles y finalizará a las 15.00 horas.

Deuda en pesos: ¿qué expectativas tienen los analistas?

Tobías Pejkovich, economista de Facimex Valores evaluó que "la licitación no se trata de una prueba crucial".

"Con la primera licitación de diciembre y la venta de los Derechos Especiales de Giro, el equipo económico juntó $618.000 millones y logró cerrar el programa financiero del mes más desafiante en términos fiscales sin incumplir la meta monetaria del acuerdo con el FMI".

En este marco, el analista sostuvo que "el Tesoro volvió a repetir la estrategia que desplegó durante las 4 licitaciones entre fines de octubre y todo noviembre, la cual consiste en colocar instrumentos con vencimiento previo a las PASO (excluyendo los bonos a 2027 diseñados para la integración de encajes bancarios) sin ofrecer alternativas CER".

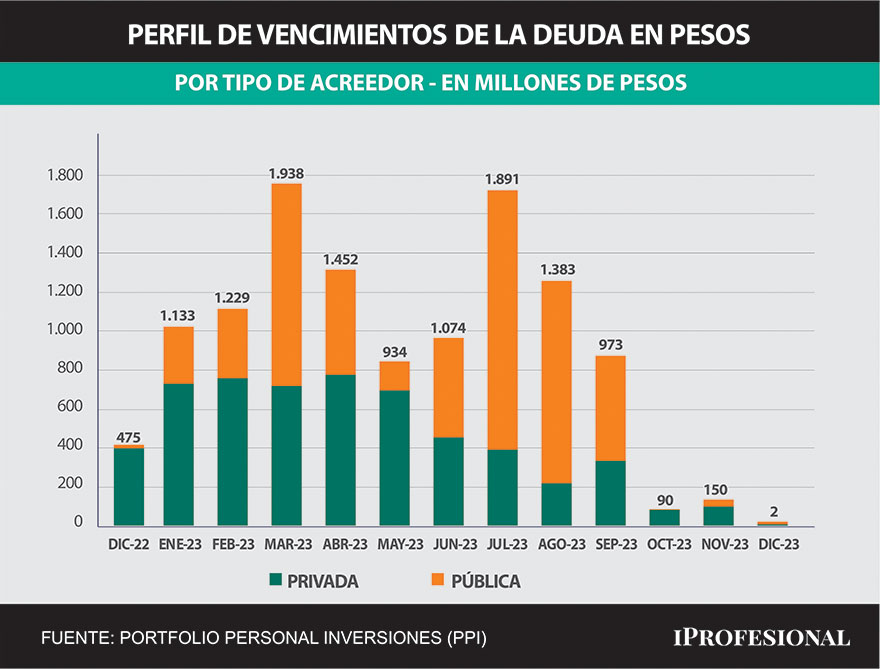

Pedro Siaba Serrate, estratega de Portfolio Personal Inversiones también remarcó que el Tesoro enfrenta la última licitación del año "sin mucha preocupación" porque "los vencimientos en esta ocasión son muy bajos". Y agregó: "no espero que me sorprendan como en la última oportunidad, creo que Massa se gastó buena parte de su arsenal en la licitación pasada, por lo cual estimo que refinancien todos los vencimientos y no mucho más".

El analista señaló que "más allá que el programa financiero ya esté cerrado esta licitación, es una buena oportunidad para mejorar el financiamiento de cara al año que viene". Y es que puntualizó que "en el primer día hábil de 2023 se deben pagar los cupones del DICP (bono Discount en pesos con vencimiento en diciembre de 2033) y CUAP (bono Cuasipar en pesos con vencimiento en diciembre de 2024) que suman cerca de $46.000 millones, por lo cual el futuro muy cercano también exige un último esfuerzo mañana".

A su vez, los analistas de Adcap Grupo Financiero señalaron que si bien la licitación "no es relevante, podría llegar a generar sorpresas positivas por el tamaño, indicando que el ministro de Economía Sergio Massa quiere juntar fondos de forma anticipada para enero".

Deuda en pesos: ¿el Tesoro convalidará suba de tasas?

En anterior licitación donde se enfrentaban vencimientos por $412.000 millones, el Tesoro fue generoso con las tasas, pero en esta oportunidad, los analistas creen que no seguirá el mismo camino.

Al respecto, Pejkovich indicó que "a modo de referencia, la Lede de abril cerró el lunes en 82,6% (107,8% TEA)" y consideró que "dado que el equipo económico no necesita capturar abundante financiamiento neto, es factible que el Tesoro convalide menores tasas con respecto a la licitación previa ya que el 14 de diciembre la tasa de corte para la Lede de abril fue del 88,9% (116,0% TEA).

A su vez, Siaba Serrate manifestó que "no creo que haya suba de tasas, pero tampoco me parece que vayan a bajarlas mucho, van a estar prudentes, al igual que lo hizo el BCRA con esta baja de inflación de los últimos dos meses".

En sintonía, Glustein dijo que "en esta licitación no vislumbro una suba de tasa, más bien creo que a corto plazo podría darse incluso una pequeña baja para evitar el freno a la actividad económica".

Ber concordó que "la licitación se presenta como sencilla en vista a los reducidos montos a rollear, a pesar de lo cual sería importante apuntar a conseguir financiamiento neto significativo a raíz de los abultados vencimientos durante el año próximo" pero "ya no debería ser necesario seguir elevando demasiado las tasas validadas".

/https://assets.iprofesional.com/assets/jpg/2022/12/547370.jpg)