La AFIP depuarará el padrón de monotributistas

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2011/08/346723.jpg)

La actividad impositiva de un monotributista es bastante tranquila, ya que, por lo general, sus obligaciones se reducen al pago de una cuota mensual, que variará de acuerdo a su categoría.

Esa es la razón por la cual la mayoría de los pequeños contribuyentes disfrutan de su situación y quisieran permanecer así indefinidamente. Básicamente, porque saben que quién se encuentra en el "temido" régimen general, tienen un número de responsabilidades mayor que ellos y, probablemente, afrontan una mayor carga tributaria.

Sin embargo, cuando se logra el ansiado objetivo de expandir el negocio e incrementar los ingresos, este nuevo escenario puede llevar al monotributista a la obligación de abandonar el régimen o, caso contrario, la misma Administración Federal de Ingresos Públicos (AFIP) terminará excluyéndolo de oficio.

En este contexto, para que el cambio no se transforme en una "pesadilla", los expertos consultados por iProfesional.com, indicaron cuáles son las pautas que tienen que tener en cuenta los pequeños contribuyentes para que el ingreso al régimen general (por el cual van a tener que pagar Ganancias, el Impuesto al Valor Agregado y Autónomos) no venga con mayores sobresaltos.

En este sentido, los especialistas develaron interrogantes que frecuentemente se plantean en estos casos, tales como: ¿En qué impuestos hay que inscribirse?, ¿cuáles son los plazos en los que hay que hacer los cambios?, ¿qué sucede con las facturas? y ¿cómo se presenta el aspecto financiero bajo el nuevo marco normativo?, entre otros.

Cuáles son los impuestos que tiene que afrontar

Si bien con el Monotributo los pequeños contribuyentes hacen frente, de alguna manera, a los mismos impuestos que los del régimen general, lo que varía es la forma de afrontar esa carga.

En este escenario, Gastón Vidal Quera, miembro del estudio Lisicki, Litvin & Asociados, resaltó que abandonar el Monotributo "tiene como efecto directo que la persona deberá inscribirse en el Régimen de Trabajadores Autónomos, en IVA y en Ganancias".

Respecto de los cambios en Seguridad Social, Sebastián Nicolau, gerente de impuestos del estudio San Martín, Suárez & Asociados, destacó que "deberán ingresar mensualmente la cuota de Autónomos".

Adicionalmente, el experto explicó que "se pasará de pagar una cuota fija mensual, a tener que determinar la posición de IVA mensualmente, a través de la declaración jurada".

"También se debe presentar anualmente la declaración jurada de Ganancias, donde en función a los ingresos obtenidos en el año, se determina el impuesto. Las alícuotas del tributo, son progresivas y van desde el 9% al 35%, dependiendo el nivel de ingresos obtenidos", sostuvo Nicolau.

Vidal Quera señaló, además, que existe una cuestión que hay que tener muy en cuenta, y es que el nuevo contribuyente "pasará a ser un sujeto que sufra retenciones en los impuestos nacionales".

Procedimiento de inscripción y el alta de oficio

A la hora de hablar de los tiempos en los que los pequeños contribuyentes deben inscribirse en los mencionados impuestos, los expertos destacaron que la situación variará dependiendo de la forma en la que el monotributista quedó fuera del régimen (Ver el apartado "Causas que pueden derivar en el régimen general).

Sasovsky destacó que, en caso de que se trate de la exclusión automática, "el suceso producirá efectos desde la hora cero del día en que se verifique la misma" y resaltó que "a partir del citado hecho se disparan una serie de obligaciones para el contribuyente".

Entre ellas, puntualizó:

- Deberá informar, en forma inmediata, la circunstancia a la AFIP, solicitado la baja por exclusión desde "Clave Fiscal" por la página web del fisco.

- Tendrá que solicitar el alta en los tributos impositivos y de los recursos de la seguridad social del régimen general, de acuerdo con la actividad desarrollada.

- A fin de pedir las mismas en los impuestos y/o regímenes, se deberá ingresar mediante la "Clave Fiscal" al servicio "Sistema Registral", en la opción "F420/T Alta de Impuestos/Regimenes"/ "Alta de Impuestos", disponible en la página web de AFIP www.afip.gov.ar. Allí se debe tramitar el alta en el IVA, el Impuesto a las Ganancias y el Régimen de Autónomos.

En caso de que el pequeño contribuyente renuncie al régimen, Vidal Quera explicó que ésta "produce efectos a partir del primer día del mes siguiente de realizada y no puede optar por regresar al Monotributo hasta después de que transcurran tres años posteriores al de efectuada la renuncia".

Por último, el especialista remarcó que si es la AFIP quién excluye a los contribuyentes, el organismo podrá labrar "un acta de constatación, comunicando la exclusión de pleno derecho del régimen y, en ese caso, pueden ser dados de alta de oficio directamente en los tributos correspondientes".

Claves en materia de facturación

Otro de los cambios importantes a los que deberán atenerse los pequeños contribuyentes gira en torno a la facturación.

Al respecto, Nicolau indicó que "deberán cambiar los comprobantes que utilizan y, en lugar de emitir facturas `C´, el ahora Responsable Inscripto, debe generar las siguientes:

- Facturas A, discriminando el IVA, en el caso que le facture a otro Responsable Inscripto.

- Facturas B, en el caso que le facture a Consumidores Finales o a otros monotributistas".

En tanto, Sasosvky explicó que "el cambio implica tener que demostrar patrimonialmente ante el fisco la solvencia suficiente para el otorgamiento de la autorización necesaria para emitir los citados comprobantes, o en su defecto la información de una CBU de una cuenta bancaria, para que de ésta forma se autorice a emitir lo que se conoce como factura `A con CBU Informada´".

Adicionalmente, explicó que "en caso de que no se pueda presentar alguno de los elementos antes enunciados, el fisco sólo autorizará a emitir por un tiempo facturas de tipo `M´, que dispara la obligación para que quienes la reciban actúen como agentes de retención sobre los importes abonados".

Cuestiones financieras

Un aspecto que no puede dejarse de lado es el impacto financiero que puede provocar el traspaso al régimen general.

En este contexto, Nicolau señaló que "los clientes comenzarán a retenerle Ganancias, en los pagos que le efectúen, lo que servirá de pago a cuenta al momento de presentar la declaración jurada anual".

Asimismo, explicó que el contribuyente "también tendrá que estar atento al momento de efectuar los pagos a sus proveedores, si corresponde o no practicarle retenciones de ese impuesto".

Por su parte, Sasovsky, explicó otro detalle que tiene que ser considerado al momento del cambio: el cómputo del crédito fiscal.

Al respecto, el especialista destacó que "el cómputo resulta improcedente, respecto al impuesto que le hubiera sido facturado, como consecuencia de hechos imponibles anteriores a la fecha en que produzca efectos el cambio de condición frente al tributo, ya que los mismos carecen de los requisitos para su cómputo de acuerdo a lo establecido en la Ley del IVA".

Respecto de Ganancias, el experto resaltó que "si el contribuyente realiza la modificación de su situación fiscal una vez comenzado el ejercicio fiscal, podrá computar la totalidad de las deducciones personales previstas en el inciso b) del artículo 23 de la ley del impuesto".

Causas que pueden llevar al contribuyente al régimen general

En términos generales, los expertos consultados explicaron que los pequeños contribuyentes pueden quedar fuera del Montributo debido a tres razones: renuncia, exclusión de oficio (o de pleno derecho) o automática.

"Un sujeto inscripto como monotributista puede renunciar al régimen en cualquier momento, y esta renuncia implica que debe inscribirse en el régimen general y cumplir con sus obligaciones impositivas y de la seguridad social", indicó Vidal Quera.

Y agregó: "También la AFIP, en uso de sus facultades de verificación y fiscalización puede considerar que un sujeto encuadra en alguna causal de exclusión".

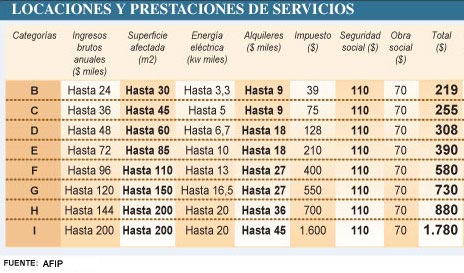

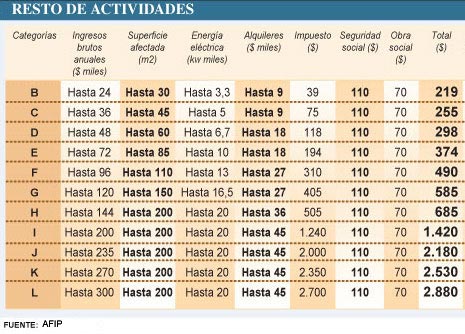

Los expertos explicaron que los contribuyentes abandonarán el régimen si superan los siguientes parámetros máximos:

Adicionalmente, el experto de Lisicki, Litvin & Asociados, indicó otras causas por las que los pequeños contribuyentes, también pueden quedar fuera del régimen cuando:

- Adquieran bienes o realicen gastos, de índole personal, por un valor incompatible con los ingresos declarados y, en tanto, los mismos no se encuentren debidamente justificados por el contribuyente.

- Los depósitos bancarios, debidamente depurados -en los términos previstos por el inciso g) del artículo 18 de la Ley 11.683 (de Procedimientos Tributarios)-, resulten incompatibles con los ingresos declarados a los fines de su categorización.

- Realicen más de tres actividades simultáneas o posean más de tres unidades de explotación.

- Realizando locaciones y/o prestaciones de servicios, se hubieran categorizado como si efectuaran ventas de cosas muebles.

- Sus operaciones no se encuentren respaldadas por las respectivas facturas o documentos equivalentes correspondientes a las compras, locaciones o prestaciones aplicadas a la actividad, o a sus ventas, locaciones y/o prestaciones de servicios.

- El importe de las compras más los gastos inherentes al desarrollo de la actividad de que se trate, efectuados durante los últimos 12 meses, totalicen una suma igual o superior al 80% en el caso de venta de bienes o al 40% cuando se trate de locaciones y/o prestaciones de servicios, de los ingresos brutos máximos fijados en el artículo 8 para la Categoría I o, en su caso, J, K o L, conforme a lo previsto en el segundo párrafo del citado artículo.

Qué pasa con el régimen simplificado de Ingresos Brutos

Mario Buedo, socio del estudio Montero & Asociados, explicó qué ocurre con el régimen simplificado de Ingresos Brutos de la Ciudad Autónoma de Buenos Aires.

"Con la última reforma del Monotributo se perdió la asimetría entre las categorías de éste y las del Régimen Simplificado de Ingresos Brutos en la Ciudad de Buenos respecto de las actividades definidas como locaciones o prestaciones de servicio, a raíz de la incorporación en éste último de una categoría cuyos ingresos oscilen entre los $144.000 y los $200.000", resaltó.

De esta forma, indicó que "los contribuyentes del Régimen Simplificado de Ingresos Brutos en la Ciudad de Buenos Aires van a quedar necesariamente excluidos del régimen, aún cuando puedan permanecer todavía en el Monotributo".

Esto es así, ya que los ingresos máximos establecidos para los pequeños contribuyentes porteños son de $144.000, mientras que, para el régimen de AFIP, los máximos son de $200.000 en el caso de los servicios.

Por otra parte, el especialista destacó que "la exclusión del Régimen Simplificado de Ingresos Brutos porteño resulta menos complicada a efectos de cumplir con las obligaciones del régimen general previsto para liquidar Ingresos Brutos en el ámbito de la Ciudad de Buenos Aires. Esto es porque siempre estamos hablando de un mismo impuesto, es decir, Ingresos Brutos".

"La exclusión en el Régimen Simplificado de Ingresos Brutos sólo implica un cambio en la modalidad de liquidación, ya que, amén de tener que ingresar más datos, el sistema de liquidación previsto para la determinación del anticipo mensual no ofrece demasiadas complicaciones", señaló Buedo.

Y concluyó: "Sólo se le agrega como nueva obligación la confección de una declaración jurada anual, que tampoco ofrece demasiadas complicaciones en su confección".