Cada vez más lejos: ya hay que trabajar hasta fin de julio para llegar al "día libre de impuestos"

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2013/06/380885.jpg)

En la actualidad, muchos son los impuestos que afectan directamente el bolsillo de los argentinos, sea que se trate de empresarios, profesionales independientes o empleados en relación de dependencia.

Esto se debe, en parte, al avance de tributos como Ganancias y Bienes Personales que debido a que no se ajustaron correctamente sus parámetros hacen que cada vez más personas queden alcanzados.

A esto se suma que, a principios de año, muchas fueron las provincias que encararon un aumento en las alícuotas de sus gravámenes, como los que recaen sobre la vivienda o los automóviles (patentes) que engordan la lista de impuestos a pagar.

Por estas razones, los argentinos deben "trabajar" cada vez más días para terminar de abonar todos los tributos. O, dicho de otro modo, con el correr de los años se aleja el "día de la liberación de impuestos".

Un día cada vez más lejano

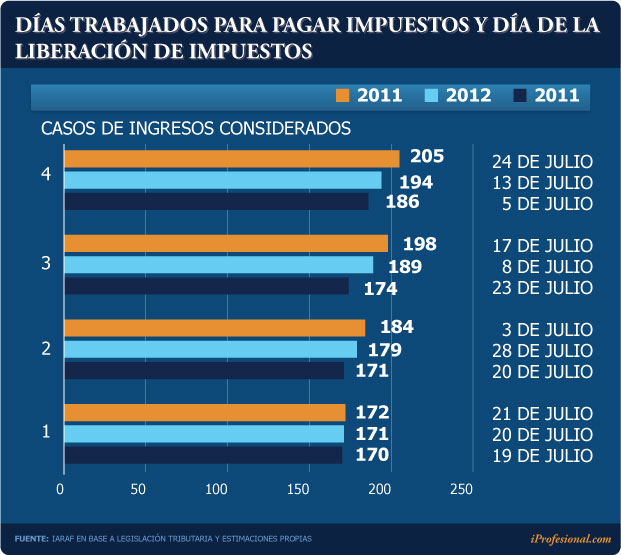

Un reciente informe elaborado por el Instituto Argentino de Análisis Fiscal (IARAF) destacó que un asalariado formal "debería trabajar en 2013 entre unos 172 y 205 días para cumplir con las obligaciones tributarias de los tres niveles de gobierno".

En consecuencia, "el Día de la Liberación de Impuestos se ubica en la Argentina entre el 21 de junio y el 24 de julio, en función de cuáles sean sus ingresos (siempre teniendo en cuenta que se está hablando de carga tributaria legal, es decir lo establecido en la normativa)".

Según el IARAF, si se lo compara con los datos del 2011, "se incrementó entre 2 y 24 días la presión tributaria, siendo mayor el aumento para las familias de mayores ingresos en los casos considerados".

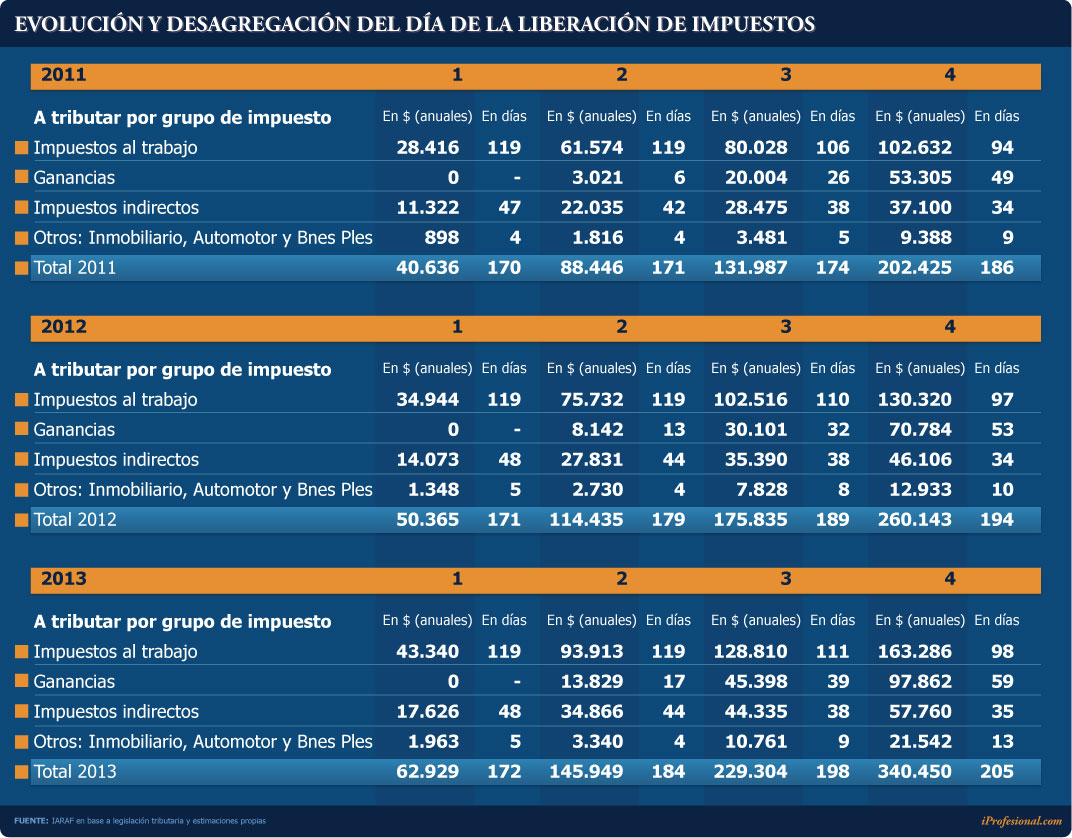

Para la medición del impacto que tiene la carga tributaria legal en el ingreso familiar, el Instituto considera una familia tipo compuesta por cuatro miembros (matrimonio más dos hijos) y asumen cuatro casos de ingresos familiares de bolsillo (netos de aportes) hipotéticos a partir de un supuesto de aumento del sueldo bruto para todo el 2013 del 24 por ciento.

"Los ingresos supuestos se consideran generados por un solo miembro de la familia, el cual se desempeña como un trabajador asalariado en el sector formal de la economía. Dicho ingreso mensual incluye el SAC (sueldo anual complementario, o aguinaldo) proporcional", agrega el informe.

Otro de los aspectos que analiza el documento es el de la carga tributaria.

Al respecto, señala que la misma se ubicaría durante el 2013 "entre el 47,2% y el 56,2% del ingreso total (incluyendo costo laboral) de una familia".

Asimismo, el estudio advierte que entre el año 2011 y el año 2013 se produjo un incremento en la presión tributaria que vienen soportando los asalariados argentinos toda vez que año a año la totalidad de los gravámenes que tributan representan un mayor porcentaje de sus ingresos.

"Estos incrementos van desde casi un punto porcentual en el ingreso más bajo, hasta entre cinco y siete puntos porcentuales", afirma el IARAF.

Cuáles son los tributos que más afectan a los bolsillos

A la hora de evaluar cuáles fueron los impuestos que más afectaron a los argentinos, el IARAF expuso los cuatro casos mencionados, así como la evolución que se produjo entre el 2011 y 2013.

Tal como puede apreciarse, el "día de liberación de impuestos" sólo aumentó un día en cada año (pasando de 170 días en 2011 a 172 días en 2013) en el caso de las familias con menores ingresos.

Esto no se origina por Ganancias, sino por los incrementos que se han producido en las alícuotas de Ingresos Brutos y las tasas de Seguridad e Higiene y en las fuertes subas del Inmobiliario y del Alumbrado, Barrido y Limpieza (ABL).

En el resto de los niveles de ingresos, si bien los incrementos recientemente mencionados también influyeron, las principales causas hay que buscarlas entre los diferentes tributos que forman parte del sistema impositivo y previsional nacional.

Según el IARAF, el desplazamiento del "día de liberación" se debe en parte a la "falta de actualización de mínimos y deducciones del Impuesto a las Ganancias para el año 2012 y la falta de ajuste de los topes de los tramos de la escala de cálculo" que provocaron que "quienes deban tributar el gravamen lo hagan a tasas efectivas mayores cada año".

En efecto, este incremento de la presión tributaria explica el corrimiento de "entre 10 y 13 días para los tres niveles de ingresos más elevados ejemplificados".

Asimismo, el informe destaca que "la omisión en el ajuste de mínimos y deducciones del año 2012 ha provocado un notable crecimiento en la proporción de trabajadores que han pasado a ser contribuyentes" del gravamen.

En el caso de las familias con ingresos más elevados, esto se ve agravado debido a "la falta de actualización de los parámetros de cálculo del Impuesto a los Bienes Personales lo que ha provocado que el índice acá estudiado haya sufrido una variación adicional de 3 días en los dos niveles de ingresos más altos dentro de los ejemplificados".

En lo que respecta a los gravámenes que afectan al trabajo, desde el IARAF destacaron que "el incremento en el período del tope remunerativo para efectuar retenciones jubilatorias en porcentajes ampliamente superiores al incremento promedio de los sueldos, ha generado un incremento en la alícuota efectiva de la retención jubilatoria para los niveles superiores de ingresos ejemplificados que han provocado un desplazamiento del índice de entre 4 y 5 días".

Por último, otro de los factores que según el documento influyeron en el desplazamiento del día de liberación fue el "leve incremento en la importancia de los impuestos indirectos, bajo el supuesto de que se hayan mantenido estables los niveles de consumo real, el cual se origina en el crecimiento que han experimentado las alícuotas impositivas" de tributos provinciales y municipales.