Bicicleta financiera: ahora se "pedalea" en la city con el dólar bolsa y precio más alto del blue

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2014/01/392967.jpg)

Hace menos de un mes el mercado recibió de forma positiva la noticia de que el Gobierno rehabilitaba el mecanismo denominado "conta con liqui casero", mecanismo que permite hacerse de billetes verdes a través de la compraventa de bonos dolarizados que cotizan en pesos.

Otro de los motivos de festejo de algunos inversores fue que, sin hacer mayores esfuerzos, se reeditó uno de los "deportes" preferidos de la city porteña: la bicicleta financiera, en este caso teñida de verde.

¿En qué consiste?

•En comprar uno de estos bonos dolarizados para luego venderlos y hacerse de divisas estadounidenses.

•Con esos billetes ir al mercado blue y obtener más pesos.

De este modo, quienes practican este "deporte financiero" logran hacerse de una ganancia equivalente a la diferencia entre ambas cotizaciones.

Para poner a andar la bicicleta se necesita primero adquirir alguno de los títulos más negociados -Bonar X o Boden 2015- que se adquieren en moneda local en cualquier casa de bolsa.

En la práctica, el "pedaleo" no requiere de una gran condición "física" ni está asociado a mayores trabas, ya que este deporte puede practicarse sin moverse del escritorio.

La especulación es muy simple y en parte el Gobierno da una manito, toda vez que se desprende de bonos de Anses para aumentar la oferta y así deprimir la cotización.

Es así que con moneda local se adquieren esos títulos obteniéndose un dólar a un valor de referencia de $9,40.

El "pedaleo" termina con la venta de esos billetes verdes en el mercado informal a un valor superior, por ejemplo, $10,70 (para la compra).

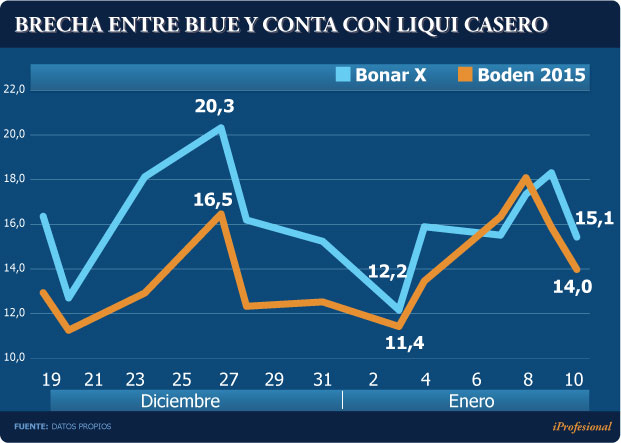

De este modo, la ganancia en moneda nacional es de un 14%. Y llegó a ser de hasta un 20% en diciembre pasado, producto de la diferencia entre ambas cotizaciones (blue vs. "conta con liqui casero").

Deporte para pocos

Si bien la operatoria obtuvo mucha difusión en los últimos días, "es un negocio que sigue estando en manos de inversores con conocimiento del mercado y no de los ahorristas chicos", señala Erick Schachter, economista de Orlando Ferreres.

Existen, claro está, algunos pequeños contratiempos. Por ejemplo, aquellos inversores que no cuenten con estos bonos y necesiten comprar por primera vez deberán luego aguardar 72 horas para poder venderlos.

La obligación de respetar dicho lapso le agrega a la operatoria cierto grado de incertidumbre, por las alteraciones en las cotizaciones que pudieren surgir en ese lapso. Una vez que transcurre el período establecido y se puede ordenar la venta, se debe solicitar al operador que la misma se haga en dólares.

Así, el agente de bolsa acreditará los fondos en una cuenta en moneda extranjera que el vendedor debe tener a su nombre en un banco local, por lo que toda la transacción se efectúa en blanco.

Con los billetes ya en su poder, el último tramo del "circuito" consiste en liquidar esas divisas en el mercado marginal a un precio superior.

Al riesgo de tener que aguardar 72 horas se suma otra complicación, de tipo legal.

Si quien recibe los dólares en su cuenta bancaria los retira y los vende en una cueva, se hará de pesos excedentes no declarados, por lo que una parte de la transacción le generaría inconsistencias ante la AFIP.

Este tipo de obstáculos y el tener que comprar o vender bonos u manejarse con un operador bursátil es lo que hace que el negocio sea reducido en cuanto a cantidad de personas.

Cabe señalar que aquellos que operaban en particular con el Bonar X obtuvieron en el momento que la brecha entre la cotización del conta con liqui y el blue alcanzó su punto máximo, nada menos que casi $1,70 por dólar.

No obstante, con el transcurso de los días esta ganancia se redujo a poco más de $1,20.

Los analistas consultados por este medio consideran que en la medida que se sigan sumando clientes para efectuar esta bicicleta, la brecha entre el conta con liqui casero y el blue se debería ir cerrando, pues este tipo de "arbitraje" no suele prolongarse por demasiado tiempo.

Para el economista Enrique Szewach "esta operatoria no puede hacerse en forma indefinida, pues el stock de bonos que tiene la Anses es limitado y el otro límite es que esos dólares vayan a una caja de seguridad".

Para Mario Sotuyo, analista de Economía y Regiones, los márgenes que obtuvieron quienes hicieron la bicicleta desde que se reinstaló el "conta con liqui casero" tenderán a reducirse.

"Tanto el billete marginal como el conta con liqui y el tipo de cambio de equilibrio que surge del Banco Central deberían converger aunque, por ahora, por los ruidos políticos se comportan de forma diferente".

El Gobierno ayuda para dar la vuelta

El motivo por el cual el Gobierno interviene activamente en el mercado es porque considera que con ello logra frenar la suba del blue, al tiempo que descomprime algo la presión que sigue ejerciendo el cepo cambiario.

Con esta alternativa, permite que quienes tengan pesos en blanco puedan dolarizarse sin inconvenientes, sin poner en riesgo el stock de reservas del Banco Central, ya que son billetes que surgen de una negociación entre privados.

No obstante, de mantenerse esta presión oficial sobre el precio de los bonos, podría producirse un efecto no deseado que funcionaría en sentido inverso.

"Quienes poseen cuentas en dólares y retiran sus billetes para venderlos en el blue y esos pesos aplicarlos a la compra de bonos, aún con el riesgo de caer en la informalidad, estarán restando divisas de las arcas oficiales", consigna el analista Agustín Cramo.

Para el economista Luis Palma Cané, "la creatividad de nuestros funcionarios no tiene límite: han hallado la forma de´intervenir´ en el mercado informal. Es decir, han decidido ´participar´ -claro que indirectamente- en un mercado ilegal y que, según ellos mismos afirman, es marginal y no tiene implicancia alguna en la economía".

Según Palma Cané, "en la realidad, el mecanismo tiene dos problemas: genera especulación financiera y además, apenas el Gobierno deje de operar en el mercado, dará lugar una vez más al denominado ´efecto pebete´".

El economista grafica al mismo de la siguiente manera: cuando se presiona a este tipo de pan, se achata, pero si se lo suelta, vuelve a subir.

En pocas palabras, cuando deja de pisar el valor de los bonos, el precio rebota; incluso, en la mayoría de los casos lo hace a un precio superior al vigente anteriormente.

Según Szewach, "el Gobierno fomenta que se opere por medio del 'conta con liqui' mediante la oferta de títulos de la Anses, porque quiere ponerle un techo al dólar libre. De esta manera, permite hacerse de billetes por esa vía bursátil y luego terminan alimentando el mercado negro".

"De esta forma buscan bajar la brecha que existe en sus cotizaciones", agrega Szewach, quien sostiene que "más allá de eso, el precio del marginal siempre tiene una prima sobre el oficial, justamente, por tratarse de algo ilegal".

Acto seguido, destaca que "el verdadero problema es el desequilibrio en la cantidad de pesos que tiene el mercado que se traslada y, por lo tanto, genera otro desequilibrio en los dólares disponibles".