Acciones bancarias a precio de "ganga" se posicionan como un buen destino para el dinero de inversores

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2013/10/387890.jpg)

El sistema bancario argentino muestra indicadores de solvencia, liquidez y rentabilidad que poco tienen que envidiarle a sus pares de la región.

Esto, en un contexto en el que el nivel de morosidad de las carteras de créditos se mantienen en niveles muy satisfactorios.

Pese a la buena performance y a los resultados que exhiben los bancos cotizantes, la capitalización bursátil que poseen es calificada por varios analistas como de "insignificante".

Esto es así ya que grandes firmas del sistema local, aun tomadas en conjunto, representan una ínfima parte de la cifra que arroja la valoración de una de las líderes del vecindario.

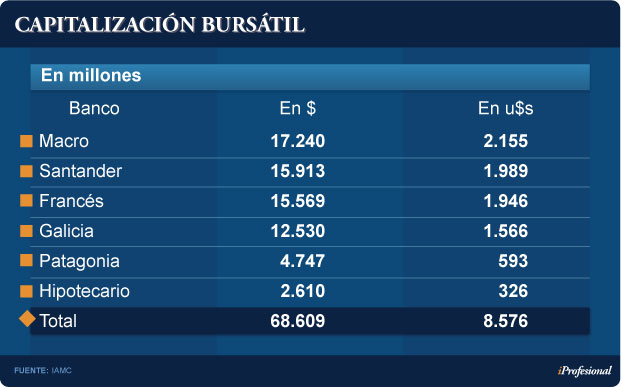

En efecto, si se considera la valuación de mercado de las entidades más representativas -que surge de multiplicar las acciones emitidas por sus precios- se consolida un valor total que ronda apenas los u$s8.600 millones, calculados al dólar oficial.

En esa cuenta se incluyen los papeles de Grupo Financiero Galicia, Francés, Santander, Macro, Hipotecario y Patagonia, tal como se puede ver en el siguiente cuadro:

¿Es mucho o poco? ¿Cuánto representa esta cifra conjunta? Un comparativo con entidades de la región es más que elocuente:

•Significa apenas el 11% del valor de mercado de grandes bancos comerciales de países de América latina, como por ejemplo, el Itaú, Unibanco o Bradesco.

•Viene a ser el 60% de una sola entidad, Bancolombia o el 68% del Banco de Crédito del Perú.

•O tan sólo entre el 3,5% y 4,5% del valor de mercado de grandes entidades a nivel global, como el ICBC, HSBC y JP Morgan (ver cuadro).

Estos comparativos hablan por sí solos y explican por qué los analistas hacen referencia a lo barato que resultan hoy día los papeles de este sector.

Acciones a precio de "ganga"

Otra forma a la que se recurre para medir si la cotización de una firma está cara o barata es a partir de una referencia clave, conocida como "Price Earning" (P/E).

Este indicador surge de dividir el precio de la acción (P) por la ganancia del último período de la compañía (E).

Se lo suele interpretar como la cantidad de veces que esa utilidad contable "cabe" dentro del precio actual.

O, visto de otro modo, cuántos años con ganancias similares a la registrada se requieren para recomprar ese papel (si el P/E=4, por ejemplo, implica que se necesitarían 4 años).

• Si un papel posee un price earning elevado, ello puede significar que la acción está sobrevalorada (se requiere de mucho tiempo para la recompra).

• En sentido inverso, un price earning bajo puede indicar que el papel está infravalorado o que el recupero es rápido.

Para los inversores, la gran ventaja de esta referencia es que constituye una expresión más confiable que la de considerar en forma aislada la cotización en un momento dado, ya que la misma puede estar forzada por factores coyunturales.

En general, para este sector, analistas consideran que un papel está a buen precio si el dinero invertido se recupera antes de los 10 años (P/E=10).

En el caso de los bancos argentinos, el promedio ronda apenas los cuatro años, un nivel que marca el abismo que existe en comparación con las entidades del "vecindario" u otras internacionales.

Así, por ejemplo, mientras que en Wall Street el P/E del Grupo Galicia es de 5 años y el de Macro de 4,1 años, en el caso de los bancos brasileños (como el Itaú Unibanco o el Bradesco) ronda los 9 o 10.

En cuanto a los grandes grupos internacionales, las cifras no difieren demasiado con respecto a estos últimos, ya que en el HSBC el lapso es de 12 años, para el Citigroup es de 10 y 11 para el Bank of America.

El factor "riesgo soberano"

A lo largo de su historia, las entidades bancarias argentinas han tenido que atravesar diversas crisis, de diferentes magnitudes.

En consecuencia, no pueden escapar a la elevada incertidumbre local, un factor que afecta claramente sus cotizaciones.

"El riesgo soberano sigue presionando en la valoración de los bancos argentinos", señala un informe del Bank of America.

No obstante, los balances anuales de las entidades locales cotizantes muestran que siguen gozando de buena salud, más allá de las turbulencias políticas y económicas internas.

Incluso, pese a las mayores exigencias que les impusiera el Gobierno en cuanto a techos en el cobro de comisiones a particulares y al pedido de otorgamiento de líneas de crédito a tasas subsidiadas a empresas.

Por lo pronto, las buenas cifras alcanzadas en 2013 dan cuenta de que varias entidades gozan de una muy buena performance.

En tal sentido, el ranking de ganancias fue encabezado por Banco Macro, que obtuvo un resultado positivo de casi $2.450 millones, un 65% por encima del ejercicio anterior.

Lo siguieron el Santander Río ($2.300 M) con un avance del 17% anual, y el BBVA Francés ($2.025 M), con una mejora del 60%.

En tanto, para el Galicia y Patagonia los crecimientos fueron del orden del 40% (ver cuadro).

Varios analistas consultados por iProfesional se mostraron optimistas respecto a la evolución del negocio bancario en el presente año.

Esta impresión cobró mayor fuerza luego de que el Gobierno fue mostrando sus intenciones de acercarse a los mercados de crédito internacionales.

En cuanto al escenario local, "es previsible que el sistema financiero se desenvuelva bajo condiciones de estabilidad en lo que resta del año", señala el economista Gabriel Rubistein.

"El cepo es una suerte de corralito que hace que la plata no se vaya del circuito, porque sólo permite la compra en dosis homeopáticas de dólares para atesoramiento. Quienes quieran hacerse de grandes cantidades se ven obligados a ir al mercado informal, por lo que el dinero retorna al sistema", agrega.

Para Eduardo Fernández, analista de Rava Sociedad de Bolsa, "el negocio bancario ha venido evolucionando en forma favorable. En consecuencia, los resultados financieros también subieron de modo sostenido".

Si bien esta tendencia se extendió al primer trimestre del corriente año, existe consenso entre los analistas de que -a partir de abril- los resultados podrían perder algo de atractivo.

Otro aspecto que remarcan los expertos es la ganancia que han obtenido muchas firmas por la devaluación.

En efecto, la abrupta suba del dólar les permitió obtener ingresos adicionales por unos $9.750 millones durante enero, cuando el billete verde oficial pasó de $6,85 a $8.

La ganancia por diferencia cambiaria -la más alta desde 2002- se dio luego de que los bancos comenzaran a incrementar su posición en moneda extranjera.

Este movimiento arrancó a fines del año pasado, cuando "olfatearon" que tras la salida de Marcó del Pont del BCRA iba a sobrevenir un ajuste sobre el tipo de cambio y posterior obligación de tener que desprenderse de divisas estadounidenses, algo que finalmente terminó ocurriendo.

Gabriel Holand, CEO de HRGlobal, considera que uno de los motivos que hace que muchos papeles estén baratos es el temor que despierta entre inversores una mayor injerencia del Gobierno sobre la actividad.

En este sentido se enmarca el techo a las comisiones bancarias, la exigencia de otorgar créditos a tasas subsidiadas y lo establecido por el Banco Central, que fijó un tope del 30% en la tenencia de moneda extranjera en el patrimonio de las entidades.

Pedro Rabassa, director de Empiria, indica que "es probable que la rentabilidad del sector tienda a reducirse gradualmente".

"El crecimiento de los depósitos a la vista es progresivamente menor respecto del avance de los plazos fijos, lo que encarece el fondeo", completa.

Papeles con mayor potencial

Rubinstein destaca que "si bien los bancos tienen cierta presión por parte del Estado sobre sus tasas y comisiones, tienen la experiencia necesaria para saber trasladar esos costos y maximizar su rentabilidad".

En este contexto, Fernández, de la firma Rava aconseja: "Banco Macro es una de las acciones que está más atrasada y, por lo tanto, una de las que cuenta con mayor potencial de suba. Llegó a valer 55 dólares en 2010 y ahora está en 27".

Por su parte, Sabrina Corujo, analista de Portfolio Personal, explica: "El Macro y el Galicia son los papeles más atractivos: el primero, por la cartera de negocios que posee. El segundo, por su mayor liquidez. Tienen precios muy interesantes y baratos respecto al resto de la región".

No obstante, la analista señala que son inversiones que pueden rendir mejor a mediano y largo plazo.

En tanto, Juan Verón, Chief Investment Officer (CIO) de MegaInver, prefiere al "Francés, porque tiene mejores cobertura de sus gastos por el ingreso de comisiones. Es el papel más conservador. Aunque, en general, todas las acciones bancarias fueron favorecidas por la devaluación porque tenían previamente posiciones en dólares y obtuvieron ingresos extraordinarios".

¿Cuánto pueden llegar a subir?

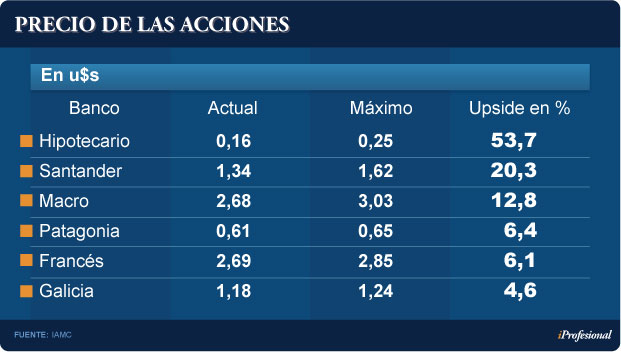

Una de las formas habituales de estimar si pueden llegar a subir las acciones es tomar en cuenta el máximo precio alcanzado en las últimas 52 semanas.

A tal efecto y para evitar distorsiones, se consideró cuánto valían en dólares y se comparó esa cifra con el nivel actual.

De esta relación surge que el "upside" de cada una de ellas va de un mínimo del 6%, en el caso del Francés, a un máximo del 54% para el Hipotecario (ver cuadro).

Pensando a largo plazo, "a medida que se acerque el final del mandato del actual Gobierno, los activos de Argentina van a ir ganando valor de la mano de un menor riesgo", afirma el ejecutivo de un banco extranjero de primera línea.

"De no mediar un imprevisto, como puede ser un default, los precios de los bonos y de las acciones hoy día siguen a precio de regalo", concluye el analista Nicolás Dujovne.