Dólar a fin de año: precio de las principales consultoras y la devaluación esperada

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2014/08/405536.jpg)

Los días pasan, los fondos buitre continúan revoloteando sobre el Gobierno argentino y las posibilidades de resolver el problema de deuda se van esfumando.

Los intentos de solución por parte del sector privado no llegaron a buen puerto y, por el lado del Gobierno, las iniciativas ya habían naufragado mucho tiempo antes.

La incertidumbre crece y -como ya es un clásico- los inversores buscan refugio en el dólar, lo que se traduce en alzas en su cotización en cada una de sus diferentes versiones: blue, conta con liqui, bolsa, entre otras.

Por el lado del valor oficial, para la mayoría de los analistas resulta difícil pensar que el actual precio levemente por encima de los $8,40 pueda sostenerse por mucho tiempo, pese a los fuertes ajustes de los últimos días, en un país que registra una suba de precios de entre el 35% y el 40% anual.

Como si esto fuese poco, se viene una multimillonaria emisión de pesos para los próximos meses (como nunca antes vista), escasez de dólares, más rojo en las cuentas públicas y una preocupante pérdida de competitividad cambiaria.

"Está aproximándose un tema muy relevante, que es que empieza a agotarse la gauchada que el Banco Central le hizo en enero al Ministerio de Economía", afirma el economista Carlos Melconian.

Por lo pronto, la alta inflación ya se comió más del 60% de la devaluación de enero y en pocos meses es de esperar que lo haga con el 40% restante, retrotrayendo la situación casi a foja cero (ver nota: Rumbo a foja cero: la inflación "se come" la suba del dólar y el Gobierno se queda con lo peor de la devaluación).

Oferta en baja, demanda en alza

Entre analistas, resulta difícil dar con quienes defiendan la postura de que el valor actual del tipo de cambio pueda sostenerse en estos niveles a lo largo de los próximos meses.

Es así como el interrogante ya no pasa por si subirá (se descuenta que esto ocurrirá) sino cuándo y de qué forma lo hará.

Esto, en un contexto en el que la oferta quedará muy diezmada frente a la demanda.

• Por el lado de la oferta, son pocos los billetes que llegarán por la ventanilla del crédito o de inversiones, mientras que la fuerte entrada de sojadólares va quedando atrás y se vienen meses de menores ingresos.

• Por el lado de la demanda, los particulares y las empresas buscarán refugiarse en cualquier tipo de activos que tengan "olor a verde".

"La estacionalidad de agosto-diciembre es opuesta y juega en contra de la estabilidad económica, financiera y cambiaria. Fiscalmente es un período de baja recaudación y alto gasto y de menos ingresos de dólares por el canal comercial", afirman desde Economía & Regiones.

La mayor tensión cambiaria, ya ha comenzado a reflejarse en una gran cantidad de indicadores: desde la disparada del blue (que subió más del 16% en dos meses) al mayor precio del "conta con liqui", que en igual lapso avanzó un 27%.

También, desde el mayor volumen negociado del dólar bolsa al fuerte incremento en la cantidad de pedidos a la AFIP por parte de los particulares para comprar divisas.

En agosto salieron por este canal unos u$s259 millones y se llegó a un récord de operaciones (390.000) lo que constituyó el mayor registro desde que el sistema entrara en vigencia.

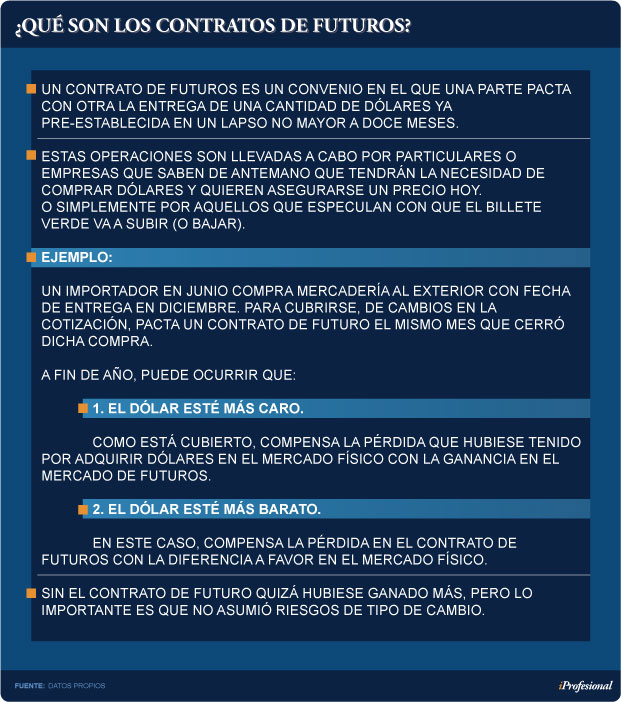

Y en los contratos de futuros que se pactan, tanto en el orden local como en Wall Street (ver infografía explicativa).

El dólar futuro "algo dice" sobre Argentina

En la actualidad, en el mercado bursátil estadounidense (vía los NDF, o Non Delivery Forward) los inversores están pactando operaciones con una suba proyectada del orden del 50% para la divisa estadounidense en los próximos 12 meses.

Para fines de agosto 2015 se está negociando una cotización de $12,75 frente a los $11,55 de apenas una semana atrás.

La explicación que brindan los analistas de la "Gran Manzana" es que esta tasa de devaluación será la consecuencia de la crisis de deuda.

"Tradicionalmente, los problemas de endeudamiento guardan correlación con las devaluaciones", apuntan desde el JP Morgan.

Analistas locales e internacionales anticipan que si no se resuelven los problemas de fondo de la economía, es muy alta la probabilidad de que el Gobierno se vea obligado a avanzar en un nuevo salto del tipo de cambio de mantenerse cerradas las puertas del crédito externo.

Apartando la vista de lo que sucede afuera y observando qué ocurre en el plano local, concretamente en el mercado de futuros de Rosario -Rofex- los inversores están pactando acuerdos a $11,35 a un año (es decir, a menos de los $12,75 que se operan en el exterior)

Claro que esta cifra no "está limpia". Es decir, se encuentra influenciada por las intervenciones del Banco Central, que toma participación en el mercado para calmar las cotizaciones a distintos plazos.

"Existen diferencias entre los futuros del NDF y del Rofex. El primero muestra las expectativas de bancos y consultoras internacionales y las cifras están alejadas de la influencia del BCRA, algo que no sucede en el mercado de Rosario", resume el economista Andrés Méndez de la consultora AMF.

"Resulta evidente que el BCRA tiende a moderar los precios en el mercado de futuros, algo que no puede hacer en el plano internacional, del que se desprende que la corrección cambiaria será mayor".

En la misma sintonía, Rodrigo Benitez, director de la consultora Alpha, afirma: "En el plano local, el Banco Central es el principal oferente de contratos de futuro, algo que claramente se refleja en los precios. Esto no ocurre en los acuerdos NDF que se pactan en Nueva York" .

Dólar a fin de año

De acuerdo con las últimas operaciones registradas en Wall Street, los inversores consideran un dólar de $10,10 para fines de año, es decir que "lo ven" treinta centavos por arriba que hace dos semanas.

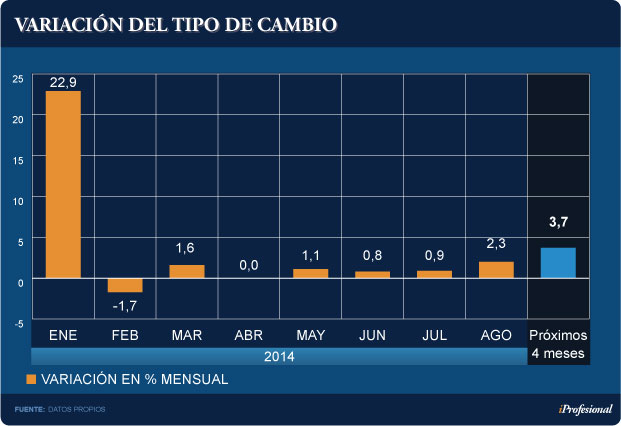

Tomando el valor actual y para llegar a ese número, se desprende que el ritmo de devaluación mensual debería rondar en el 4%, triplicando el 1,3% promedio con el que viene avanzando el Banco Central desde mayo (ver cuadro).

Por lo pronto, el precio que se negocia en Nueva York está en línea con los pronósticos de bancos y consultoras locales y del exterior que releva mensualmente Focus Economics.

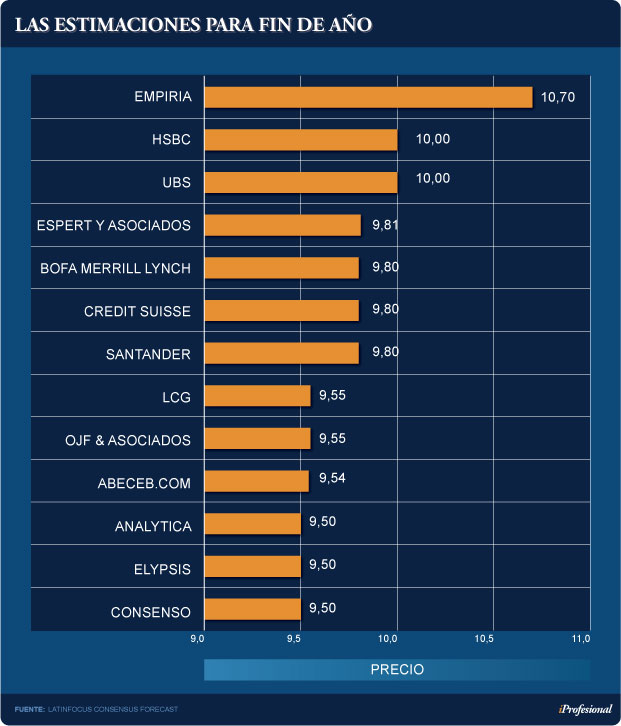

El siguiente cuadro muestra cuál es el precio del dólar pronosticado para fin de año:

Como puede observarse, la cotización estimada por una docena de consultoras locales e internaciones se mueve en un rango que va de los $9,50 a los $10,70.

En este contexto, el Gobierno enfrenta tres opciones, cada una con sus riesgos:

1.Mantener el actual ritmo de deslizamiento cambiario.

2.Acelerar la suba de la divisa estadounidense.

3.Provocar un brusco salto devaluatorio como el de enero.

Eligiendo la primera alternativa (deslizamiento suave), hay consenso entre los economistas de que no se lograría otra cosa que agudizar los problemas de competitividad y atraso cambiario frente a la inflación.

"Mantener un bajo ritmo de devaluación -mientras el índice inflacionario sube por encima del 2% mensual- es una estrategia cara y cortoplacista", afirma Gastón Rossi, director de LCG.

En tanto, el ex director del Banco Central, Carlos Pérez, considera que habrá dos variables rezagadas frente a la suba de precios: dólar y tasas de interés. Y afirma que, de no mediar modificaciones, "habrá mayores tensiones con las reservas y con el tipo de cambio".

La segunda alternativa (acelerar la suba del dólar) requiere de algunos condimentos para alejar riesgos: ir achicando el rojo fiscal y el gasto público, moderar la suba de precios y emisión y que entren dólares para inversiones.

Si, en cambio, se decide por la tercera opción (devaluación abrupta, como la de enero último) lo más probable es que se genere un fuerte ruido en toda la actividad económica.

Para peor, sin la certeza de que el resultado final sea el esperado por el Gobierno. Tal como afirma Roberto Lavagna: no todas las devaluaciones son "exitosas".

Esto es así porque -para que tenga sentido una medida de este tipo- lo único que tiene que moverse es el del dólar, mientras que el resto de los bienes y servicios deben permanecer con sus valores relativamente estables.

Si, por el contrario, a un movimiento alcista del 30% del billete verde le sigue una suba idéntica de precios y salarios, la situación vuelve a ser la misma del inicio, con el agravante de que el país se torna más caro -en términos de competitividad-, el clima se enrarece y se congelan proyectos de inversión (ver nota: El Gobierno se queda sin margen para una "devaluación exitosa" y la economía pierde su remedio anticrisis).

Expectativas de los analistas

"Hoy nos encontramos frente a un escenario en el que el sector externo está cerrado, el gasto público está desbandado y el único que está haciendo un duro ajuste es el sector privado", argumenta Agustín Cramo.

"Sin financiamiento externo y con una emisión que amenaza con desbocarse -con el consiguiente efecto inflacionario-, los dólares serán un bien cada vez más escaso", agrega.

El conflicto con los buitres trajo consigo mayores expectativas de devaluación, lo que se refleja en las cotizaciones en Wall Street.

Sobre este punto, el economista Tomás Bulat no advierte cambios que rectifiquen el rumbo en el corto plazo: "Se prevé más de lo mismo, más controles, más gasto público y más inflación".

"Lo que vamos a ver es un desgaste lento hasta que el dólar no se pueda contener", advierte Bulat.

Más contundente en sus afirmaciones es el consultor Salvador Di Stefano: "Hay que prepararse para otra devaluación".

Su opinión es compartida por Diego Giacomini, de Economía & Regiones, quien considera que "en la medida en que el mercado perciba que finalmente no se resolverá el problema de deuda y se esfumen las posibilidades de crédito, las expectativas de suba del dólar irán en aumento y meterán más presión".

Marco Lavagna, director de la consultora Ecolatina, advierte que las mayores tensiones irán en alza y se sentirán con mayor ímpetu hacia finales de año.

Considera que el Banco Central restringirá aún más la salida de divisas y se verá obligado a aumentar su contribución a cubrir el rojo fiscal, emitiendo para tapar el agujero.

"El pago de importaciones y los vencimientos de deuda pública se consumirán la mayor parte de la oferta de divisas y las reservas no se recuperarán", anticipan desde la consultora Ledesma, al tiempo que recalcan que habrá problemas hacia el último cuatrimestre.

Carlos Melconian sostiene que "más pesos dando vueltas, justo en los meses en los que caerá el ingreso de dólares que entran por la ventanilla del comercio, incrementarán la presión en el mercado cambiario".

Gabriel Torres, director de la agencia calificadora Moody's señala que "la actual política cambiaria no es sostenible a largo plazo".

Las principales dudas están puestas en cómo seguirá el proceso inflacionario.

En el gremio de los economistas el consenso es que cuando el origen del problema es fiscal, no hay forma de resolverlo con movimientos de tasas de interés.

"Si el déficit no se corrige, el Banco Central no podrá convencer a la gente de que le va a ganar la pulseada a la devaluación. El peligro es el de volver a una espiral de inflación, devaluación y tasas al estilo ochentista", advierte el economista Nicolás Dujovne.

En definitiva, las cosas no están fáciles para un Gobierno que tiene que dar la batalla no sólo con los buitres, sino también en el campo de las expectativas de los argentinos.