La AFIP salió a aclarar las "zonas grises" del programa de promoción para microempleadores

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2014/02/395112.jpg)

La Administración Federal de Ingresos Públicos (AFIP) decidió aclarar, a través del apartado "Preguntas y respuestas" de su página web, las "zonas grises" del flamante régimen de promoción laboral para microempleadores.

Con más de dos meses de demora, el Gobierno nacional comenzó a reglamentar el flamante régimen de regularización laboral convertido en ley a fines de julio pasado.

El régimen forma parte de la Ley 26.940. La citada norma consta de tres programas. El primero es un "régimen permanente de aportes", a partir del cual se establece un descuento del 50% en las contribuciones de todos los dependientes "de las microempresas que empleen hasta 5 trabajadores (microempleadores)".

En segundo lugar, la norma aprobada por el Congreso en julio pasado fijó un "régimen de promoción a la contratación", que consiste en un plan de 24 meses y, por último, puso en marcha un polémico "Veraz Laboral" a través del cual el Ministerio de Trabajo va a llevar un control del fraude mediante un registro público.

Microempleadores

A fin de dar respuesta a las zonas grises que quedaron luego de la publicación de la reglamentación, el organismo a cargo de Ricardo Echegaray dio a conocer, en el apartado "Preguntas y respuestas" de la página web, las inquietudes más frecuentes que se plantean empresarios y consultores tributarios:

- ¿Quiénes son considerados microempleadores?

Son considerados microempleadores las personas de existencia visible, las sociedades de hecho, las sociedades de responsabilidad limitada y las asociaciones civiles sin fines de lucro que empleen hasta 5 trabajadores, siempre que su facturación anual no supere los 2.400.000 pesos.

- A efectos de determinar la facturación anual para ser considerado microempleador, ¿cuáles son los ingresos a considerar para no superar la suma de $2.400.000 anuales?

Se considerará la facturación bruta total anual, neta de impuestos, correspondiente al año calendario inmediato anterior al período en que se aplica el beneficio de reducción de contribuciones.

Se entenderá por facturación bruta total anual, neta de impuestos lo siguiente:

- Las ventas, locaciones y/o prestaciones de servicios (gravadas, no gravadas y exentas) consignadas en las declaraciones juradas mensuales del Impuesto al Valor Agregado (IVA) correspondientes a los 12 períodos fiscales, del último año calendario.

- Las ventas, locaciones y/o prestaciones de servicios declarados en el Impuesto a las Ganancias en el último período fiscal vencido, cuando las mismas se encuentren, en su totalidad, exentas en el IVA.

Es decir que sujetos alcanzados inscriptos en el IVA se encuadran según los ingresos del año calendario en tanto que los sujetos que tengan los ingresos exentos en ese gravamen consideran los ingresos correspondientes al período fiscal, que puede o no coincidir con el año calendario.

El encuadramiento en el régimen procederá siempre que las referidas declaraciones juradas se hallen presentadas al momento en que se pretende hacer uso del beneficio.

No obstante, resultará improcedente en caso de constatarse diferencias en las ventas, locaciones y/o prestaciones de servicios, por las cuales se supere los $2.400.000 anuales de facturación.

- ¿A partir de qué período rige el beneficio de reducción de contribuciones para microempleadores?

El beneficio de reducción de contribuciones establecido rige a partir del período devengado de agosto de 2014.

- ¿Qué sujetos quedarán excluidos del régimen?

Quedarán excluidos quienes hubieran alcanzado el número máximo de trabajadores (cinco), con motivo de haberse producido bajas en su nómina de personal, excepto cuando dichas bajas se hubieren generado por distractos con origen en renuncia, jubilación o incapacidad permanente o tengan lugar durante el período de prueba.

Es decir que si teniendo seis empleados (no encuadro en el régimen) reduzco la nómina a cinco empleados deberé analizar el motivo de la reducción de ese puesto de trabajo para saber si puedo incluirme o no en el régimen de microempleadores.

En su caso, la restricción permanecerá por el término de 12 meses contados a partir del último despido. También serán excluidos quienes se encuentren incorporados en el Registro Público de Empleadores con Sanciones Laborales (Repsal), durante el período en que permanezcan en él.

Asimismo, se excluirá a quienes registren alta siniestralidad en los establecimientos o lugares de trabajo, conforme lo informado por la Superintendencia de Riesgos del Trabajo (SRT).

También se excluirá a:

- Quienes hayan producido extinciones incausadas de relaciones laborales, en el transcurso de los 6 meses anteriores al 1 de agosto de 2014, excepto cuando se trate de distractos que hayan tenido lugar durante el período de prueba previsto. Dichos empleadores permanecerán excluidos por el término de 1 año desde la referida fecha.

- Superen la suma de $2.400.000 de facturación bruta total anual, neta de impuestos, correspondiente al año calendario inmediato anterior al período en que se aplica el beneficio de reducción de contribuciones.

- Superen el número máximo de cinco empleados, con motivo de los incrementos de personal que realicen a partir del 1 de agosto de 2014.

- ¿Hasta que fecha puedo presentar las rectificativas de agosto y septiembre para poder usufructuar los beneficios de la reducción de las contribuciones?

Los empleadores a los que les hubiera correspondido gozar del beneficio de reducción de contribuciones, a partir del período devengado agosto de 2014, podrán presentar las declaraciones juradas correspondientes a dicho período y, en su caso, al devengado septiembre de 2014 hasta el 28 de noviembre de 2014.

- ¿Qué beneficios tengo por estar incluido?

El beneficio es la reducción, por cada uno de sus trabajadores contratados por tiempo indeterminado, del 50% de las contribuciones patronales (todas menos las correspondientes a Obra Social y ART) en aquellos casos de trabajadores contratados a tiempo completo. La reducción es del 25% para los trabajadores contratados a tiempo parcial.

- ¿La reducción prevista en el capítulo de microempleadores alcanza a Regímenes Previsionales Diferenciales o Especiales?

No, en tales supuestos deberá adicionarse a la cotización reducida el importe correspondiente a la alícuota adicional que en cada caso se establece.

- ¿El beneficio que establece este régimen, alcanza al Personal de Casa Particulares?

No, por dichos trabajadores, sus empleadores se encuentran expresamente excluidos del régimen de beneficios.

- Si cuento con cinco trabajadores e incremento la nómina en dos trabajadores, ¿continúo comprendido en el Régimen Permanente de Contribuciones para Microempleadores?

Sí, aun cuando incremente la nómina de cinco trabajadores mediante la incorporación de hasta dos nuevos trabajadores, continuará comprendido en el Régimen Permanente de Contribuciones para Microempleadores por los primeros cinco.

En este supuesto, por las dos nuevas incorporaciones, en tanto se trate de contratos por tiempo indeterminado, gozará durante el primer año de contratación de la exención de ingreso de las contribuciones en un 100%, mientras que durante el segundo año las contribuciones a ingresar serán reducidas en un 75 por ciento.

- ¿Si soy nuevo empleador y contrato tres empleados, estos empleados debo darlos de alta como microempleador o puedo incluirlos en los beneficios de nuevas altas con la reducción del 100% por el primer año?

Para poder gozar del beneficio de la reducción del 100% de las contribuciones patronales, el empleador por cada nuevo trabajador que contrate por tiempo indeterminado, y en tanto no supere la cantidad máxima de cinco trabajadores, podrá optar por los beneficios previstos.

Veraz Laboral

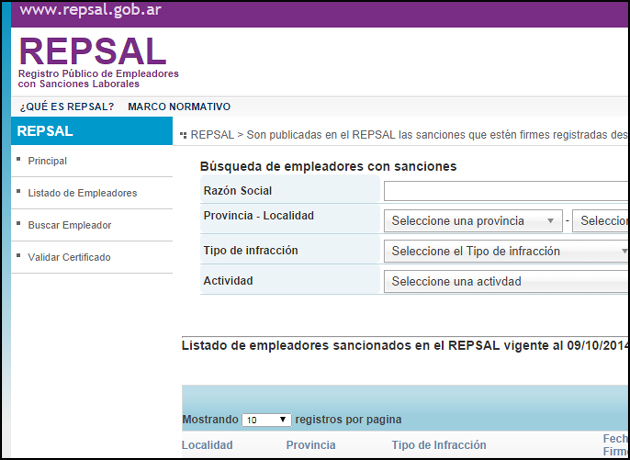

De manera complementaria, el Ministerio de Trabajo, Empleo y Seguridad Social habilitó el sistema de consulta online que permite a las empresas y particulares consultar el nuevo Repsal.

En el polémico "Veraz Laboral" se informan las sanciones firmes por trabajo no registrado aplicadas por el Ministerio de Trabajo, la AFIP, las autoridades provinciales y de la Ciudad Autónoma de Buenos Aires, el Registro Nacional de Trabajadores y Empleadores Agrarios (Renatea) y la SRT.

Mientras los empleadores sancionados permanecen en el mismo no pueden acceder a programas, acciones asistenciales o de fomento, beneficios o subsidios de Estado nacional, líneas de crédito otorgadas por bancos públicos, ni celebrar contratos de compraventa, suministros, servicios, locaciones, consultoría, alquileres con opción a compra, permutas, concesiones de uso de los bienes del dominio público y privado de la Nación.

Tampoco pueden acceder a los beneficios de la reducción de cargas sociales establecidos por la ley de promoción del empleo.

A fin de acceder al sistema de consulta online del "Veraz Laboral" se debe ingresar al "Listado Repsal" del portal oficial. Para ingresar haga clic aquí.

Una vez dentro de la sección, se despliega un menú que permite encontrar a los "infractores" en base a distintos parámetros de búsqueda:

- Por razón social.

- Por provincia.

- Por localidad

- Por tipo de infracción.

- Por actividad desarrollada por el empleador.

Una vez obtenidos los resultados, el listado detalla la fecha de sanción firme de la infracción y el organismo que aplicó la sanción.

Las penalidades que ameritarán la inclusión de los empleadores en el Repsal son las siguientes:

- Las impuestas por el Ministerio de Trabajo, Empleo y Seguridad Social por falta de inscripción del empleador, obstrucción a la labor de inspección y por falta de registración de los trabajadores.

- Las fijadas por la AFIP por la falta de inscripción del empleador y/o de registración correcta de los trabajadores.

- Las establecidas por las autoridades provinciales y la Ciudad Autónoma de Buenos Aires por falta de registración de los trabajadores.

- Las aplicadas por las autoridades laborales provinciales y de la Ciudad Autónoma de Buenos Aires y por la SRT por obstrucción a la labor de la inspección.

- Las impartidas por el Renatea con motivo de la falta de registración de empleadores o trabajadores.

- Las sentencias firmes por las que se estableciere que el actor es un trabajador dependiente con relación laboral desconocida por el empleador, o con una fecha de ingreso que difiera de la alegada en su inscripción.

- Las sanciones impuestas por infracciones a la Ley de Prohibición del Trabajo Infantil y Protección del Trabajo Adolescente.

- Las sentencias condenatorias por infracción a la Ley de Prevención y Sanción de la Trata de Personas y Asistencia a sus Víctimas.

Asimismo, desde la cartera laboral aclararon que si el empleador reincide en la misma infracción que produjera su inclusión en el Repsal en un lapso de 3 años contados desde la primera resolución sancionatoria firme, se procederá a:

- Empleadores Monotributistas: exclusión de pleno derecho del Régimen Simplificado para Pequeños Contribuyentes desde que queda firme su sanción como reincidente.

- Empleadores inscriptos en el Régimen general: mientras estén incorporados en el listado por reincidenciano podrán deducir en Ganancias los gastos inherentes al personal.