Inversores contentos: hay acciones que suben hasta 600% en el año, 20 veces más que el dólar blue

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2014/12/410817.jpg)

Para cualquier inversor, individual o institucional, contabilizar dos meses consecutivos de fuertes bajas es una mala noticia, aun en un contexto en el que los bonos y acciones venían mostrando anteriormente ganancias del 140% anual.

Pese al "bajón" de estos últimos períodos, la suba acumulada del Merval es de un 82% en lo que va del 2014.

Esta cifra hasta resulta "envidiable" si se compara con las logradas en otros mercados. Incluso, supera con creces el índice inflacionario y al dólar blue, que viene registrando un 35% de incremento en 2014. Ni hablar si se considera el retorno que ofrece un plazo fijo, que apenas llega a ser del 23%.

A contramano de esta importante ganancia obtenida en el mercado bursátil a lo largo de este período, noviembre tuvo un saldo negativo, con caídas del 11%, producto de factores internos y externos.

No obstante, lo que explica gran parte de este retroceso viene por el lado de los "asuntos internos". Específicamente, de los fuertes controles del Banco Central, la AFIP y el Ministerio de Economía, tendientes a desactivar lo que consideran como impulsores del precio del blue, como la operatoria del "contado con liquidación" y del dólar bolsa.

Es así que, en conjunto, avanzaron en una serie de controles, patrullaje en la city porteña, allanamientos y suspensiones de casas de cambio y sociedades de bolsa, entre otras maniobras.

Semejante accionar oficial logró detener, al menos en forma momentánea, la escapada que venía mostrando el billete verde informal y la cotización de "dólar liqui".

"Es claro que la presión sobre el conta con liqui y el dólar MEP (o bolsa) tuvo su correlato en la evolución de los precios de acciones y bonos", afirma la analista Sabrina Corujo.

Como consecuencia de este ajuste en el volumen de operaciones, "los precios bajaron y los rendimientos de los títulos en dólares se empinaron", completa.

Esta persecución del Banco Central se hizo más notoria desde que asumiera Alejandro Vanoli al frente de la entidad. La estrategia orientada a bajar el precio del "conta con liqui" se vincula con que este descenso, a su vez, impulsa el retroceso del blue.

Lo cierto es que, como resultado de estos controles, el monto negociado en bonos a lo largo de noviembre se redujo a una mínima expresión frente al de meses anteriores.

"Los bonos fueron las mejores opciones del mes que transcurrió, no las acciones, que cayeron hasta 26% en pesos en el caso de empresas energéticas", resume Rubén Pasquali, analista de mercados de Mayoral.

Para Paula Premrou, directora de Portfolio Personal, "noviembre fue un mes positivo para las acciones argentinas que cotizan en el exterior, bajo la forma de ADR, y que están medidas en dólares. También los títulos en moneda extranjera subieron de manera apreciable", resume.

Esto se debe, según la experta, a las mayores expectativas sobre un cambio en el escenario político y a que se dé una normalización financiera, lo que mejoraría las cotizaciones del mercado.

"En cambio, los papeles medidos en pesos bajaron, ya que acompañaron a la caída del tipo de cambio paralelo y del dólar que surge de las operaciones de contado con liquidación y bolsa", sintetiza Premrou.

Acciones le "pasan el trapo" al blue

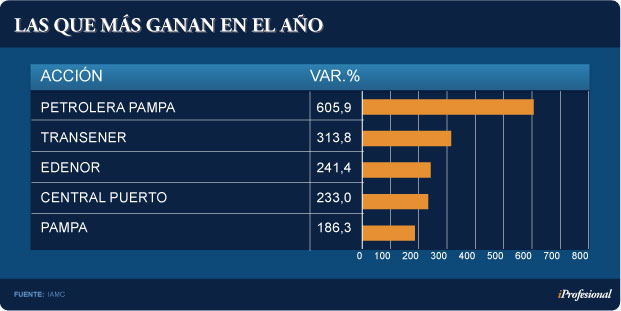

En lo que va de 2014, la estrella del mercado sigue siendo Petrolera Pampa, que acumula una ganancia impactante: 606%, por lo que multiplicó casi por 20 el avance del blue.

Curiosamente, en orden de rendimientos, se encolumnan cuatro empresas del sector eléctrico: Transener (314%), Edenor (240%), Central Puerto (233%) y Pampa (186%), como se aprecia en el siguiente cuadro.

Para ubicar estos porcentajes en contexto, cabe señalar que el índice global que reúne a las principales 25 empresas del país (Merval 25), acumuló un alza del 85% en el año.

Por el lado de los títulos públicos, los avances han sido más moderados, pese a la notable performance de los bonos en dólares. En particular, a los emitidos con legislación Nueva York. Más aun, si se considera que algunos de ellos (como el Discount o el Par) entraron en default selectivo.

En este caso, los mayores avances en el año correspondieron a las dos series de bonos Par con legislación neoyorkina:

• En su versión 2005 acumulan un alza de casi el 70%.

• En tanto, los que surgieron del canje 2010, muestran un repunte de casi 65%.

Un poco más abajo se viene ubicando el Discount con ley estadounidense, que ha escalado 62% en el año (ver cuadro).

Puede parecer contradictorio que el ranking de títulos esté encabezado por bonos en default.

Pero tiene su explicación: en gran medida se debe a la toma de posiciones de numerosos fondos de inversión, en un proceso que desde la city se denomina "fondos buitre 2.0".

Noviembre, un mes para el olvido

El fuerte repliegue que sufrió el dólar blue en noviembre, que rondó el 8%, se replicó con una caída de una magnitud apenas superior en el Merval (11%), si bien hubo un importante grupo de acciones que mostraron fuertes bajas.

En este sentido, en el mes se destacó el derrumbe del 26% de Petrobras, seriamente afectada por las denuncias de corrupción que se conocieron en Brasil y la baja del precio del petróleo a nivel mundial.

Además, se dio el desplome del 24% de Mirgor, firma golpeada por la caída de las ventas del sector automotor.

El listado de empresas con las mayores bajas se complementó con los papeles de Tenaris (-22%), Central Costanera (-21%) y Telecom, con el 17%.

Como dato destacado, ninguna acción del panel líder finalizó noviembre en positivo, y las caídas más tenues fueron las de Francés y Grupo Financiero Galicia, ambos con el 1,5 por ciento.

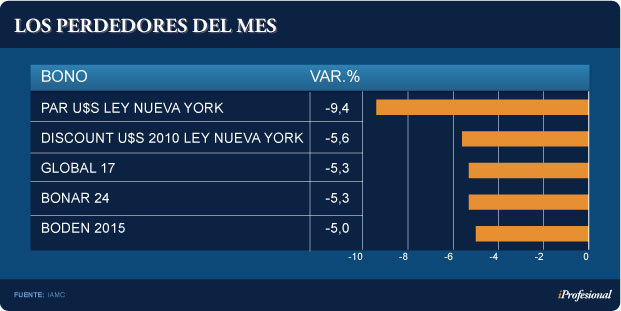

Por el lado de los títulos públicos, la contracción de las cotizaciones también fue considerable. Por ejemplo, el Par emitido en dólares con ley de Nueva York mostró una caída cercana al 10%.

Con este descenso, superó el registrado por el Discount 2010 con la misma legislación, que perdió el 5,6% y el Global 17, que retrocedió un 5,3%, al igual que el Bonar 24 (ver cuadro).

Las acciones argentinas en el exterior

El bajo volumen que suele negociarse en el mercado bursátil local tiene su contracara en Wall Street, ya que en esa plaza los montos operados llegan a ser siete veces mayores.

Esta notoria diferencia es consecuencia directa de las restricciones que afectan al mercado local de capitales y es contraria a lo que sucede en el resto de las bolsas latinoamericanas.

Vale una comparación: en los últimos tres meses, en la plaza de Buenos Aires se negociaron diariamente u$s21 millones al tipo de cambio oficial, frente a los u$s145 millones de Wall Street.

Este mayor interés tiene su correlato en el avance de las cotizaciones de los papeles argentinos en Estados Unidos, a través de sus ADRs. En los primeros once meses del año, se registraron subas de hasta el 140% en dólares, como ha sido el caso de Edenor, del 115% para Pampa, o el 107% para Banco Francés.

Claro está que si se contabilizan las ganancias, también deben tomarse en cuenta las pérdidas. En este caso, la peor parte se la lleva Ternium, que retrocedió un 36%.

Perspectivas

En cuanto al contexto actual, el ataque frontal que recibió el mercado en noviembre "dejó no sólo heridas en cuanto a los precios, sino que también abrió grandes interrogantes de cara al futuro", asegura el directivo de una casa de bolsa.

"Desde un tiempo a esta parte, nos sentimos todos vigilados y, por lo tanto, miramos con lupa cualquier operación, por menor que ésta sea, para evitar problemas", agrega.

Juan Diedrich, asesor en inversiones de Capital Markets, sostiene que noviembre fue caracterizado por un bajo volumen de operaciones ya que se contabilizó "casi un tercio de lo que se estaba operando en otros meses".

Para Pasquali, la Bolsa se mantiene con un crecimiento del 80% "por las expectativas de los inversores extranjeros, ya que son los que mueven el mercado por la compra y venta de los ADR argentinos".

Pasquali es de los que cree que en diciembre se verá "una mayor presión sobre el tipo de cambio. Los aguinaldos pueden influir en el precio del dólar blue, por lo que la Bolsa también puede llegar a subir".

El directivo prevé mucha volatilidad para el mes que comienza.

En cuanto a las inversiones, Diedrich se inclina por papeles del sector bancario, en especial por los del Francés, ya que la entidad tiene "buenos números y balances".

"También aparece como interesante Tenaris, porque, pese a que bajó bastante y le jugó en contra la baja del petróleo, es una buena apuesta porque está muy barata", concluye.

A estos papeles le suma Telecom, porque "el sector de las telecomunicaciones es muy dinámico y no va a dejar de sorprendernos con los avances tecnológicos, además de los ingresos que genere el 4G".

En tanto, Pasquali se inclina por las empresas con buenos fundamentals, como Siderar, "que pueden verse favorecidas por la baja del petróleo, la suba del precio del acero y el impulso de las obras públicas por las elecciones".

También se inclina por Petrobras, porque "mejoró sus resultados operativos". Y por Cresud, que tiene "activos subvalorados y puede revalorizarse".

En cuanto a los bonos, Diedrich recomienda: "Si alguien quiere subir dos escalones en su umbral de riesgo, podría posicionarse en títulos en dólares a más largo plazo, como el Bonar 24 y el Discount en la misma moneda".

Y destaca: "Cuanto más largo es el bono, más sube el precio ante una baja de riesgo país y pueden ser utilizados para financiarse.

Corujo también cree que a pesar de las recientes bajas, se mantendrá el atractivo de los bonos en dólares.

En tanto, Pasquali se inclina, dentro de los conservadores, por el Boden 2015, y por el Bonar 24, porque "tiene la renta más importante".

A su vez, elige al Bonad 2016, ya que es en pesos y brinda cobertura por la variación del tipo de cambio, al tener el formato de "dólar linked".

Agrega a su lista a los bonos de más largo plazo que ajustan por índice CER -como el PR13, el Par en pesos y el Discount en pesos-, porque "el mercado apuesta al sinceramiento futuro de los indicadores".

Para aquellos que piensan más en el mediano y largo plazo, "Argentina es una apuesta ganadora. Hay que comprar ahora y olvidarse por un tiempo de ver los papeles", concluye Diedrich.