Nuevo índice de riesgo país: advierten que al Banco Central sólo le quedan u$s4.000 millones "líquidos"

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2015/10/424167.jpg)

El escenario: la oficina de uno de los más influyentes economistas independientes. La ocasión: una charla para sus principales clientes, todos ejecutivos de grandes empresas, unánimemente preocupados por la marcha de la economía en plena recta final hacia las elecciones presidenciales.

Después de dos horas de debate, tras haber visto gráficos y escuchado diagnósticos, unos de los empresarios levantó la mano para hacer una pregunta.

A esa altura, sólo le preocupaba una cosa: "¿Si tuviera que elegir un único indicador para saber si la situación es manejable o empeora, qué debería mirar?".

Sin dudarlo un instante, el economista respondió: "El nivel de reservas del Banco Central. Hoy, esa es la variable clave para anticipar si en los próximos meses se podrá avanzar con una dosis de gradualismo o si se deberá optar por un fuerte ajuste".

Si este ejecutivo siguió su consejo, no se habrá ido muy tranquilo de la reunión: los informes de las consultoras, por cierto, vienen dando malas noticias respecto de este indicador, con un panorama que no hizo más que agravarse en los últimos días, tras el pago del Boden 2015, que dejó las arcas del Central en los u$s27.700 millones, el nivel más bajo en un año.

El dato que inquieta es que, desde la entrada en vigencia del cepo que paradójicamente apuntaba a cuidar la salida de divisas, a la entidad se le evaporaron la friolera de u$s20.000 millones.

El problema, advierten los analistas, está en que todas las fuentes que hasta hace unos años nutrían al BCRA y le permitieron llegar a ostentar un récord de más de u$s52.600 millones (2010), hoy lucen completamente deslucidas.

La soja, que supo ser en gran medida el sostén del modelo, tocó hace unos días los u$s318 por tonelada, su valor más bajo en casi siete años, posicionándola muy lejos de la marca histórica de u$s650, alcanzada a mediados de 2012.

El economista Julio Calzada, de la Bolsa de Comercio de Rosario, advirtió que "los valores de la oleaginosa hoy son exactamente un 50% menores que hace apenas tres años. Es un desplome que impresiona y no da la sensación de que pueda revertirse a mediano plazo".

De hecho, los futuros para todas las posiciones de 2016 se ubican por debajo de los u$s330 la tonelada.

Esto -sumado al componente especulativo por parte de los productores- está derivando en una menor afluencia de "sojadólares" que, obviamente, afecta a las reservas.

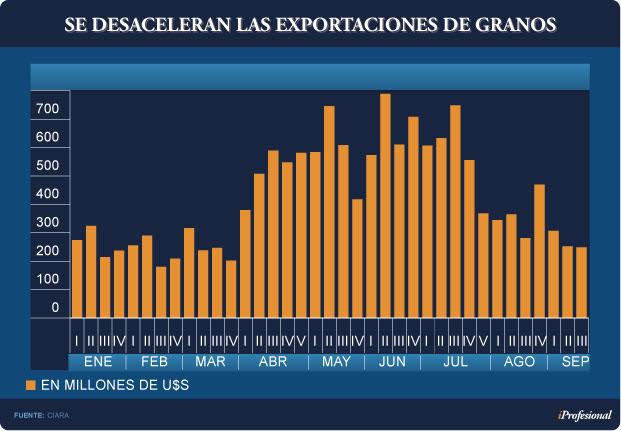

En efecto: pese a que la cosecha fue récord y alcanzó los 61 millones de toneladas (7 millones más que la anterior), el ritmo de liquidación de divisas es un 10% más bajo que en 2014 (ver cuadro).

El comercio exterior es otra variable más que contribuye con la rápida erosión de las arcas del BCRA: desde el estudio Ledesma plantean que en 2015 el saldo entre exportaciones e importaciones apenas totalizará u$s2.500 millones, "constituyéndose en el nivel más bajo desde el año 2000".

"En consecuencia, las presiones cambiarias se profundizarán durante lo que resta de 2015", advirtieron los analistas de la consutora (ver cuadro).

Para completar el escenario, hay que considerar la "fuga" que están llevando adelante los particulares.

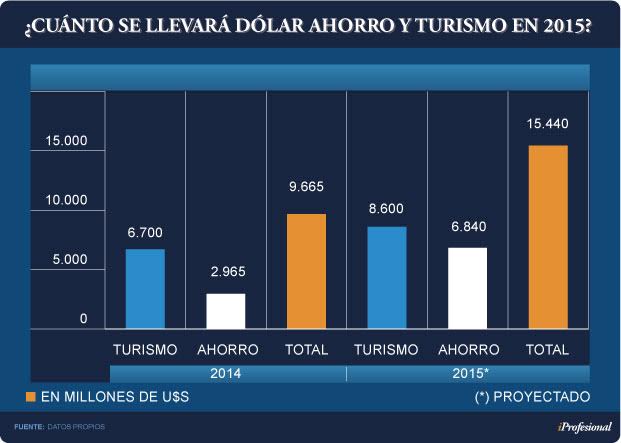

En tanto y en cuanto la administración K no logre aplacar la demanda, entonces hacia fin de año bajo el concepto de dólar "ahorro" y "turismo" se habrán ido unos u$s15.000 millones, el equivalente a seis saldos comerciales y una cifra 60% más elevada que la de 2014 (ver cuadro).

"La combinación de reservas en baja, la caída del precio de la soja y la recesión con devaluación en Brasil nos indica que la prioridad de cara a lo que viene pasa más por falta de divisas que por el sobrante de pesos", advierte un informe de la consultora Econométrica.

El nuevo "índice de riesgo país"

Tiempo atrás, el consultor Federico Muñoz, advertía a iProfesional que en un futuro no muy lejano, el conteo diario de la caída de reservas se iba a convertir "en un morboso indicador, al estilo del riesgo-país en los tiempos finales del 1 a 1".

Lo cierto es que en la época buena del plan de convertibilidad, pocos podían afirmar que ese indicador -que resultaba "esotérico" para la gran mayoría de la población- se convertiría finalmente en un tópico de conversación cotidiana.

En aquellos frenéticos días de 2001, las amas de casa y los oficinistas, los humoristas de TV y los taxistas, todos tenían algo para opinar sobre el "riesgo país".

Tal vez no muchos tenían en claro cómo se componía el índice, pero entendían que era un termómetro de lo cercano que estaba la Argentina de entrar en un punto de no retorno en su crisis, y por eso seguían el día a día de su escalada.

No son pocos los que afirman que ahora el nivel de reservas del Banco Central está haciendo las veces de la nueva herramienta de medición sobre qué tan deteriorado luce el actual modelo económico y qué margen de maniobra tendrá la próxima administración para optar por el "gradualismo" o "shock".

De hecho, en la actualidad, cuando los analistas monitorean en qué nivel están las arcas de la entidad que conduce Alejandro Vanoli, no miran el número bruto. El verdadero "termómetro" hoy pasa por contabilizar las reservas netas.

Sucede que, según el economista Miguel Kiguel, a los u$s27.700 millones informados por el BCRA, luego de sumarle lo obtenido por el Bonar 2020, hay que descontarles los u$s11.000 millones del intercambio de monedas con China, otros u$s8.500 millones de encajes por depósitos en dólares y cerca de u$s2.000 millones bloqueados por Griesa que se le deben pagar a bonistas.

Esta cuenta arroja como resultado que en la actualidad las tenencias netas están por debajo de los u$s7.000 millones.

Y la proyección que traza el director de Econviews es inquietante, dado que estima que las mismas continuarán en un derrotero bajista hasta alcanzar un nivel de u$s4.100 millones, apenas el 15% de lo que estaría comunicando oficialmente el BCRA (ver cuadro).

Kiguel no es el único que traza este tipo de pronósticos. Incluso, hay analistas que dan cuenta de una cifra más baja. Como el ex secretario de Finanzas, Guillermo Nielsen, quien afirma a iProfesional que "las tenencias líquidas no superan los u$s3.000 millones".

Así las cosas, cuando Muñoz afirmaba allá por 2013 que las tenencias del Central se iban a convertir en el gran "termómetro" de la economía, no exageraba.

De hecho, para Miguel Ponce, director del Centro de Estudios para el Comercio Exterior, la ansiedad del Gobierno por intentar evitar su deterioro fue lo que lo llevó a convalidar un menor ritmo de actividad, a través de un freno de las compras al mundo.

"Quedó claro que el Boden 2015 se canceló demorando el pago de importaciones para la producción, afectando a la industria, a las exportaciones y al empleo", disparó Ponce.

El experto se refirió así a un punto no menor: las reservas netas actualmente sólo se sostienen en terreno positivo porque la administración K no les habilitó a las empresas unos u$s9.000 millones que se adeudan por pagos a proveedores en el exterior en concepto de importaciones ya realizadas.

En esta misma línea, el economista Agustín Monteverde advirtió que "si a las arcas del BCRA se le restan los compromisos que todavía están pendientes con los importadores, entonces el número termina dando en rojo".

"Es decir -agregó- que la totalidad de las reservas que todavía se contabilizan son exigibles por terceros".

Vanoli y el "efecto Volkswagen"

Tras el golpe en la contabilidad del Central debido al pago del Boden 2015, Vanoli intentará negociar en Lima una ampliación del swap de monedas con China.

La embajada del gigante asiático había adelantado que están avanzadas las negociaciones. Lo que prevé el funcionario es mantener un encuentro formal con las autoridades monetarias de ese país para finalmente sellar el acuerdo.

Como se mencionara, el swap vigente con el Gobierno chino fue de u$s11.000 millones, monto que se utilizó en su totalidad (ver cuadro).

Claro que, bajo la óptica del economista Jorge Vasconcelos, haber "maquillado" el termómetro con el swap y ahora seguir insistiendo con esta herramienta no es más que una estrategia de corto plazo.

El experto trazó un paralelismo con la maniobra a la que apeló Volkswagen para pasar los controles de polución, que consistió en "truchar" el software de millones de autos.

"El crédito provisto por China cumple para la Argentina una función similar al dispositivo detectado en los autos diesel de la marca alemana: mostrar en los sensores una ´contaminación´ del ambiente, en este caso económico, mucho menor a la real", graficó.

Vasconcelos le auguró poco éxito a la gestión de Vanoli en Lima, dado que consideró que no será suficiente con ampliar el intercambio en u$s2.000 millones o u$s3.000 millones, sino que "para 2016 haría falta que el swap llegue hasta los u$s22.000 millones", si es que la próxima administración insiste en sguir maquillando las arcas del BCRA.

"Por lo que se sabe -advirtió el experto- esa posibilidad es remota, de modo que el Gobierno que asuma deberá recurrir a otras fuentes de financiamiento, más genuninas, para impedir una recesión ante la imposibilidad de financiar las importaciones que la economía necesita para funcionar".

Impacto en el blue

El hecho de que el nivel de tenencias que informa el BCRA se haya convertido en el termómetro por excelencia de la economía está generando un impacto en otro frente: el cambiario.

En un contexto de alta emisión, es una de las variables que le impide al Gobierno domar al blue.

Es cierto que la abundante liquidez que trajo el pago del Boden 2015 ayudó a descomprimir un poco el mercado, haciendo descender al paralelo hasta los $15,70. Sin embargo, para los expertos, esta contracción es momentánea.

"Esto sólo durará unos pocos días", advirtieron de manera tajante desde Economía & Regiones, para luego alertar que "el BCRA sigue emitiendo pesos de más, lo que presionará nuevamente al blue hasta fin de año".

De acuerdo con la consultora, el drenaje que han sufrido las tenencias "está provocando un aumento de la presión sobre la cotización del dólar informal".

"Esto se observa en base al llamado tipo de cambio de cobertura (TCC), que surge del cociente entre la base monetaria y las reservas brutas del BCRA. Cuando estas últimas caen, entonces el TCC sube, reflejando así que hay más pesos frente a menores tenencias por parte Central para contener una escalada de la divisa estadounidense", explicaron.

En base a este indicador, desde E&R trazaron el siguiente escenario:

•Actualmente, tras el pago del Boden 2015 y aun con una ampliación del swap, el llamado "dólar de convertibilidad" (pesos en circulación/reservas) se ubica en torno a los $16,8, es decir, por encima de la cotización del blue.

•Hacia finales de octubre, en tanto, la consultora plantea un tipo de cambio de cobertura del orden de los $18,40.

Un dólar de convertibilidad en estos niveles, advirtieron, "es una medida del deterioro del balance del BCRA y de su poder de fuego para contener eventuales corridas cambiarias", al tiempo que "agrega renovadas presiones sobre la cotización del paralelo".

Por lo pronto, tanto analistas de la city porteña como empresarios señalan que el termómetro de las reservas hoy se muestra en estado crítico.

"La sangría que sufre la entidad monetaria es la señal más convincente de la falta total de sustentabilidad del equilibrio económico que se pretende lograr", advirtieron desde Ledesma.

"El Central está quedando tan disminuido patrimonialmente que, en términos concretos, al final del mandato de CFK habrá perdido casi toda, por no decir toda, su capacidad para realizar intervenciones sostenidas y creíbles en el mercado cambiario", fue el duro diagnóstico que trazaron.

Claro que la peor parte, según un análisis del Instituto Argentino de Análisis Financiero (IARAF), se la llevará la próxima gestión, dado que "se encontrará con una relación reservas/PBI que podría tocar el peor nivel desde la hiperinflación de los años ochenta".