La fórmula de la inversión perfecta: hay cinco acciones que se repiten en todos los portafolios ganadores

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2016/06/432679.jpg)

Pese al inesperado Brexit, a otras turbulencias que llegan del exterior -principalmente de Brasil, principal socio comercial- y al panorama recesivo en el mercado local, los analistas les siguen recomendando a los pequeños inversores poner algunas fichitas en la bolsa.

Como es lógico, del otro lado del mostrador, surgen los clásicos interrogantes respecto de cuáles son aquellas apuestas que cuentan con mayores chances de reportarles buenas ganancias.

Claro que esta inquietud no tiene una única respuesta, ya que todo depende del perfil del ahorrista.

Tal como reza el primer principio de las finanzas, "dime qué riesgos quieres asumir y te diré qué nivel de rentabilidad podrás obtener".

Por un lado, está la opción de canalizar el dinero en bonos (renta fija), en la que el particular se asegura el cobro de una renta y la devolución del capital en un determinado lapso de tiempo.

Esto es así ya que ambos aspectos están establecidos de antemano en las condiciones de emisión.

También está la alternativa de volcar el capital en acciones de empresas (renta variable).

En este caso el rendimiento que pueda obtenerse dependerá de cómo le vaya a la compañía, de su estrategia competitiva, de sus resultados operativos y de la forma en la que es gerenciada.

Sin dudas que una buena administración va a ser premiada por los inversores. Y ello se reflejará en el precio del papel, al igual que su política de distribución de dividendos.

El "top five" de acciones

Para la elección en sí misma de esos papeles, un buen punto de partida que pueden tomar los ahorristas es conocer en qué están invirtiendo quienes administran los quince mayores fondos comunes de inversión.

En particular, aquellos conformados exclusivamente por acciones de empresas que cotizan localmente.

¿Por qué? Básicamente porque al "espiarlos" se comprueban las apuestas reales y concretas. Es decir, que van más allá de la mera teoría, del "palabrerío" o de los pronósticos.

En este contexto, iProfesional buscó indagar sobre el tema. Y de este análisis surge una suerte de "cartera ideal", cuyos puntos más salientes son:

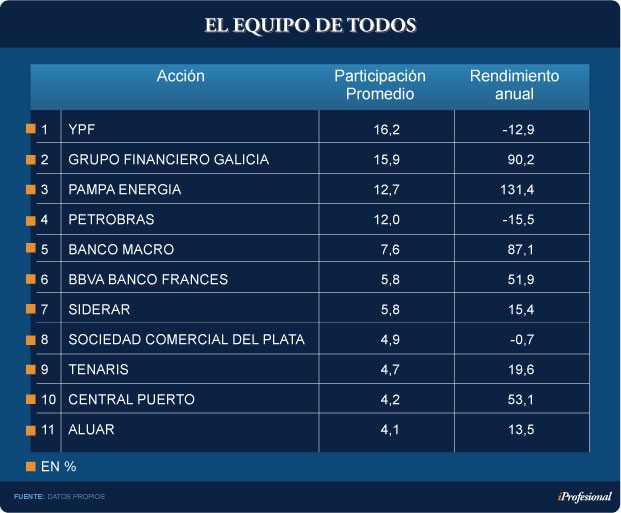

1.- En forma unánime, las acciones preferidas por estos expertos del mercado, es decir, de las que poseen una mayor tenencia son YPF y Grupo Galicia (16% del total de la cartera en promedio).

2.- Otras dos que resultan elegidas por todos, si bien en una dosis un poco menor, son Pampa Energía (13%) y Banco Macro (7,5%).

3.- El "top five" en cuanto a predominio en la cartera lo completa BBVA Francés (6%).

4.- Luego de estas cinco, aparecen Siderar y Aluar (5,5% en promedio).

En cuanto a la conformación del "dreamteam" de acciones, se observa la siguiente selección, en base al período junio 2015-2016:

Quien parece haber sido llamada a incrementar fuertemente el rendimiento de la cartera es Pampa Energía.

Por cierto, ha cumplido muy bien con ese rol, habida cuenta de que su precio repuntó nada menos que un 130%.

En tanto, otras dos que han seguido sus pasos son Grupo Galicia (90%) y Macro (87%).

Hay dos papeles indiscutidos -YPF y Petrobras- que han mostrado un traspié. Pero eso no quita que los administradores de los principales fondos los dejen de lado, ya que entienden que es circunstancial.

En la actualidad se ven afectados por la volatilidad del petróleo en el plano internacional y, en el segundo caso, por los problemas internos que afronta la petrolera estatal brasileña.

Sin embargo, si se amplía la mirada en el tiempo, se observa que han mostrado subas del 35% (YPF) y de casi el 80% (Petrobras) en lo que va de 2016.

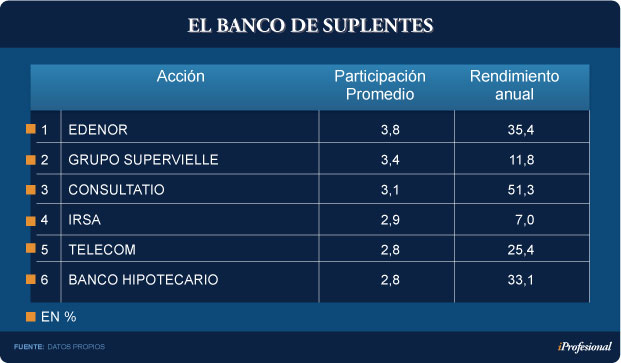

Edenor, Supervielle, Consultatio (Costantini), Irsa (Elsztain), Telecom y Banco Hipotecario forman parte del grupo de compañías que están presentes aunque con menor presencia.

Como suele suceder, es inevitable que surjan polémicas, tanto por algunas presencias como por determinadas ausencias en la llamada cartera ideal.

Concretamente, no se observan ciertos papeles, como los de Mirgor o los de San Miguel, pese a los méritos que acumulan para ser convocadas.

La primera brindó una alegría de casi el 600% a sus inversores mientras que la segunda, casi duplicó su valor.

Cartera vs. Merval

La diversificación es un aspecto medular en toda cartera, ya que si está bien hecha se logra encontrar el punto óptimo en la relación rentabilidad-riesgo.

A la vez, posibilita beneficiarse con la evolución conjunta de varios activos al mismo tiempo. Aquellos papeles que tengan una marcha sólida compensan los rendimientos de los que circunstancialmente muestran un andar errático.

Cuando se analiza la conformación del panel líder de la Bolsa porteña -es decir el Merval- surge que el mismo presenta una seria deficiencia.

Concretamente, si bien está compuesto por 15 empresas, el 75% del mismo está concentrado en apenas tres rubros:

- El petrolero (33%)

- El bancario (24%)

- El energético (15%)

No obstante, aparecen algunos indicios respecto de un pequeño cambio en esta concentración, habida cuenta de que una nueva configuración del índice que entraría en vigencia en el corto plazo.

Para Nery Persichini, economista de Inversor Global, este reordenamiento podría darse en julio con el ingreso de dos empresas vinculadas al sector agrícola en reemplazo de igual número de firmas.

El Merval es un índice que refleja el valor de mercado de un grupo de acciones que son seleccionadas a partir de aquellas que explican la mayor cantidad de transacciones y el monto operado.

Como se trata de una cartera que refleja la cambiante plaza bursátil, se le van efectuando rebalanceos en forma trimestral, de modo tal de ir incorporando o sacando acciones y ajustando las ponderaciones.

"A partir de lo acontecido en los últimos meses, podemos arriesgar cómo será la nueva composición del índice", afirma Persichini.

Según lo proyectado por el Instituto Argentino de Mercado de Capitales, se mantendría el número de papeles (15 en total), con dos ascensos y descensos.

-Telecom y Transener serían las dos que abandonarían el Merval, luego de la reducción en el volumen negociado.

-Cresud y San Miguel serían las dos que las reemplazarían en el panel líder, ambas representantes del sector agrícola.

La primera (Cresud) es un conglomerado de negocios diversificados dentro del cual el factor "agro" es muy importante. Pero, además, tiene participaciones en otras empresas, ya que controla IRSA.

Cuenta a su favor que ya cotiza en Wall Street, lo que le permite atraer a nuevos inversores del exterior.

En cuanto a San Miguel, se trata de la principal exportadora mundial de limones y líder del mercado de cítricos, con presencia en Argentina, Uruguay y Sudáfrica.

Cuenta a su favor que en 2017 se reabriría el mercado de Estados Unidos luego de 16 años de permanecer cerrado.

Un mercado con expectativas favorables

En el listado de cuestiones a resolver - que enumeraron en forma conjunta la CNV y los referentes del mercado local- ocupa un lugar destacado la necesidad de recuperar la condición de "mercado emergente" que ostentaban las acciones argentinas hasta 2009.

Cabe recordar que en ese año el fondo MSCI de Morgan Stanley avanzó en una rebaja de la calificación a país de frontera, con todo lo que ello implicó para el mercado accionario.

Todo indica que ese ascenso se producirá a principios del 2017, con la incorporación de nuevas empresas al índice, lo que se traducirá en un incentivo para el incremento de la demanda.

En ese sentido, desde Inversor Global, consideran que "las empresas que más conviene mirar para invertir, con perspectivas a mediano plazo, son YPF y los bancos Galicia y Macro".

A ello debe sumarse el hecho que para muchos analistas el rally ascendente de los bonos argentinos estaría llegando a su fin.

Esto, teniendo en cuenta que los rendimientos de los mismos se han acercado a sus pares de la región, por lo que se estaría abriendo el camino para las acciones.

Sobre el particular, Gabriel Holand, CEO de HRGlobal, afirma en diálogo con iProfesional que "las acciones van a seguir subiendo. En especial las bancarias, a partir de las perspectivas favorables que se abren para el sector".

En igual dirección, Persichini afirma que "en términos de Price Earning, las acciones financieras argentinas vuelven a acercarse a los niveles regionales, ya que tienen una media de 11 años frente a los 10 de sus pares".

Cabe recordar que el Price Earning señala cuántos años necesita un inversor para recuperar su capital, en el caso de que las empresas mantuvieran su rentabilidad constante y repartieran íntegramente sus ganancias en forma de dividendos.