Ganancias, con gusto a poco: sube sólo 15% el piso y reduce montos a descontar por familiares a cargo

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2016/09/435480.jpg)

Luego de idas y vueltas, y disparado por la presentación del proyecto impulsado por Sergio Massa, el Gobierno de Mauricio Macri presentó el proyecto de reforma del Impuesto a las Ganancias.

Lejos del spot de campaña que prometía que bajo su mandato los trabajadores no pagarían, el proyecto enviado por el Ejecutivo deja gusto a poco: la iniciativa aumenta sólo en 15% el piso del tributo y reduce los montos a descontar por familiares a cargo.

Vale mencionar que desde la última actualización del piso en marzo pasado, la inflación acumulada casi duplica el porcentaje de la actualización previsto en la iniciativa que ingresó este martes por la tarde a Diputados.

Otro gran golpe viene dado por la eliminación de los montos a descontar por cónyuge, padre, abuelo e hijos mayores de 18 años. Estos valores, permitían pagar un menor impuesto.

El principal aspecto positivo lo constituye la decisión de mantener el 35% como alícuota máxima a soportar. Más si se tiene en cuenta que se llegó a evaluar la implementación de una tasa máxima del 45 por ciento.

A continuación el texto que ya se encuentra en la Cámara baja:

Desde Lisicki, Litvin y Asociados, César Litvin detalló que "el proyecto mejora sustancialmente la situación de los trabajadores con remuneraciones medias/bajas, tiene efecto leve sobre sobre los sueldos medios y afecta negativamente en forma leve sobre las altas remuneraciones"

"Limita deducciones personales para los hijos, solo deducible hasta 18 años e impide la deducción de cónyuge , nietos, abuelos y suegros. Esto es cuestionable porque en el caso de tener los familiares efectivamente a cargo, incide en la capacidad económica para contribuir", agregó Litvin.

"El costo fiscal estimado, quedará reducido en una parte importante porque los niveles que se benefician destinarán todo el dinero que dejan de pagar al consumo con el efecto multiplicador sobre la actividad económica y la recaudación", puntualizó el experto.

"Queda como asignatura pendiente la equiparación a los autónomos que abonan mucho más impuesto a igual retribución y la implementación de una actualización automática sobre los mínimos en base al salario mínimo vital y móvil", concluyó Litvin.

Los cambios

En tanto, el tributarista, Daniel Lejtman, miembro de Lisicki, Litvin y Asociados, resumió los cambios centrales que implementa el proyecto:

-Se prevé para 2017, un aumento en el mínimo no imponible, del 15%, que para los trabajadores en relación de dependencia, a ese mínimo no imponible, se suma la deducción especial, que con idéntico incremento es 3,8 veces el importe del mínimo no imponible.

El autónomo, en cambio, sólo puede adicionar en concepto de deducción especial, igual importe que el mínimo no imponible, con lo que se mantiene la situación inequitativa entre ambos casos.

- Así las cosas, un trabajador soltero, que hoy afronta el impuesto a partir de un sueldo neto mensual de $18.880, ahora pagará sólo por encima de 21.712 pesos

- Se elimina la posibilidad de deducir el importe previsto para los cónyuges (que hasta ahora, podía considerarse si el cónyuge no trabajaba), y en el caso de los hijos, con un aumento en el importe de la deducción del 15%, se baja la edad hasta la cual se admite esa deducción. Hasta ahora, los hijos podían deducirse, en la medida que no tuvieran ingresos propios, hasta cumplidos los 24 años, ahora sólo hasta los 18.

De esta manera, un trabajador casado, con dos hijos (familia tipo), que hasta ahora afrontaba el impuesto a partir de un sueldo neto de $25.000 mensuales, ahora, y sólo en la medida que ambos hijos estén por debajo de los 18 años, abonará por un sueldo neto mayor a 25.231 pesos.

En otras palabras, para el caso, prácticamente no tuvo incremento de las deducciones globales, en virtud de la eliminación de la deducción por el cónyuge.

Incluso, podría darse el caso que si ese trabajador tuviera ambos hijos, entre 18 y 24 años, ahora pasaría a pagar el impuesto igual que un trabajador soltero, a partir de un sueldo neto de $21.712, lo que se traduciría en definitiva en una rebaja de sus deducciones globales del 13%, o como suele conocerse, rebaja de los mínimos no imponibles considerando bajo este concepto incluidas a las cargas de familia.

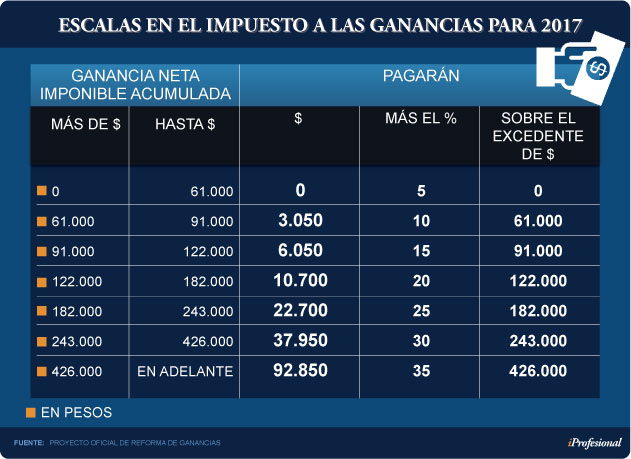

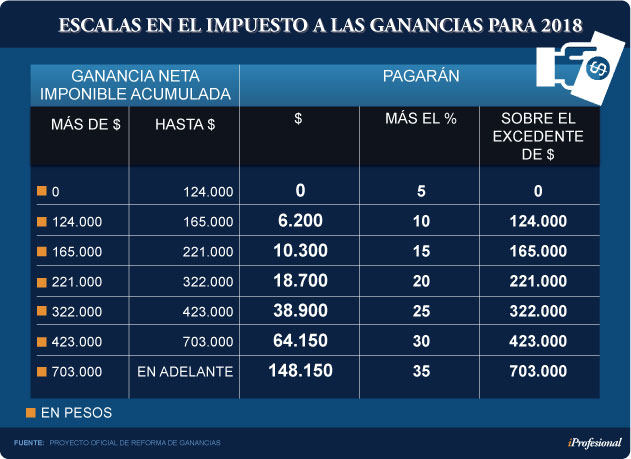

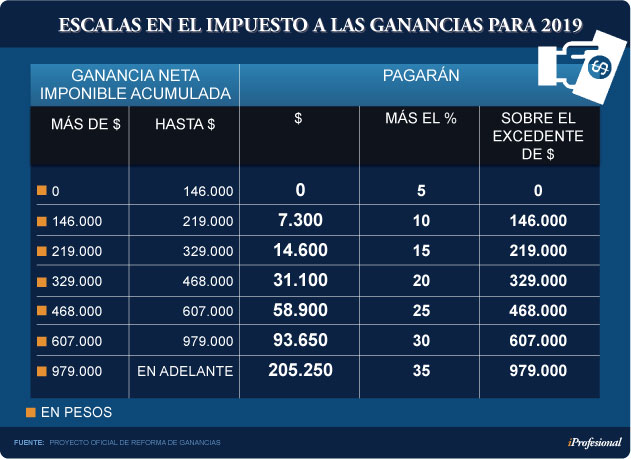

- En cuanto a la escala del impuesto, finalmente se modifica la misma, que no sufría variaciones desde 1999. Dicha modificación, implica un aumento de los distintos tramos, que se realizará en forma escalonada en los años 2017, 2018 y 2019, creándose tramos intermedios con alícuotas que se incrementan de a 5%, implicando un mayor aumento en los topes de los tramos más bajos, que de los tramos más altos, profundizando la progresividad del gravamen.

- En el primer tramo de la escala, se prevé una alícuota especial (2%), y por única vez para ese primer año fiscal, para aquellos trabajadores que tributan por primera vez.

- No está previsto el aumento de la tasa máxima del impuesto, que sigue en el 35%, a pesar de lo que se venía diciendo que iba a incrementarse.

Desde ya, es una medida acertada, porque había generado mucho descontento esta situación, de seguir incrementando la "presión fiscal", más aún y, a pesar de los trabajadores en relación de dependencia, en plena vigencia de un blanqueo, en donde hubiera significado un "cambio de reglas de juego" sobre la marcha, situación frente a la cual la mayoría tiene mucho escepticismo.

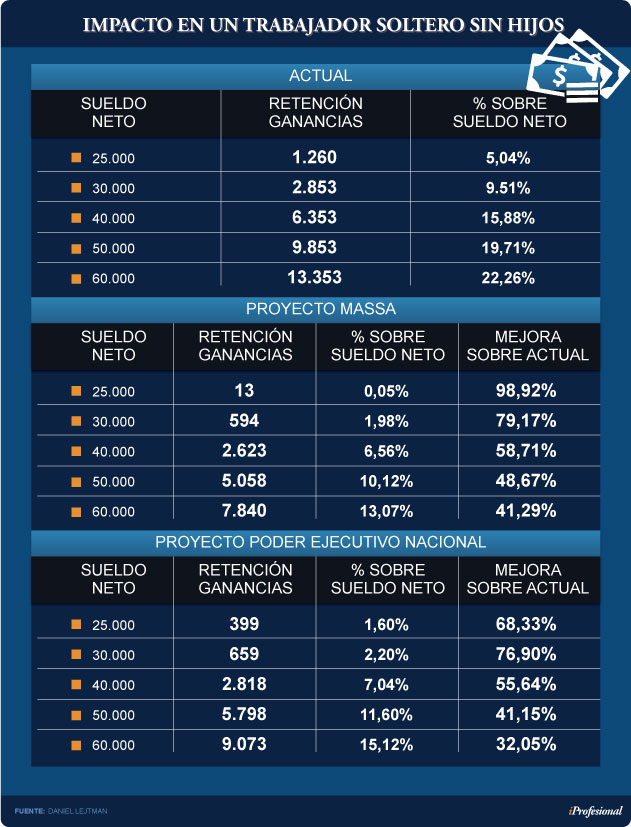

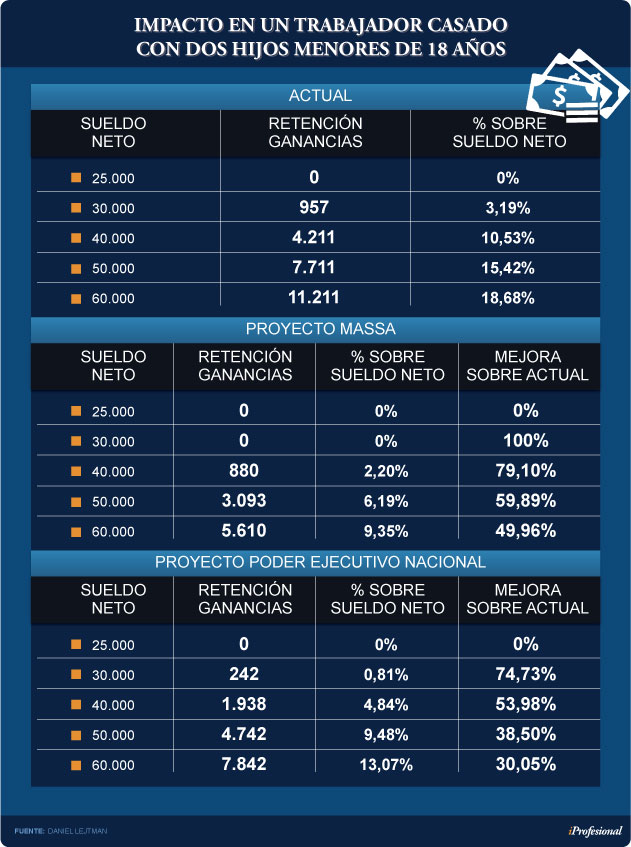

Asimismo, Lejtman precisó el impacto númerico de la reforma propuesta comparando la situación actual contra la iniciativa del Ejecutivo y el proyecto de Sergio Massa. A continuación el impacto para un trabajador soltero:

En tanto, el impacto para un trabajador casado con dos hijos menores de 18 años, es el siguiente:

Ante las modificaciones propuestas, el experto Ivan Sasovsky sostiene que la reforma más importante responde a un pedido que lleva más de 15 años y tiene que ver con la actualización de la tabla que define el porcentaje que se paga finalmente de Impuesto a las Ganancias.

"Tal es el atraso, que ya nos hemos acostumbrado a hablar de una alícuota única del 35%, algo que nunca había sido así", concluyó Sasovsky.

Otro punto importante -agrega el experto- es la eliminación de ciertas cargas deducibles como ser el cónyuge y otra cargas, lo que cambia la presunción de "familia" unificando la capacidad contributiva con los solteros y con las nuevas figuras convivenciales del Código Civil y Comercial, marcando cierto progresismo de la materia tributaria sobre las nuevas formas civiles.

De igual manera, el consultor José Luis Ceteri señaló que "se dan beneficios en las escalas, porque los menores sueldos pagarán menos impuesto, pero son cifras fijas que no se ajustarán por la verdadera inflación y los acuerdos salariales que ocurran en el futuro".

"Es insuficiente el incremento de las deducciones personales, porque van a estar por debajo de la inflación proyectada para el 2017. Tampoco se coloca una variable de ajuste para los próximos años", agregó Ceteri.

Asimismo, el experto señala que la iniciativa "olvida otras deducciones que se estaban pidiendo incorporar para el futuro (colegios, alquileres y otros gastos relacionados con el trabajo)".

En tanto, el abogado tributarista Diego Fraga indicó que "el aumento del mínimo no imponible en un 15% no resulta suficiente, ya que no cubre en lo más mínimo la inflación de los últimos tiempos. Con lo cual, al no actualizarse tales deducciones a un ritmo acorde con el costo de vida, se seguirían gravando ganancias ficticias".

"Por supuesto, hay que tener presente que este proyecto se presenta en un contexto de significativas restricciones presupuestarias", agregó Fraga.

"Este proyecto se encuentra lejos de la reforma que se requiere para que el impuesto vuelva a ser lo progresivo y razonable que alguna vez fue", añadió.

Pro y contras de la reforma

En tanto, desde el Instituto Argentino de Análisis Fiscal (IARAF) señalaron los aspectos positivos y negativos del proyecto de reforma.

Pro:

- Comparando los dos extremos de la reforma, es decir el 2016 con el 2019, o incluso tomando como punto de partida el 2015 a los efectos de incluir en el análisis el efecto de la fuerte modificación de mínimos y deducciones estipulada para el año en curso, la reducción de alícuota efectiva (y por ende de presión tributaria) va a ser muy significativa para la mayor parte de los tramos de ingresos considerados.

- Se restituye la progresividad al ampliar los tramos de la escala y permitir que los niveles medios de ingresos no queden impactados rápidamente por la alícuota superior del impuesto.

- Si bien es cierto que la falta de ajuste de las deducciones para los 2017, 2018 y 2019 podría provocar que ingresen nuevos contribuyentes, se estipula un tramo inicial de ingresos gravados alcanzado por una alícuota del 5%, de manera tal que la alícuota efectiva de esos contribuyentes será muy reducida.

Contras:

- La gradualidad propuesta en la readecuación del impuesto, que ya empezó con el ajuste de deducciones del año 2016, implica que las reducciones de tasa efectiva no sean importantes si se los analiza en forma aislada y no en su conjunto.

Esta situación puede provocar en los contribuyentes la sensación de que los cambios no han sido significativos. En este sentido, quizás debería avanzarse hacia una modificación de mayor importancia en el primer año, aun cuando globalmente se llegue a los mismos resultados.

- No se plantea el ajuste de los valores de las deducciones para 2017, 2018 y 2019, por consiguiente el efecto final de la reforma propuesta dependerá de que los índices de inflación (y por consiguiente los ajustes nominales de ingresos) sean acotados en los próximos años.

- No se estipula un mecanismo de ajuste automático de los parámetros de liquidación, como existe en la mayoría de los países que tienen impuestos similares. Esta situación deja nuevamente librados a los contribuyentes a la voluntad de los gobernantes de turno respecto al ajuste por inflación de los mismos, no aprovechando la oportunidad de aumentar la seguridad jurídica del sistema impositivo.

- Si bien el ajuste propuesto comprende a los trabajadores autónomos se mantiene el diferencial en el monto de deducciones computables respecto a los trabajadores dependientes, situación que aun deriva en tasas efectivas mucho más elevadas para iguales niveles de ingresos

- No se contempla la adecuación del régimen simplificado (Monotributo) para compatibilizarlo con el régimen general, a los efectos de que el pasar de uno a otro no signifique un salto extraordinario de presión tributaria como sucede en la actualidad.

En consecuencia, deberían adecuarse los montos de facturación de los monotributistas para contemplar la desvalorización monetaria e incrementar el monto del impuesto unificado, principalmente en los niveles de facturación más elevados, de manera tal que la carga fiscal efectiva para las categorías superiores del régimen simplificado no sea muy diferente a la que corresponde a los nuevos parámetros de liquidación de ganancias de los trabajadores autónomos.

- Se modifican deducciones computables, en el sentido de que se eliminan algunas (cónyuge), o se limitan las posibilidades de cómputos de otras.

- A los efectos de que el incremento de la tasa efectiva sea más progresivo, podría haberse planteado la división de la escala en una mayor cantidad de tramos.