Menú inversor: el duelo entre Lebac y plazos fijos cambia las preferencias de los pequeños ahorristas

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2017/02/439921.jpg)

Plazo fijo, dólares, títulos, acciones. Particulares y empresas miran el "menú inversor" y van eligiendo la alternativa que consideran más conveniente para canalizar sus pesos.

El apetito no siempre es el mismo y la opción seleccionada depende tanto de cuestiones concretas -como el nivel de tasas de interés- como del "feeling" respecto a cómo evolucionarán otras variables como inflación y devaluación.

Ahorristas, grandes y pequeños, se han visto muy atraídos por las Lebac. Y esta predilección fue creciendo a lo largo del año 2016 incluso alentada desde los propios bancos.

No es para menos, ya que todos aquellos que optaron por estos títulos, que emite el Banco Central, festejaron un rendimiento "extra" por encima de los depósitos que llegó a ser de casi 10 puntos porcentuales, para luego comenzar a descender hasta los 3 (puntos) actuales.

Tal como puede observarse en el siguiente gráfico, desde hace ya bastante tiempo la ganancia que ofrecen se ha venido ubicando en un nivel superior a la del plazo fijo y a la Badlar, que es la tasa que pagan las entidades por colocaciones mayores al millón de pesos:

Por cierto, este beneficio no sólo fue capitalizado por los inversores más sofisticados sino también por cientos de pequeños ahorristas, vía los fondos comunes de inversión que les son ofrecidos por su banco de cabecera.

En cuanto a estos últimos, además de la tasa de interés uno de los atractivos el muy bajo riesgo. En este sentido, los denominados "T+1" les permiten salir en sólo 24 horas, capitalizando un rendimiento superior al de un plazo fijo.

Este mayor protagonismo de las Lebac -vía compra directa o a través de fondos comunes, que incluyen estos títulos en su portfolio- se vio claramente reflejado en el "derrape" de los depósitos mayoristas.

Tal es así que en el último año la participación de estos últimos en el total de colocaciones se redujo la friolera de seis puntos porcentuales: de casi el 50% a sólo el 44%.

Por cierto, en términos absolutos este bajón representa varios miles de millones de pesos. No escapó a los ojos de los analistas que se precipitaran hasta marcar su nivel más bajo de los últimos años (ver cuadro):

En el término del último año, los depósitos mayoristas apenas crecieron apenas un 4%, frente al 30% de los minoristas.

En tanto, el monto total apenas trepó 17%, es decir muy por debajo de la inflación del período.

El rebote de las últimas semanas

Es cierto que el rendimiento nominal de las Lebac viene superando al de los plazos fijos, pero también es verdad que ese margen de diferencia se reduce por la comisión que se le debe pagar al intermediario (banco o casa de bolsa).

Esta quita puede afectar el resultado final y, según el spread, hasta invertir el orden de la ecuación. Para que ello no ocurra, los títulos emitidos por el Banco Central deben ostentar un alto nivel de tasa.

Los inversores siguen atentos las decisiones de Federico Sturzenegger en cuanto al tipo de interés que ofrecen, para así saber hacia dónde canalizar su dinero.

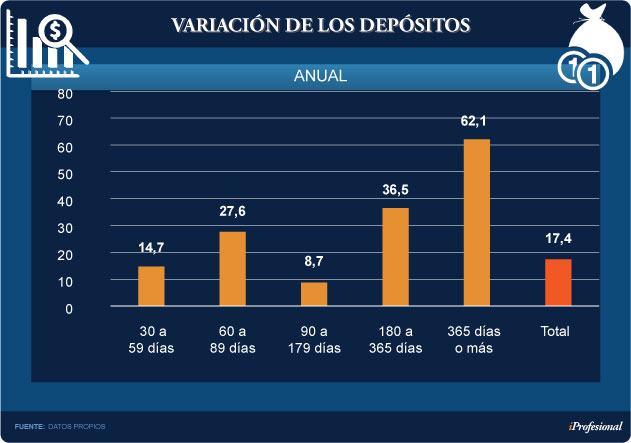

Tras haber perdido bastante terreno frente a las Lebac, los depósitos mayoristas pudieron recuperarse a lo largo de las últimas semanas. Asociado a este repunte, se observó una mayor predilección por "estirar" los plazos.

En este sentido, analistas consultados por iProfesional sostienen que por primera vez en largo tiempo, las típicas colocaciones a 30 o a 60 días han sido superadas por las de un rango superior.

¿Por qué ha ocurrido esto? Porque los inversores entienden que las tasas irán bajando gradualmente, en línea con la desaceleración inflacionaria.

Así las cosas, al posicionarse en plazos más largos (por los que se paga más) mejoran sus márgenes de ganancias.

En cifras:

- Las colocaciones a menos de 60 días cayeron (del 64% al 62,5% del total)

- Esa baja se dio a expensas de la suba de la alternativa 60-90 días, que creció al doble de ritmo

- Curiosamente, quienes apostaron a plazos más largos incrementaron los montos colocados por encima del 60%

El doble juego de plazos y montos

Quienes se aproximan a una sucursal bancaria para colocar o renovar un depósito encontrarán planillas con información sobre las tasas de interés, que actualmente pueden oscilar entre un 11% y un 15% según el plazo.

Si acercan al oficial de negocios observarán que pueden lograr algún puntito extra. Todo dependerá del nivel de "permisos" que pueda tener tanto él como su inmediato superior.

"Los bancos solemos poner en pizarra una tasa base que nos permita mejorarla a partir de la negociación con cada cliente", sostiene el ejecutivo de un banco extranjero de primera línea.

Tal como informa el Banco Central, la tendencia generalizada en la banca privada es premiar a los depositantes minoristas en base distintas características, más allá del monto y el plazo que elige para la operación.

Hablando en plata, por una colocación de $100.000, el tipo de interés va desde un 17% a casi un 18,5%, según si es a 30 o a 60 días.

Muy distinto es el caso de los mayoristas, ya que en este segmento el rango de tasa va del 20% al 23%. En los últimos días, algunos bancos llegaron a pagar algo más del 25%.

Plazo fijo tradicional vs. Home Banking

Una opción siempre presente para los ahorristas es renovar su plazo fijo a través del Home Banking de la entidad de la que son clientes. El principal incentivo es la mayor tasa que obtienen.

Así por ejemplo, el Banco Ciudad y el Provincia, que por pizarra parten del 11% anual a 30 días, llegan a ofrecer 17,50% y 17,25% respectivamente.

Algo similar sucede con el Santander Río y el BBVA Francés, que tienen un piso del 15%, que se eleva 1 o 2 puntos porcentuales.

Para los bancos, lo que se abona de más queda justificado por el ahorro de costos que les representa la alternativa online, más allá del impacto negativo en la imagen que generan las aglomeraciones en las sucursales.

"La tasa de Home Banking es la más alta que un cliente puede obtener. Además, para nosotros representa un menor gasto transaccional, al no necesitar la atención de un cajero, representante de atención al cliente ni oficial de cuentas", agrega el banquero.

En las operaciones realizadas por el particular de manera remota, buena parte de la tarea administrativa "está a cargo" del usuario.

Este se ocupa de completar el formulario, fijar los plazos e imprimir el certificado que acredita su operación, entre otras cuestiones. Tareas que en la sucursal deben realizar los empleados.

Este sistema no sólo brinda un importante rendimiento sino que también ayuda a "ahorrar" un bien escaso, como es el tiempo, más allá de otras ventajas. Entre ellas, la seguridad (se evita el traslado de dinero), la de contar con horarios extendidos y la disponibilidad casi permanente del canal, salvo problemas técnicos.

Estos factores, sumados a una tasa de interés por encima de la que ofrece el modo tradicional, han sido claves para que este canal no haya parado de crecer.

"Los clientes valoran mucho que puedan armar un plazo fijo en cualquier momento del día, sin moverse de sus casas", afirman desde el Banco Ciudad.

En otra entidad pública, en este caso el Nación, hacen especial hincapié en una cuestión no menor por estos días: la seguridad. Este tema es clave, más allá del sistema de vigilancia que puede ofrecer el propio banco.

El hecho de que el depósito se constituya a través de Internet, sin el cara a cara tradicional, puede generar cierta desconfianza en algunos clientes.

Sin embargo, las plataformas virtuales de los bancos cuentan con las medidas de seguridad suficientes para no comprometer ni los datos ni los fondos de los usuarios.