Blanqueo, moratoria, alivio en Bienes Personales y "tapón fiscal": guía de todo lo que vence en una semana

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2017/03/440577.jpg)

Descartada la prórroga, los contadores y asesores impositivos de las empresas y particulares trabajan contra reloj ya que no sólo el plazo de adhesión al régimen de blanqueo de capitales y a la moratoria vencen en apenas una semana, el próximo 31 de marzo.

También termina el plazo para solicitar la exención en el Impuesto sobre los Bienes Personales por tres años, la devolución del Impuesto a las Ganancias sobre el medio aguinaldo cobrado en julio pasado. Y para quienes no adhieren al régimen de sinceramiento fiscal, culmina el tiempo para adherir a los beneficios del "tapón fiscal".

Blanqueo de capitales

El régimen de blanqueo de capitales sigue vigente hasta el 31 de marzo. El costo del impuesto especial a abonar que es del 15% del valor de los bienes y derechos a exteriorizar, cuando hasta el 31 de diciembre pasado era del 10%, cuando superara los 800.000 pesos.

Para el caso de los inmuebles, cuya titularidad sea de personas humanas y personas jurídicas, el impuesto es del 5% de la valuación que surja del informe de los profesionales Certificantes autorizados en AFIP. Existe un registro donde se encuentran los mismos.

¿Qué no se puede exteriorizar?

El dinero en efectivo (conocido como los fondos bajo el colchón), cuyo plazo venció el 31 de octubre

¿Qué se puede exteriorizar o sincerar?

Todos los bienes que se consideren, se encuentren en el país o en el exterior al 22 de julio de 2016.

1. Inmuebles,

2. Rodados, motos, ciclomotores, cuatriciclos, etc.

3. Embarcaciones, motos de agua, etc.

4. Aeronaves, aviones y todos aquellos que tengan un registro.

5. Cuentas bancarias en pesos o en dólares o en otra divisa.

6. Plazos fijos.

7. Participaciones en sociedades.

8. Créditos (derechos a percibir).

9. Obras de arte.

10. Tenencia de metales preciosos.

11. Otros

¿Se puede abonar el impuesto por ventanilla de bancos?

No, es necesario realizarlo por transferencia bancaria, mediante la emisión de un Volante Electrónico de Pago.

¿Cómo puedo cancelar el impuesto especial?

1. Volante Electrónico de Pago en pesos

2. Volante Electrónico de Pago Internacional, utilizando los fondos que se tienen en cuentas en el exterior.

¿Existe alguna alternativa de abonar el impuesto especial?

Sí, adquiriendo Bonar 2017, Global 2017 o Bonar 2023 (bono mágico).

Plazo de gracia

Si bien no se trata de una prórroga, la AFIP decidió otorgar un "plazo de gracia" hasta el 17 de abril próximo para concluir trámites complementarios referidos al régimen de blanqueo de capitales.

Desde el organismo que conduce Alberto Abad aseguran que no se trata de una prórroga ya que el total del impuesto especial debe estar cancelado al 31 de marzo próximo a través del Volante Electrónico de Pago (VEP) correspondiente.

El otorgamiento del "plazo de gracia" se oficializó a través de la publicación de la resolución general 4016 en el Boletín Oficial:

A través de un comunicado de prensa la AFIP "ratifica que hasta el 31 de marzo de 2017 se deberá abonar la totalidad del impuesto especial que corresponda a la declaración de bienes, o en su caso sustituir el pago con Bonar 2023. En tanto que la documentación faltante se podrá completar hasta el 17 de abril".

"Vencido el plazo del 31 de marzo no se podrá ampliar el valor de lo declarado", advierten desde el fisco nacional.

El organismo de recaudación recuerda "que el impuesto especial es del 5% para los inmuebles, del 15% para el resto de los bienes, siempre y cuando se abone mediante transferencia bancaria nacional o internacional".

"En caso de que se opte por la suscripción del Bonar 2023 (bono mágico), deberán hacerlo por un monto equivalente a un tercio del total de fondos (cuentas bancarias) a sincerar", agregaron.

Luego del pago, la resolución de la AFIP establece que hay tiempo hasta el 17 de abril para incorporar las tasaciones en el caso de inmuebles a través del sitio web del organismo de recaudación.

Qué dice la flamante norma

La resolución general 4016 establece que "se considerarán formalizadas en tiempo y forma -con carácter opcional- las solicitudes de adhesión o complementación al sistema voluntario y excepcional de declaración de tenencia de moneda nacional, extranjera y demás bienes en el país y en el exterior, siempre que al 31 de marzo de 2017 se manifieste inequívoca y expresamente la intención de exteriorización".

La manifestación expresa tendrá como condición inexcusable:

a) Haber ingresado al 31 de marzo de 2017 la totalidad del impuesto especial que corresponda abonar por el sinceramiento, o

b) haber afectado a la citada fecha los fondos a alguna de las alternativas (por ejemplo, Bonar 2023).

La manifestación expresa se efectuará a través del servicio “Ley 27.260 - Declaración voluntaria y excepcional de bienes en el país y en el exterior”, disponible en el sitio web de la AFIP y consistirá en el compromiso de completar la pertinente declaración, con el cumplimiento de la totalidad de las obligaciones hasta el 17 de abril de 2017, inclusive.

"Esta manifestación expresa implicará el reconocimiento de la existencia y valuación de bienes a declarar, no admitiéndose en ningún caso ampliación alguna de la base imponible posterior al 31 de marzo de 2017", concluye la norma.

Moratoria

También vence el plazo para incorporar deuda en la amplia moratoria impositiva que se encuentra vigente como parte del régimen de blanqueo de capitales.

Quienes adhieran a la moratoria gozarán de la condonación de:

- De las multas y las demás sanciones previstas en la Ley de Procedimiento Tributario.

- Parte de los intereses resarcitorios y punitorios.

Por el pago al contado, se establece una reducción extra del 15% de la deuda consolidada.

Sino se puede cancelar en hasta 60 cuotas, con un pago a cuenta del 5% de la deuda consolidada, con un interés de financiamiento del 1,5% mensual.

A continuación, la guía paso a paso para adherir a la amplia moratoria impositiva:

En primer término, la AFIP recuerda que para ingresar al servicio que permite adherir a la moratoria se debe contar con:

- Clave Fiscal con nivel de seguridad 2, como mínimo.

- CUIT.

- Domicilio Fiscal Electrónico declarado.

¿Cómo adhiero mi deuda a la moratoria?

PASO 1 Al ingresar al servicio "Mis facilidades" se debe ingresar a la pestaña “Validación de Deuda” como condición previa para generar la moratoria.

PASO 2 Dentro de “Validación de Deuda” se visializarán todas las obligaciones incumplidas. Allí se debe seleccionar las obligaciones que van a conformar la deuda a incluir dentro de la moratoria del Régimen de Sinceramiento Fiscal.

PASO 3 Luego de seleccionarlas, se visualizará la cantidad de obligaciones seleccionadas y el monto total de la deuda validada. Presionando el recuadro con el lápiz se puede modificar el monto de la obligación y con la cruz roja se puede eliminar de la deuda validada.

PASO 4 Una vez confirmada la deuda, el sistema solicitará que el contribuyente determine a que tipo de moratoria va a adherir su deuda.

PASO 5 Una vez seleccionado el tipo de moratoria, el sistema desplegara una pantalla con los pasos a seguir para confeccionarla. Se debe hacer clic en “Carga de obligaciones a Regularizar”.

Allí se debera seleccionar las obligaciones que van a conformar la moratoria.

PASO 6 A continuación se debe seleccionar “Formas de Pago”.

El sistema desplegará una nueva pantalla con las opciones de pago que disponibles para la cancelación de la deuda.

Se puede escoger pagar al contado o abonar en cuotas haciendo clic en el botón “Seleccionar” de la opción deseada. Cada opción mostrará la tasa de interés, el monto del pago a cuenta que se debe abonar y la cantidad de pagos que se tienen que ingresar. En caso de elegir el pago en cuotas, la cantidad de las mismas será a elección del contribuyente, siendo el tope máximo de cuotas a escoger variable entre 60 o 90, según del sujeto que se trate.

PASO 7 A continuación se hace clic en “Generación de Plan de Pagos”.

Allí se visualizará la moratoria a conformar: el total a cancelar, la tasa de interés mensual y el detalle de cada cuota. Además aquí también está la posibilidad de modificar la cantidad de cuotas en la que se va a cancelar la deuda.

PASO 8 Como paso previo para enviar la moratoria, el contribuyente deberá completar sus datos personales. Para ello deberá hacer clic “Datos de quien confecciona el plan”.

PASO 9 Luego de cargar exitosamente los datos personales, se debe hacer clic en “Generación de VEP”.

El sistema desplegará una pantalla en la que se permitirá generar el VEP. Allí se indicará el canal de pago por el que se enviará el VEP y por último se debe hacer clic en “Enviar VEP”. El sistema desplegará un mensaje en donde se debe confirmar que no estas alcanzado por las exclusiones del cuerpo normativo.

A medida que la gestión de pago avanza, el estado del VEP generado se actualizará para facilitar el monitoreo del VEP.

Asimismo, se puee volver a enviar el VEP al canal pago seleccionado, haciendo clic en “Reenviar VEP”.

Cuando el estado del VEP aparezca como “Pagado” el contribuyente deberá hacer clic en “Volver” para realizar el último paso.

PASO 10 Para finalizar con la confección de la moratoria, se debe hacer clic en “Envío del plan”.

En la siguiente pantalla se debe ingresar el código recibido por SMS o E-mail.

Como consecuencia el sistema mostrará el acuse de recibo de la presentación de la moratoria, la cual se puede imprimir haciendo clic en el botón “Imprimir”.

Una vez realizados todos los pasos de manera exitosa, se puede ver el detalle de la moratoria del Régimen de Sinceramiento Fiscal confeccionado en el menú principal del servicio “Mis Facilidades”.

Beneficios en Ganancias y Bienes Personales

En tanto, los "contribuyentes cumplidores" pueden solicitar a través de la página web de la AFIP los beneficios especiales que se encuentran contemplados en el régimen de blanqueo de capitales.

Ellos son, la exención en el Impuesto a los Bienes Personales hasta el 2018 inclusive, o bien la devolución de lo retenido por el Impuesto a las Ganancias por el medio aguinaldo cobrado a mediados de este año.

A fin de facilitar el trámite, el organismo a cargo de Alberto Abad, publicó un amplio instructivo en donde explica las claves y el "paso a paso" a cumplir por los contribuyentes para solicitar los beneficios fiscales antes mencionados.

Podrán acceder a los beneficios quienes se consideran “contribuyentes cumplidores” de acuerdo a lo establecido por la Ley que implementó el Régimen de Sinceramiento Fiscal.

Se trata de quienes hayan cumplido sus obligaciones tributarias por los períodos fiscales 2014 y 2015.

En otras palabras, quienes hayan presentado las declaraciones juradas determinativas de los impuestos en los cuales esté inscripto, Bienes Personales o Ganancias, y hayan pagado los montos correspondientes.

Otra exigencia establecida en el marco normativo consiste en no tener ninguna deuda con la AFIP ni haber sido ejecutados fiscalmente ni condenados por multas o defraudación fiscal en esos períodos.

Además, no tienen que haber entrado al blanqueo vigente entre 2013 y 2015 ni a ningún plan de pago o moratoria fiscal.

En primer término, el fisco nacional aclara que la exención en Bienes Personales no es automática, sino que cada contribuyente deberá presentar una solicitud ante la AFIP y el organismo analizará si corresponde o no el beneficio.

Vale tener presente que, desde el ejercicio 2016 - que vence en abril y mayo del año próximo-, sube el piso de Bienes Personales a $800.000 (nuevo mínimo no imponible exento) y se reduce la alícuota a 0,75%.

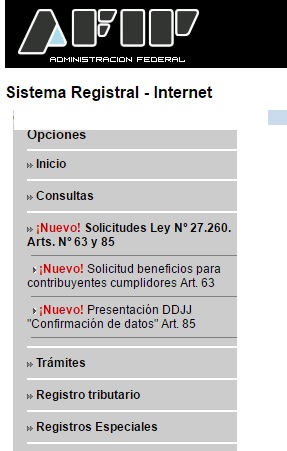

El primer paso consiste en ingresar a la página web de la AFIP con clave fiscal nivel 3 de seguridad.

A continuación, se debe crear el “Domicilio Fiscal Electrónico (de no tenerlo) ingresando al servicio denominado “Administrador de Relaciones con Clave Fiscal”. Luego, las comunicaciones del organismo se podrán ver en el servicio “e-ventanilla”.

También se debe informar una dirección de correo electrónico y un número de teléfono particular en el apartado “Sistema Registral”, menú “Registro Tributario”, opción “Administración de e-mails” y “Administración de teléfonos”.

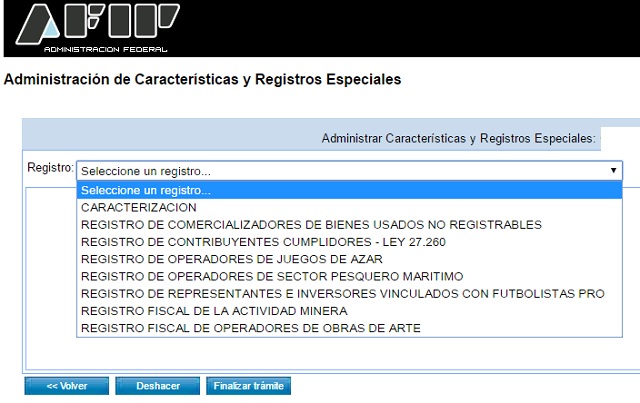

Luego de estos pasos previos, el contribuyente ya se encuentra habilitado para poder pedir la exención en Bienes Personales. Para ello, se debe volver a ingresar en la herramienta “Sistema Registral”.

Después, se debe elegir la opción “Ley 27.260 – Beneficio contribuyentes cumplidores”.

Para continuar, el contribuyente debe habilitarse como beneficiario en el "Registro de Contribuyentes Cumplidores Ley 27.260".

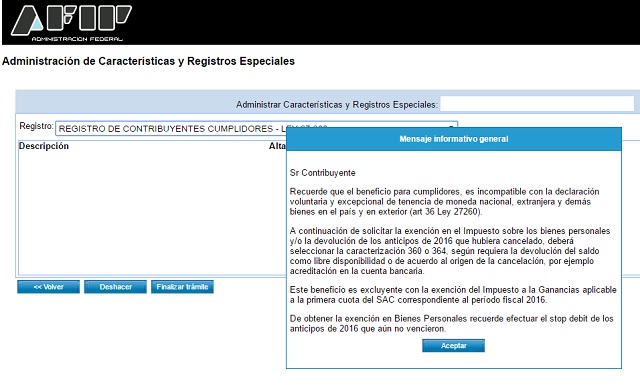

Al tramitar la habilitación, el fisco nacional advierte sobre las incompatibilidades con el blanqueo:

"Sr. Contibuyente: Recuerde que el beneficio para cumplidores, es incompatible con la declaración voluntaria y excepcional de tenencia de moneda nacional, extranjera y demás bienes en el país y en exterior (art 36 Ley 27260).

A continuación de solicitar la exención en el Impuesto sobre los bienes personales y/o la devolución de los anticipos de 2016 que hubiera cancelado, deberá seleccionar la caracterización 360 o 364, según requiera la devolución del saldo como libre disponibilidad o de acuerdo al origen de la cancelación, por ejemplo acreditación en la cuenta bancaria.

Este beneficio es excluyente con la exención del Impuesto a la Ganancias aplicable a la primera cuota del SAC correspondiente al período fiscal 2016.

De obtener la exención en Bienes Personales recuerde efectuar el stop debit de los anticipos de 2016 que aún no vencieron."

Una vez en dicha opción, el contribuyente se va a encontrar con tres alternativas:

1- 360-Ley 27.260 Art.63-Solicitud Exención Bienes Personales C/Acreditación de anticipos Saldo de libre disponibilidad.

2- 364-Ley 27.260 Art.63-Solicitud Exención Bienes Personales C/Devolución de anticipos en cuenta bancaria.

3 -361-Ley 27260 Art 63 Solicitud Exención Ganancias 1er c/SAC Período 2016

En el primer caso, los anticipos que se hayan pagado quedarán como saldo a favor para utilizarlos en otros impuestos.

En el segundo caso, la AFIP va a devolver los anticipos ya pagados en estos meses por el ejercicio 2016. Para ello, el contribuyente debes tener informado el CBU de su cuenta bancaria, o hacerlo a través del apartado denominado “Declaración de CBU para cobros de origen tributario, aduanero y de la seguridad social”.

Una vez concluido el trámite, la AFIP evaluará si el contribuyente cumple con las condiciones para acceder a la exención del Impuesto a los Bienes Personales por los próximos tres años. o bien, recibir la devolución de lo retenido por el Impuesto a las Ganancias por el medio aguinaldo cobrado a mediados de este año.

Tapón fiscal

Por último, el 31 de marzo próximo también vence el plazo para que los contribuyentes cumplidores puedan adherirse al denominado "tapón fiscal" en el marco del blanqueo de capitales.

El "tapón fiscal" significa que el organismo a cargo de Alberto Abad presume que lo declarado el año pasado es correcto, y no podrá hacer ningún reclamo por bienes que hubieren tenido en el pasado y no lo hubieran declarado.

Sin embargo, cabe aclarar, que el fisco nacional mantiene igualmente sus facultades de verificación y fiscalización, única manera de establecer si lo que el contribuyente ha confirmado es efectivamente todo lo que debía declarar.

En efecto, si la AFIP detectara bienes que no hubieran sido incluidos en la declaración de confirmación de datos de 2015, el contribuyente perderá los beneficios del "tapón fiscal’”.

En caso de detectar omisiones, el organismo de recaudación procederá de la siguiente manera:

- Si el valor de los bienes detectados resulta menor a $305.000, o menor al 1% del valor de los bienes incluidos en las declaraciones juradas presentadas por el último ejercicio cerrado al 31 de diciembre de 2015, determinará de oficio los impuestos omitidos sólo respecto de los bienes detectados.

- Si el valor de los bienes detectados supera los $305.000, dará por perdidos los beneficios de tapón fiscal y, además, dará por caídos los beneficios correspondientes al contribuyente cumplidor que se hubiesen solicitado en forma adicional a la “confirmación de datos” (liberación del Impuesto sobre los Bienes Personales por 2016, 2017 y 2018 o devolución de Ganancias sobre primer medio aguinaldo de 2016).

Desde el Blog El Contador Online explicaron el "paso a paso" para acceder a los beneficios de lo que se conoce como “tapón fiscal”. El trámite se puede realizar hasta la fecha de cierre del régimen de blanqueo de capitales.

Puntualmente, hasta el 31 de marzo de 2017, las personas humanas, las sucesiones indivisas y los sujetos comprendidos en el artículo 49 de la ley de Impuesto a las Ganancias, que no realicen la declaración voluntaria y excepcional - que no adhieran al blanqueo-, deberán presentar una declaración jurada de confirmación de datos, indicando que la totalidad de los bienes y tenencias que poseen son aquellos exteriorizados en las declaraciones juradas del impuesto a las Ganancias, del Impuesto sobre los Bienes Personales o, en su caso, del Impuesto a la Ganancia Mínima Presunta, correspondientes al último ejercicio fiscal cerrado al 31 de diciembre de 2015.

Quienes presenten la declaración jurada de confirmación de datos, gozarán de los beneficios previstos en el artículo 46 de la Ley de Blanqueo, por cualquier bien o tenencia que hubieren poseído "lo mantengan o no en su patrimonio" con anterioridad al último ejercicio fiscal cerrado al 31 de diciembre de 2015 y no lo hubieren declarado.

Asimismo, según lo establecido por el Artículo 38 de la resolución general 3920, la presentación de la declaración jurada será requisito para gozar de los beneficios previstos para contribuyentes cumplidores.

Para realizar la declaración jurada de confirmación de datos, se deberá:

a) Constituir y mantener el "Domicilio Fiscal Electrónico".

b) Informar una dirección de correo electrónico y un número de teléfono particular, en el servicio "Sistema Registral", opción > Registro Tributario > Administración de e-mails y Administración de teléfonos (se debe contar con nivel 3 de clave fiscal).

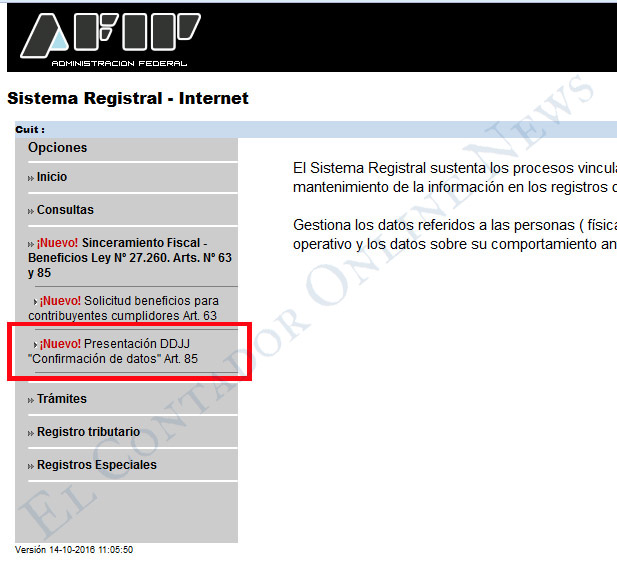

c) Ingresar al servicio "Sistema Registral" para presentar la declaración jurada de confirmación de datos. Luego desplegar la opción "Sinceramiento Fiscal- Beneficios Ley 27.260 Art. 63 y 85" y seleccionar la segunda "Presentacion de DDJJ Confirmación de Datos Art. 85".

d) En la nueva pantalla desplegada elegir "Nuevo".

e) A continuación, se deberá responder si se encuentra excluido o no según el artículo 84 de la Ley de Blanqueo y luego presioná "Continuar".

f) Aquí se podrá visualizar una tabla con todas las declaraciones juradas vinculadas al CUIL/ CUIT.

Haciendo clic en el icono de la lupa se podrá visualizar el detalle de cada una de las declaraciones juradas presentadas -se tendrán en cuenta las declaraciones juradas originales y/o rectificativas presentadas hasta la fecha de promulgación de la mencionada Ley-.

Luego de verificar los datos informados en las declaraciones juradas, se debe presionar "Presentar".

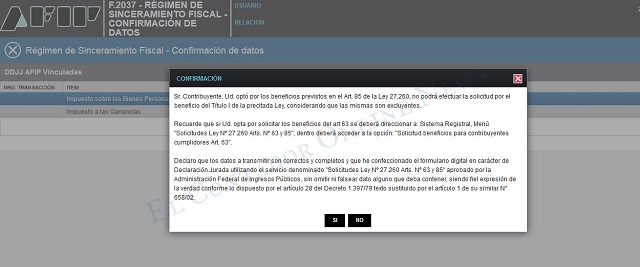

g) El sistema mostrará una pantalla de confirmación de la presentación que se realizó. Una vez que leído y aceptados los términos que se expresan en el mensaje desplegado, seleccionar “Sí”.

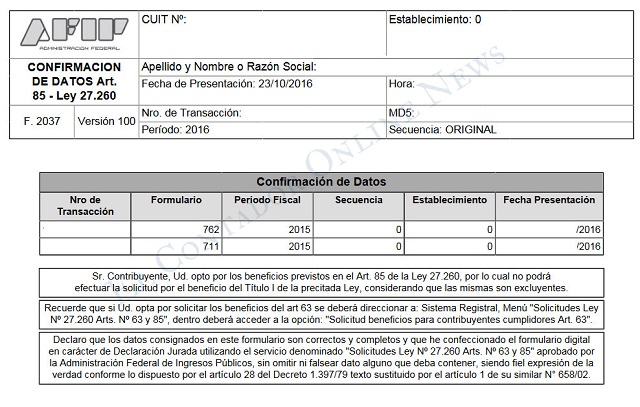

h) Como consecuencia el sistema mostrará el acuse de presentación de la declaración jurada.

i) En la pantalla inicial se podrá consultar Formulario 2037 de la confirmación de datos