/https://assets.iprofesional.com/assets/jpg/2016/10/436469.jpg)

Al igual que sucedió el 31 de octubre pasado, la Administración Federal de Ingresos Públicos (AFIP) decidió otorgar una "prórroga de hecho" para que los contribuyentes tengan más tiempo para adherir a esta segunda etapa del régimen de blanqueo de capitales que se encuentra en plena vigencia. Y, de esta manera, evitar que el impuesto especial a afrontar suba de 10% a 15%, con el consecuente costo.

Sucede que en los últimos días, de acuerdo con la información que pudo acceder iProfesional, se están registrando demoras en las transferencias de cuentas del exterior destinadas al pago del impuesto especial.

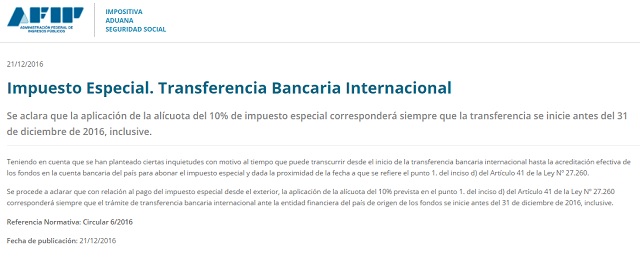

Ante esta realidad, la AFIP -tal como adelantó Iprofesional- implementó una "especie de prórroga de hecho" que consiste en tomar como válidas y aplicar sólo el 10% del impuesto especial a todas las operaciones de blanqueo cuyas transferencias se hayan realizado hasta el 31 de diciembre, sin importar la fecha de acreditación. Así lo establece la flamante circular 6/2016 emitida por el organismo a cargo de Alberto Abad publicada este miércoles en el Boletín Oficial:

Comisión en el exteriorOtro tema no menor surgía ante la aparición de una comisión en dólares. Cuando se paga desde el exterior hacia el Banco Nación, esta entidad utiliza como corresponsal en el exterior a su sucursal de Nueva York.

Es decir, los fondos salen del banco del contribuyente en Estados Unidos, van al Banco Nación de Nueva York y de ahí, al Banco nación, Plaza de Mayo, por ejemplo.

El problema es que el corresponsal suele cobrar o netear una comisión de alrededor de u$s25 del monto que está siendo transferido.

Ergo, al país llegan unos u$s25 del impuesto especial que hay que pagar. Esto viene pasando con todos lo que hacen Estados Unidos -Banco Nación Nueva York - Banco Nación Plaza Mayo.

Esa diferencia en el impuesto especial se cubre con un pago local vía Volante Electrónico de Pago (VEP) de u$s25 al tipo de cambio que corresponda.

Entonces, si bien es insignificante en monto, tal diferencia no permite cerrar el blanqueo hasta tanto se cancele.

Esto puede generar el problema que el contribuyente haga su transferencia desde el exterior antes del 31 de diciembre pero como no llega a acreditarse antes de esa fecha, no va a poder pagar esa diferencia de comisiones y le va a quedar incompleto el pago del impuesto especial, con la consecuente pérdida de la tasa del 10 por ciento.

La AFIP también decidió darle una solución a este tema:

El sistema se flexibilizó y emite el siguiente comunicado:

"Puede editar el importe del Volante Electrónico de Pago (VEP) porque consta en nuestro sistema que realizó la generación de un Volante de Pago Internacional (VIP)

El importe del VEP es editable para que pueda abonar el saldo restante si considera que después de recibir la Transferencia Bancaria Internacional (TBI) quedará un saldo a abonar.

Tenga en cuenta, que al momento de cancelar el saldo de la declaración jurada, sólo podrá generar un único VEP".

Y además, a través de un mensaje del sistema, el fisco nacional aclara que:

"A partir de esta versión se considera un monto máximo de tolerancia de $1.200,00 para presentar la declaración jurada. Es decir, si el saldo resultante del impuesto especial, luego de restar todos los pagos a cuenta, VPI y el mismo VEP (en caso de corresponder), es menor o igual a $1.200,00, se permite la presentación de la declaración jurada."

¿Cómo son valuados los bienes?En esta segunda etapa del régimen de blanqueo de capitales, la vedette son los inmuebles.

Se valúan a valor de plaza vigente a la fecha de preexistencia y dicha valuación tendrá vigencia por el término de 120 días corridos, contados desde la fecha de emisión de la constancia que se establece a continuación. A efectos de la valuación de los mismos, deberá considerarse lo siguiente:

- Bienes inmuebles ubicados en el país: la valuación del bien a valor de plaza deberá surgir de una constancia emitida y suscripta por un corredor público inmobiliario, ingeniero o arquitecto, entre otros profesionales; el que deberá estar matriculado ante el organismo que tenga a su cargo el otorgamiento y control de las matrículas en cada ámbito geográfico del país, la que podrá suplirse por la emitida por una entidad bancaria perteneciente al Estado Nacional, Provincial o a la Ciudad Autónoma de Buenos Aires.

Asimismo, la correspondiente valuación deberá ser ratificada por el corredor público inmobiliario, ingeniero o arquitecto, entre otros profesionales; o la entidad bancaria oficial, según se trate, a través del sitio web de la AFIP, con clave fiscal con nivel de seguridad 3 como mínimo.

- Bienes inmuebles ubicados en el exterior: la valuación debe surgir de dos constancias emitidas por un corredor inmobiliario, una entidad aseguradora o bancaria, todos del país respectivo, las cuales deberán ser suministradas por el declarante al presentar la declaración jurada de exteriorización.

A los fines de la valuación, el valor a computar será el importe mayor que resulte de ambas constancias.

Respecto de los bienes de cambio, los mismos se valuarán a la fecha de preexistencia.

Dicha exteriorización, implica para el declarante, la aceptación incondicional de la imposibilidad de computar en el Impuesto a las Ganancias, los bienes de que se trata en la existencia inicial del período fiscal inmediato siguiente.

Los automotores radicados en el país declarados por las personas humanas o las sucesiones indivisas deberán valuarse de la siguiente manera:

- Adquiridos con anterioridad al 1 de enero de 2016: de acuerdo con las normas del impuesto sobre los Bienes Personales.

- Adquiridos entre el 1 de enero de 2016 y el 22 de julio pasado: según la valuación que surja de la tabla de valores de referencia que elabora la Dirección Nacional de los Registros Nacionales de la Propiedad del Automotor y de Créditos Prendarios de la República Argentina, a los fines del cálculo de los aranceles que se perciben por los trámites de transferencia e inscripción de tales bienes

La valuación de las aeronaves, naves, yates y similares, radicados en el país, declarados por personas humanas o las sucesiones indivisas, deberá surgir de una constancia emitida por una entidad aseguradora que opere bajo la supervisión de la Superintendencia de Seguros de la Nación, suscripta por persona habilitada, cuya firma deberá ser autenticada por la citada superintendencia.

En el caso de automotores, aeronaves, naves, yates y similares, radicados en el exterior, declarados por personas humanas o sucesiones indivisas, su valuación deberá surgir de una constancia emitida por entidad aseguradora del exterior, la que deberá ser suministrada por el declarante al presentar la declaración jurada de adhesión.

Las sociedades de la 3º categoría (asociaciones, fundaciones, fideicomisos, fondos comunes de inversión), para la valuación de los automotores, aeronaves, naves, yates y similares, se aplicarán las normas del Impuesto a la Ganancia Mínima Presunta.

La totalidad de la documentación respaldatoria referida a la valuación de los bienes deberá encontrarse a disposición de este Organismo.

¿Sobre qué recae el nuevo impuesto, y cómo se determina su monto?]El impuesto especial recae sobre los bienes que se declaren voluntaria y excepcionalmente. El mismo se determina sobre el valor en moneda nacional, según la valuación mencionada anteriormente para cada caso específico.

A su vez se establecen las siguientes alícuotas:

- Bienes inmuebles en el país y/o exterior: 5%.

- Bienes, incluidos inmuebles, que en su conjunto sean de un valor menor a $ 305.000: un 0%.

- Bienes, incluidos inmuebles, que en su conjunto superen los $305.000 se ubiquen por debajo de los $800.000: un 5%.

Si el total de los bienes declarados, supera la suma de $800.000 sobre el valor de los bienes que no sean inmuebles:

- Los declarados antes del 31 de diciembre de 2016 inclusive: 10%.

- Los declarados a partir del 1 de enero de 2017, hasta el 31 de marzo de 2017 inclusive: 15%.

La cancelación del impuesto especial se efectuará mediante la utilización, en forma separada o conjunta, de los siguientes medios de pago:

- Transferencia electrónica de fondos.

- Títulos “BONAR 17” y/o “GLOBAL 17”.

- Transferencia bancaria internacional: la cancelación del impuesto especial se podrá realizar desde el exterior.

La falta de pago del impuesto especial dentro de los plazos fijados, privará al sujeto que realiza la declaración voluntaria y excepcional de la totalidad de los beneficios previstos por la Ley 27.260.

En el caso que la AFIP detectara cualquier bien o tenencia que les correspondiera a los sujetos que efectúen la declaración voluntaria y excepcional e ingresen el impuesto especial, a la fecha de preexistencia de los bienes, que no hubiera sido declarado mediante el sistema, privará al sujeto que realiza la declaración voluntaria y excepcional de los beneficios y procederá:

- Si el valor de las tenencias y bienes no exteriorizados resulta menor a $305.000, o al equivalente al 1% del valor del total de los bienes exteriorizados, el que resulte mayor, a determinar de oficio el o los impuestos omitidos respecto de las tenencias y bienes detectados, a la tasa general de cada gravamen, con más sus accesorios y sanciones que correspondan, lo cual no provocará el decaimiento de los beneficios respecto de los bienes exteriorizados;

- Si el valor de las tenencias y bienes no exteriorizados supera el importe calculado conforme lo previsto en el inciso anterior, se dan por decaídos los beneficios respecto de la totalidad de los bienes exteriorizados.