/https://assets.iprofesional.com/assets/jpg/2017/02/439724.jpg)

Uno de los juegos de ingenio más exitosos de los últimos años fue el famoso cubo Rubik, aquel rompecabezas mecánico tridimensional inventado por el escultor húngaro ErnoRubik en 1974.

Lo más atrayente y a la vez complicado del mismo era su resolución, pues se trata que cada una de las caras del cubo sea del mismo color, para lo cual se debe lidiar con 54 cuadraditos de seis colores diferentes.

De alguna manera, y trasladado a la actualidad, quien desee comprar en cuotas con su tarjeta de crédito deberá enfrentar un desafío similar, debido a la cantidad de variables que deberá tener en cuenta para llegar al resultado deseado luego de la implementación del plan "Precios Transparentes". A un año, la tasa más barata

Mucho se viene hablando por estos días sobre el nuevo sistema de financiación a través de tarjetas de crédito que elimina de cuajo la denominación "sin interés" e intenta diferenciar en forma terminante el precio al contado del que surge por el pago en cuotas.

Hay consenso sobre que el sistema anterior adolecía de un sinnúmero de factores negativos de los cuales el más notorio era que se "inflaban" los importes cuando se abonaba "cash", pues ello permitía compensar parte de los costos ocultos en esa financiación "sin interés".

Pero aun así, el sistema en cuotas fijas tenía una gran ventaja para el consumidor, que no tenía por qué preocuparse de otra cosa que el monto de la cuota, es decir si la podía pagar o no o si el descuento que se le ofrecía por pagar en efectivo le resultaba tentador.

Ahora, con el nuevo sistema, la cuestión es más complicada, pues inicialmente la estrategia de las grandes cadenas es buscar diferenciarse en los precios en un pago, en general a través de ofertas puntuales, dejando el tema de la financiación en manos de los potenciales compradores, apelando al clásico "consulte los planes".

La que parece ser una simple e inofensiva leyenda esconde tras de sí todo un dilema, que se irá acrecentando en la medida que quien hace la consulta cuente con más de una tarjeta, ya sea de diferentes emisoras o para peor, de diversos bancos.

Entonces, quien opte por el pago en cuotas se enfrenta al desafío que significa desentrañar esta especie de "cubo mágico" en el que se debe tener en cuenta:

•Qué tarjeta opera en el local.

•A qué banco pertenece.

•Qué tasa cobra cada una de ellas para cada plazo.

•Cuál es el costo financiero total.

•Cuál es el mejor plazo.

•A cuánto asciende la cuota.

Sin dudas que son demasiadas preguntas para resolverlas en pocos minutos, bajo la mirada impaciente del vendedor.

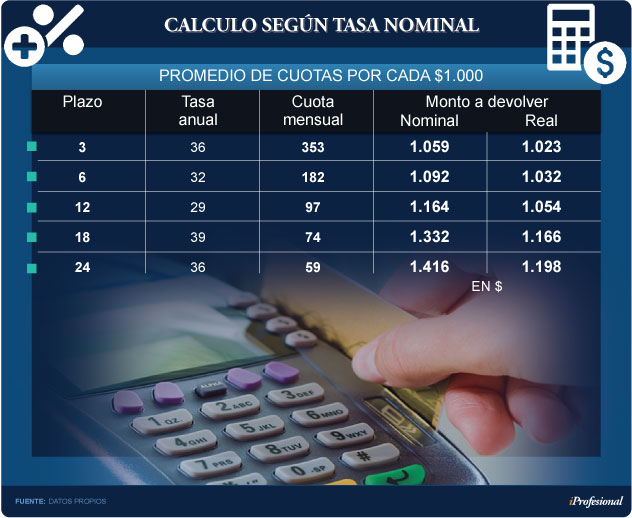

Una forma de ejemplificar el impacto de este cambio en el sistema de ventas financiadas con tarjetas es a través de un cuadro en el que se toman en cuenta el promedio de las tasas vigentes por estos días en las cadenas líderes para los diferentes plazos, las cuotas resultantes y el monto total a devolver.

Esto permitirá obtener los precios en términos nominales y también los "reales", es decir, tomando en cuenta la inflación prevista para cada uno de los períodos.

Así por ejemplo, quien decida financiar una compra por $1.000, debe tener en cuenta en primer lugar que, cuanto mayor sea el plazo, mayor será el monto a devolver.

Si el cálculo se hace de manera lineal, sólo bastará multiplicar la cantidad de cuotas por el monto de cada una de ellas. En promedio, quien opte por 3 cuotas, terminará devolviendo $1.059, pero si el plazo se estira a 24 meses, terminará pagando un 42% más, pues rondará los $1.416.

Claro está que en un contexto inflacionario como el actual y aun previendo una reducción de las variaciones mensuales de precios para el futuro, este es un factor que debe tenerse muy en cuenta.

Para ello, nada mejor que considerar las estimaciones que recoge el Banco Central a través del REM (Relevamiento de Expectativas de Mercado), pues con ellas es factible recalcular cada uno de los ejemplos y así tener una idea aproximada de cual será el monto "real" de cada ejemplo.

Para el plazo financiado más corto, que son tres meses, surge que un consumidor terminará pagando un valor de $1.023, descontada la evolución del índice de precios. O, dicho de otro modo, un 2,3% por encima de la inflación.

En el caso de un plan de 12 cuotas, por cada $1.000 que se financien, se devolverá el equivalente a $1.054, un 5,4% por arriba del indicador. En tanto que los valores se estiran al 20% para los planes a 24 cuotas.

La explicación para semejante brecha se encuentra en lo siguiente: se estima que la inflación tendrá un mayor impacto en el corto plazo -1,8% mensual para los primeros tres meses, pero con el paso de los meses, los analistas consideran que la variación mensual de precios irá cayendo.

Esta tendencia a la baja se corresponde con los que sucede con las tasas de interés, pues no es casual que para el período de 3 meses sea una de las tasas más elevadas -36% anual promedio-, para ir descendiendo y tocar su mínimo para las 12 cuotas, con el 29% promedio, lo cual indica que ese es el plazo preferido por las emisoras de tarjetas y bancos. El costo financiero total

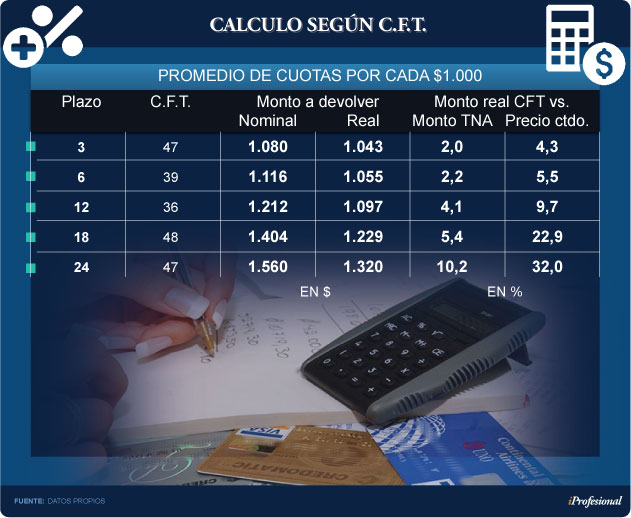

Otro elemento a tener en cuenta es el denominado "costo financiero total" (C.F.T.), pues en determinadas circunstancias puede encarecer en forma considerable el monto a devolver.

El C.F.T. se compone de la tasa de interés que se aplica a cada compra como también a diversos cargos que corresponden al mantenimiento del servicio, envío de resúmenes, los seguros que se aplican sobre el servicio y el IVA.

A diferencia de lo que sucede con los préstamos personales, en los que el C.F.T. es fijo, en el caso de las tarjetas de crédito dependerá del grado de utilización del plástico.

Si sólo se lo aplica a una compra financiada, recaerá a pleno sobre la misma, encareciéndola en forma sustancial. En cambio, si se la utiliza de manera habitual, el mismo se diluirá, más que nada por el menor peso específico de los costos fijos en cada operación.

De hecho, quienes conocen del tema, siempre recomiendan concentrar las compras en la menor cantidad de plásticos posible, pues es la mejor manera de reducir el costo global de los mismos.

Según el propio Banco Central, el mismo se calculará "agregando a la tasa de interés el efecto de las comisiones y cargos asociados a la operación, cualquiera sea su concepto".

Para su cálculo deberá tenerse en cuenta los siguientes criterios:

-Primas y otras erogaciones por la contratación de seguros en relación con los prestatarios.

-Gastos de apertura y mantenimiento de cuentas de depósitos y los vinculados a tarjetas de crédito y/o de compra asociadas a las financiaciones.

-Cargos por envío postal de avisos de débito y otras notificaciones, tales como los relacionados con la atención de los servicios de amortización e intereses de las financiaciones.

-Impuesto al valor agregado sobre los intereses en el caso de que el prestatario sea consumidor final.¿En cuánto se puede encarecer una compra?

Si se toma como referencia las tasas de interés y el costo financiero total promedio vigentes por estos días, surge que para los plazos más cortos el sobrecosto puede parecer poco relevante, pues para planes de hasta 6 meses el monto total financiado se eleva un 2% adicional frente al que surge de aplicar la tasa de interés.

Pero ese porcentaje más que se duplica para las 12 y 18 cuotas -4,1% y 5,4%, respectivamente- y alcanza un máximo en las 24 cuotas, pues en este caso se incrementa en un 10%.

Claro que lo que más interesa es saber cuánto se terminará pagando para cada plazo.

Si se busca encontrarle el lado positivo al asunto, se concluirá que aplicando el C.F.T. "a full", el monto a devolver tomando en cuenta la inflación será menor al 10% para los plazos más cortos, pero trepará hasta por encima del 30% si se opta por las 24 cuotas.

Es por ello que del cuadro surge un dato que es concluyente: la conveniencia de optar por los plazos más cortos, de hasta 6 cuotas, pues en el peor de los casos, el precio "real" se encarece "apenas" hasta un 5,5%.

Quien opte por un plazo más largo debería encontrar un límite en las 12 cuotas, siempre teniendo en cuenta los actuales esquemas de tasas de interés y supuestos de inflación futura y descartar, de ser posible, los más largos, pues en ese caso las tasas de interés propuestas por las emisoras son muy elevadas, tanto como para desalentar cualquier compra a más de ese plazo.